今日のテーマは「複利」について。そして日本人が大好き預貯金について。

お金を投資しないで銀行に寝かせている人、多いですよね。そういう人に知っておいてほしいのが今回ご紹介する、

「72の法則」

です。

72の法則とは、ある金利の下でお金が2倍になるまでに要する年数を知る便利な法則です。

今回はこの法則を使い、日本人の大好きな預貯金(現金)がどれだけ無駄か、インフレになったとき将来どれくらい損をするか、を考えていきます。

このままでいくとゲンナマ信仰の強い日本人がみんなビンボーになるという耳の痛いお話をしますので覚悟して聞いてください。

目次

もしツタンカーメンが銀行預金したら

2022年は古代エジプトのファラオ(王)、ツタンカーメン王の墓が発見されてちょうど100年の記念の年。

墓や棺の修復の話など、テレビなどで見聞きする機会も増えました。日本政府の協力でエジプトに大規模な考古学博物館もできるとか。

ツタンカーメンといえば「呪い」で有名です。墳墓を暴いた考古学者らが次々となぞの死を遂げた、みたいな。古代エジプトをモチーフにした娯楽映画でよく王の呪いが出てくるのは、このツタンカーメンの呪いが元なのでしょう。

ある投資セミナーに参加したとき、講師の口からいきなりツタンカーメンの名前が出てきたことがありました。

こんな話です。

いま日本の銀行の普通口座にお金を預けたら、2倍になるのにどれくらいの年数が必要でしょうか。楽天銀行の年利0.02%を基に複利計算してみたら……。

答えは3600年!

ツタンカーメン王が預金してたら、ちょうど今ごろ2倍になっている計算ですね!www

講師の冗談で会場が爆笑に包まれました。

さすがのファラオもしびれを切らして棺(ひつぎ)の中からこう叫んだそうです。

「のろいわっ!」

これがほんとのツタンカーメン王の「のろい」、、、

資産が2倍になる複利計算は「72の法則」で

冗談はさておき、預貯金と金利の話に戻りましょう。

預貯金がある金利下で増えていったとき、2倍になるまでにどれだけ年数を要するかは「72の法則」でだれでも導き出せます。

計算式は「72÷年利」

楽天銀行の年利は0.02%なので、72÷0.02=3600(年)という計算です。

ちなみに他の銀行の普通預金の金利は現在0.001%のところが多いので、この金利で預けたお金が2倍になるのは、72÷0.001=

72,000年!

預けている間に何かに進化しちゃいますね(笑)。

預貯金の金利が超低い理由とは?

なぜ世の中の金利がこれだけ低いのかというと、日本の中央銀行である日銀が民間の銀行にお金を貸し出す際の金利を低くコントロールしているためです。

これは会社や個人がお金を借りやすくして、市中に出回るお金を増やすことで景気をよくしていこうという国の政策です。

これを金融緩和(かんわ)といいます。

この金融緩和の時代は、銀行や郵便局にお金を預けていてもお金はまったく増えません。

あれま、、、

という声が聞こえてきそうです。

日本人には「投資はギャンブル、預貯金こそが至高」というかなり強めの信仰が蔓延していますからね。

でも本当に減らないんですか?あなたのその虎の子の預貯金

日本人の金融資産の半分が現金・預金

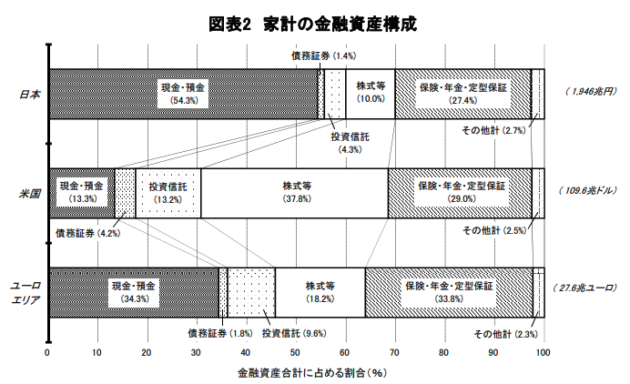

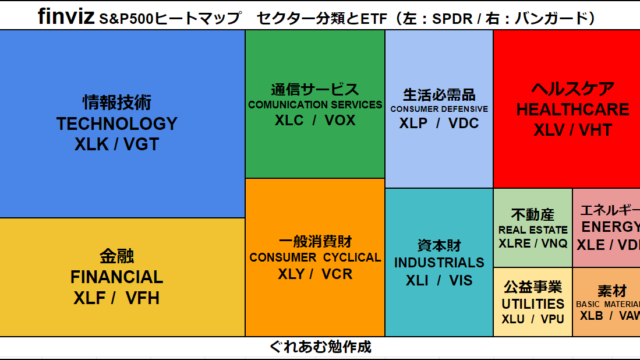

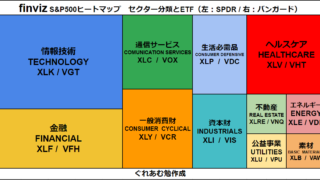

下表は日銀がまとめた日本人、米国人、ヨーロッパの人々の持つ金融資産の種類と構成比です(「資金循環の日米欧比較」)。

これを見ても日本の現金預金率が異常に高いことがわかります。

日本国民全体の家計の金融資産は合計すると1,946兆円あり、このうち半数以上が現金・預金。総額は1,000兆円以上にのぼります。

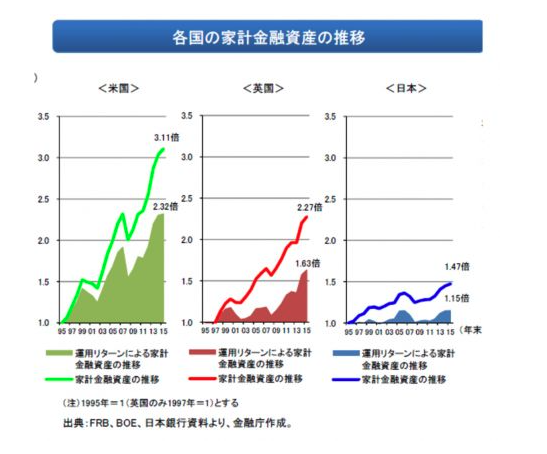

この預金比率の差が資産形成にどう影響してくるか、米国・英国と比較したのが以下のグラフです。

これは金融庁が、3カ国の家計の金融資産が20年間(1995〜2015)でどれだけ増えたか推移をまとめたものです。

日本の家計金融資産が20年間でたったの5割(1.47倍)しか増えていないのに対し、英国では2倍以上、米国では実に3倍強に増えています。

この差はどこから生じるのかというと、物価や賃金の上昇度合い(=インフレ率)に加え、国民が現金をいかに投資に回しているかの差です。

日本を含めた先進各国はインフレ率の目標を2%としており、欧米はおおむねその目標通りに物価や賃金が上がっています。

現金の価値はインフレとともにどんどん低下していきます。まわりの物価が1年で2%上昇したら、元のお金の購買力も2%落ちるからです(これについては後でくわしく解説)。

ちゃんと2%ずつインフレ(物価上昇)が続く欧米では、現金のままだと損だとみんなわかっているから、積極的に投資にお金を回しているのです。

しかし日本では、1990年代のバブル崩壊以降、物価も賃金もずっと上がらないまま。だから現金で持っていてもそれほど「目減りした」感じがしないのです。

この物価上昇の弱さと投資に対する意欲の差がどんどん拡大し、日本人は先進国の中でも最低部類の「資産を持たない貧しい国民」になってしまいました。

たまに欧米に旅行に行くと物価の高さにびっくりするのは、そのせいです。賃金も物価に合わせて上昇している彼らにとってはそれほど負担でなくとも、ずっとインフレにならず、賃金も上がっていない日本人にはかなり目を疑う値段になっています。

日本人はバブル崩壊後にますます預貯金好きに

1000兆円超の現預金は、消費にも使われず、したがって日本経済に何も寄与していない、いわば死に金(金融機関が企業に貸し付けているお金はみんなの預金残高とは直接関係ありません)。

この1000兆円が消費や投資に回ってくれれば、日本経済はどれだけ浮上することか。

なぜこんな弊害ばかりなのに、日本人は現金や預貯金が好きなんでしょう。

これはひとつの仮説ですが、、、

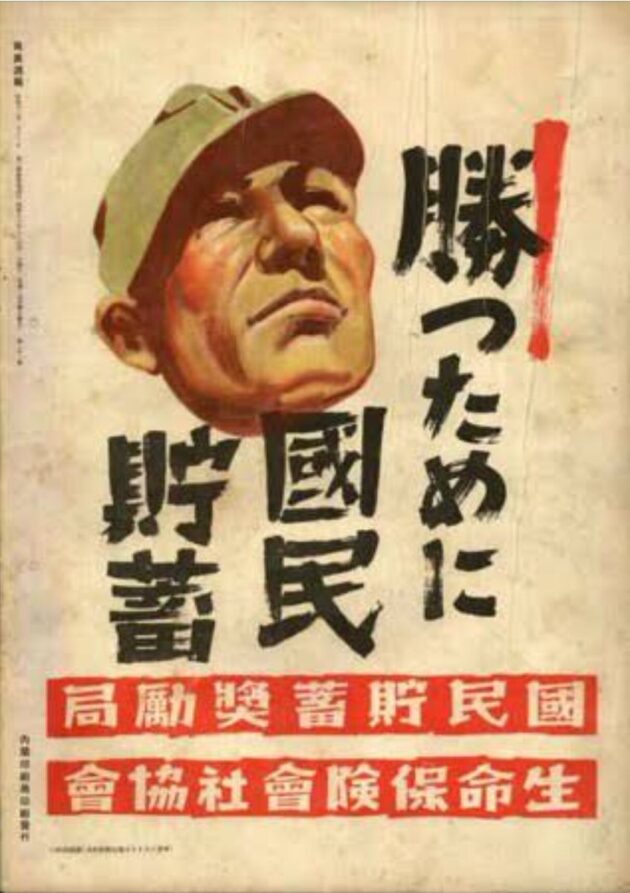

日本では戦時中、戦費調達のため国民をあげて貯蓄が奨励された時期がありました(下図)。ご高齢の方の間にはそうした戦中教育の記憶が色濃く残ったはずです。

そして、高度成長期には定期預金の利息が年10%以上もつくような時代がきます。国民はリスクの高い投資なんかしなくても、銀行や郵便局にお金を寝かせておくだけで資産が増やせたのです。

下の写真は1980年の郵便局(現ゆうちょ銀行)の封筒。右側の年利回りがすごすぎますね。小数点の位置が間違っているわけじゃありません(笑)。

半年預けているだけで6.5%、1年なら7.12%。10年ならなんと11.91%です。

年利11%というのは、72の法則で計算すると、72÷11.91=6.0453 なので、ほぼ6年で資産が倍になる勘定です。

その後1980年代後半にバブルが弾けて株価が暴落し、投資への恐怖が一気に高まったことも日本人の現金主義に拍車をかけました。

こうして日本国民の間にはいつしか「投資は危険、預貯金こそ正義」という考えが根付き、マネーリテラシーのない親がそれを子へ伝えることで、日本人全体の共通認識として定着してしまったのではないか。これが僕の想像です。

お金の価値は目減りしていく

人によっては、インフレ(物価上昇)がまったく進まず、長きにわたるデフレ(デフレーション=通貨収縮)と株価低迷が続く「失われた30年」は、「現金・預金が一番理にかなった資産の持ち方だった」という見方もあります。

しかし、この現金や預貯金、これから先の時代も本当に減らないと言えますか?(2度目)

確かに額面は変わらないでしょう。100万円預けたら100万円という数字は保証されます(口座維持手数料が取られるようになるものの)。

でも貨幣の価値という意味ではどうでしょうか。

昔は100円だった缶ジュースが今は140円。ワンコイン500円で食べていたランチがいつの間にか700円になっていたなど、身近なところで物の値段が上昇していませんか?

100円で買えた物が140円払わないと買えなくなったということは、貨幣の価値は缶ジュースに対して40%も下落したことになります。

値段が変わらなくても、中身の量が減ったり、質が劣化したりする「ステルス(見えない)値上げ」も着実に進んでいます。これについては以下の記事で書きました。

つまり、額面は減っていなくても、実質的には現金や預貯金は価値がどんどん減っていくものなのです。

もう少し専門的な言い方をするなら、「通貨の購買力が低下していく」ってことです。

デフレ時代があまりに長かったせいで、日本人の多くは「インフレ(インフレーション=物価膨張)」がどうなるのかを忘れてしまっていますが、本当はけっこう怖いのです。

対外的に見るとその恐怖はさらに高まります。なぜなら、ずっと金融緩和で物価も金利も上がらない国の貨幣はそうでない国の貨幣からも引き離されていくからです。

ドルやユーロ、その他の国の貨幣価値がインフレとともに上がる一方、日本円は相対的にどんどん安くなります。

これは食料品や原材料、エネルギーを海外からの輸入に依存している日本にとってはかなり不利な事態です。

身近なところでいえば、石油やガソリン価格にはねかえってくるし、海外ブランドは買いにくく、海外旅行には行きにくくなります。

また日本企業が新たに海外に進出したり海外で人を雇うのも難しくなりますね。既存の輸出企業は円安によって円換算ではうるおって見えるところもありますが。。。

ジンバブエのハイパーインフレ

インフレといえば、ジンバブエやベネズエラのハイパーインフレが記憶に新しいかもしれません。

ジンバブエは独裁政権の圧政で経済が悪化し、財政赤字を埋めるためにじゃぶじゃぶ紙幣を刷った結果、2000〜2008年にインフレ率23桁%、2008年だけでインフレ率10兆%(物価1000億倍以上?)になったそうです。もう何がなんやら。

お金はどんどん価値を失い、飲み物1つ、じゃがいも1つ買うのに札束を何個も用意しなくてはならず、ジンバブエ政府はデノミネーション(通過切り下げ)と高額紙幣発行を繰り返しました。

2008年にはとうとう額面だけなら世界最高額となる100兆ジンバブエドル札(写真下)が発行されましたが、最後は紙くず同然となってこのお札は廃止されました。

「インフレなし」はむしろ例外

先進国ではこのような極端なハイパーインフレはないとされています。

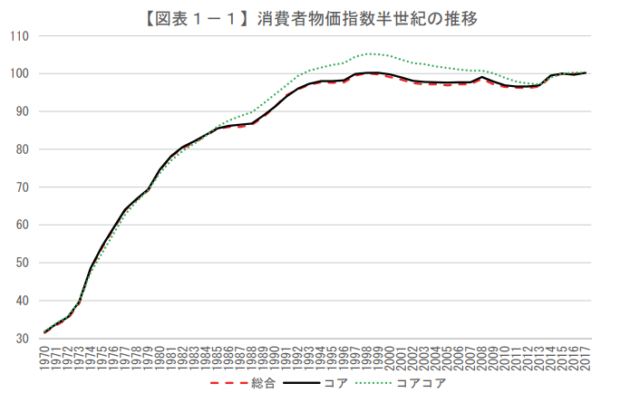

でも日本でもオイルショックで一気に年23%も物価が上がり、「狂乱物価」と言われた年もありました(下のグラフの1974年)。

2022年にはロシアのウクライナ侵攻に端を発する世界的なエネルギー供給不足で欧米はインフレが急加速し、そのあおりをうけて日本でも物価上昇が顕著です。

このほか人口増と天候不順が招く食糧難、政情不安・戦争・内紛など、今後何が引き金となってどれだけ物価上昇が起こるかはわかりません。

長期スパンで消費者物価指数(CPI)を見ると、先進7カ国中、日本だけずっと横ばいが続いていますが、米国は急上昇しているのがわかりますね。

これを見ると、なぜ米国人が投資に前向きなのかわかると思います。放っておくと現金の価値がどんどん下がっていくわけですから、そりゃ真剣です。

米国以外の国を見ても、バブル後の日本だけが例外的にインフレが起きていないだけなんだとわかるはずです。

日銀、異次元緩和の本当の狙いは

日本銀行は他の先進国に先駆けて強い金融緩和政策を採ってきました。

その狙いは、政策金利を継続的に引き下げることで、市中に出回るお金を増やすことだと先に書きました。その狙いはずばり物価を上昇させることなのです。

物価上昇の目標(インフレ・ターゲット)も2%と決まっています。

なんでわざわざ貨幣の価値を下げるようなことをするのかって?

それは、物価を上昇させることで企業の売り上げを増やし、それによって従業員の賃金を増やし、懐のあたたかくなった彼らに消費をしてもらって、最終的に日本の景気回復を図るためです。

市場関係者の間では、膨れ上がった累積債務を一気に健全化させるためのウルトラCだという意見もあります。金利を下げることで債務(国債)の利払いが抑えられ、さらに物価上昇(=貨幣価値下落)により、債務が一気に軽くなるからです。

インフレ率以上に収入が増えない場合、国民は泣きを見ることになります。預貯金大好き日本人はさらに泣きっ面に蜂です。

これは実際には目に見える金額で徴収されないものの、国民にとっては税金と一緒だってことで「インフレ・タックス」と呼ばれたりします。

ぜいきんはんたーい

預貯金は勝手に目減りしていく

消費増税が足を引っ張り、その後にコロナショックのダブルパンチで、実際にはインフレ目標の2%の実現は遠のいています。

それでも、はげしいインフレが襲った欧米の煽りで、日本の物価も徐々に上がっていきました。

再び「72の法則」を持ち出してこのことを考えてみましょう。

72の法則は、利率を元にその資産が2倍になる年数を計算するものでした。

この利率のところにインフレ率を当てはめると、今の物価が2倍になる年数が計算できます。

仮に年1%の上昇なら物価が今の2倍になるのは、72÷1=72年。

同じく2%なら36年、3%ならわずか24年で物価は2倍になる計算です。

周りの物価が2倍になるということは、貨幣の価値は半減するのと同じことです。

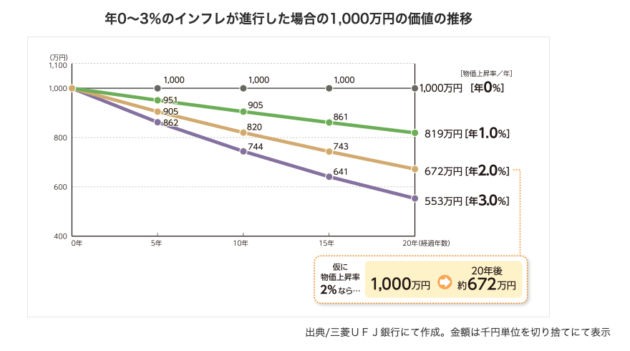

下図はインフレ進行と貨幣価値の推移を示したグラフです(三菱UFJ銀行「どうして資産形成が必要なの?」より)。

このグラフが意味するのは、仮に毎年のインフレ率が2%なら(黄色の線)、現金1000万円の価値は10年後に820万円に、20年後には672万円に減っちゃうということ。

現金預金の価値が減るという意味がなんとなくわかりましたか?

投資をしてインフレに負けないよう資産を増やしていく努力をしないと、いずれじり貧になるだけなのです。

年金支給だって減っていく

「年金2000万円不足問題」の記事でも書きましたが、年金保険料など社会保障費の出費は今後どんどん増え続ける一方、年金の支給年齢は遅くなり、支給額も減っていくと考えられます。

年金の額面自体は増えるはずだけど、物価上昇に見合う額にはならない。つまり実質的には減る、ということ。

年金支給額が物価上昇以上に増えていかない理由の1つに、2004年度から導入された「マクロ経済スライド」があります。

え?まぐろ?

そのときの社会情勢(年金の被保険者や現役人口の減少、平均余命の伸びなど)に合わせて、年金の給付水準を自動的に調整する仕組み。本来年金は賃金や物価の上昇率に合わせて支給額を増やしていくものだけど、現役世代の負担が重くなるから、これらの上昇率より支給額の上昇を低く抑えていくよ、ということ。

建前は現役世代の負担軽減ですが、本当のところは

「あからさまに減額すると国民の反発を招くから、わざとそのへんをわかりにくくしてごまかしちまえ」

という制度だというのがもっぱらの評判です。

年金は現役時代の収入の半分以下に

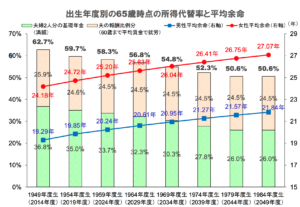

下のグラフは前回の「年金2,000万円不足」報告書にあった厚労省の「所得代替率と平均余命」の推移を示したグラフです。

所得代替率とは、各世代が65歳になったとき、現役時代の平均収入のだいたい何%くらい年金がもらえるかを示した数字です。

計算モデルは「40年働いた65歳の夫と、20歳から40年間専業主婦だった妻」という設定。

このモデル夫婦が65歳になってもらう年金が、夫の現役時の収入(この世代の40年間の平均賃金)の何%か、というのが所得代替率です。

このグラフによると、2014年度に65歳だった人が現役時の62.7%年金をもらえたのに対し、2049年度に65歳になる人は50.6%しかもらえないと厚労省は試算しています。現役時代の半分ですね。

老人はつらいよ

この計算には続きがあって、もしマクロ経済スライドによる減額調整が続く場合、2058年度に65歳になる人はなんと現役時代の42%まで所得代替率が低下すると試算されています(厚労省サイト)。

あくまで机上の試算ではあるけれど、平均余命だってどんどん伸びていくわけで、若い人ほど年金不足は2,000万円じゃ済まされなくなります。

日本人の預金信仰を信じてはダメ!

ここまで読者諸氏をおどかしてきましたが、日本人の預金信仰はそう簡単にはなくならないんでしょう。

まあ危機感ばかりあおっていても仕方ないので、ここで投資をしたらどれだけ資産に差が出るかを検証してみましょう。

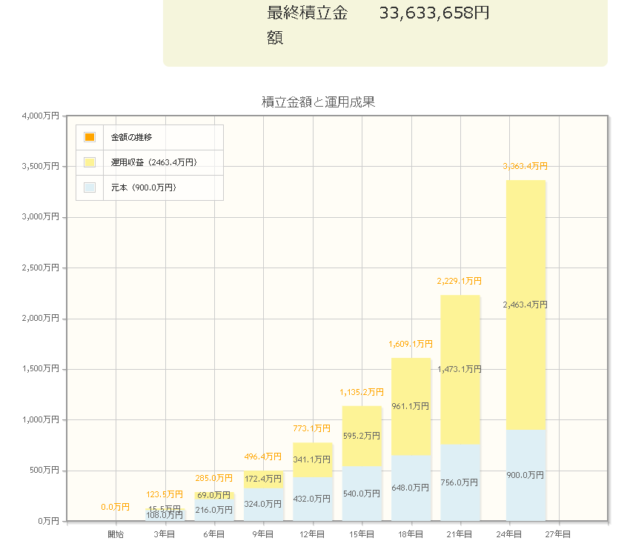

以下は年平均9%のリターンがある投資信託に月3万円ずつ積み立てていった際の資産の伸びを示したグラフです。

グラフの青い部分が、この投資信託を買うために自分で出す金額の推移です。

年36万円×25年なので合計は900万円。この金額は銀行などでコツコツと現金を預金してためた場合も同じになります。

しかし、年平均リターンが9%の投資信託に積み立てていった場合、資産は自分で出した金額の4倍近い、3300万円強になります(青+黄色)。

どうしてこんなに増えるかといえば、複利によって増えた資産が別の資産を生む状況が加速するから。72の法則で言えば、年平均9%のリターンは約8年で資産が倍になる金利と同じです(72÷9=8)。

ここから先、ためた900万円を銀行に預けておいてもほぼ額面は変わりませんが、年平均9%の投資先なら8年で2倍の1800万円になるのです。

この差ってこれからの時代、大きくないですか?

年平均リターン9%なんて都合のいい投資信託あるかって?

それについては以下の記事をご参考に↓↓↓

複利の偉大な力についてもっと知りたい人は以下の記事も読んでください↓↓↓

要は、銀行や郵便局なんかにお金預けてないで、一刻も早く投資を始めましょうというお話でした。

- 預貯金が2倍になるのに3600年かかる超低金利時代

- インフレが進めば現金の価値はどんどん低下する

- 寿命は100歳まで伸びるが年金は確実に減っていく

投資の達人になる投資講座

投資の達人になる投資講座 「お金の教養講座 plus」

「お金の教養講座 plus」 候補さがし中

候補さがし中