今日はアメリカ株ハイテク株のおすすめファンドーー投資信託とETF(上場投資信託)ーーを紹介します。

成長力がハンパない米国ITセクター(業種)や人気ハイテク銘柄に投資したい人は多そうだけど、1株1株買うとそれなりに値が張るし、どれを買ったらいいか迷うはず。

そこで、少ない資金でハイテク株全体をまるっと買えるおすすめファンドを紹介しようというわけです。

紹介するのは米国ハイテク株のファンドですが、ここで言うETFは米国株式市場で買える上場ファンドのこと、投資信託は日本円で買える日本の会社が運営する投資信託のことです。

ハイテク株の中でも特に絶好調な半導体株のETFや投信も紹介していますので、ぜひ購入の参考にしてみてください。

では、総計14,000字超!「米国ハイテク株投信・ETFのおすすめ11選」はりきっていきましょう!

目次

米国経済をけん引するのはハイテク銘柄

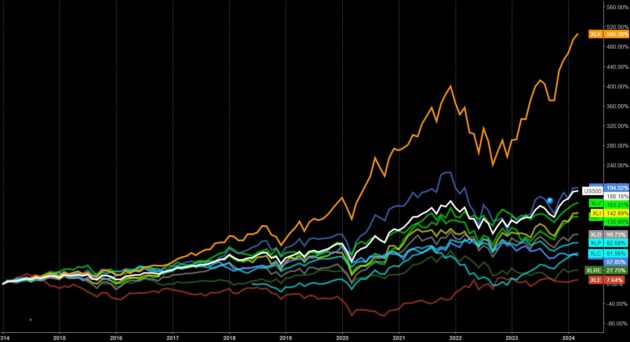

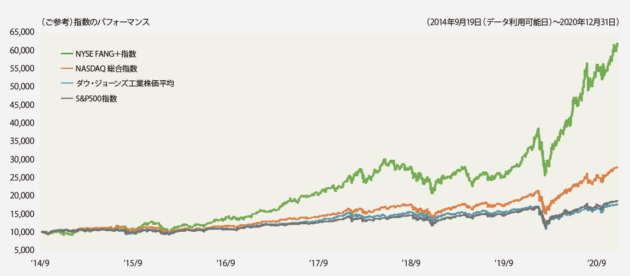

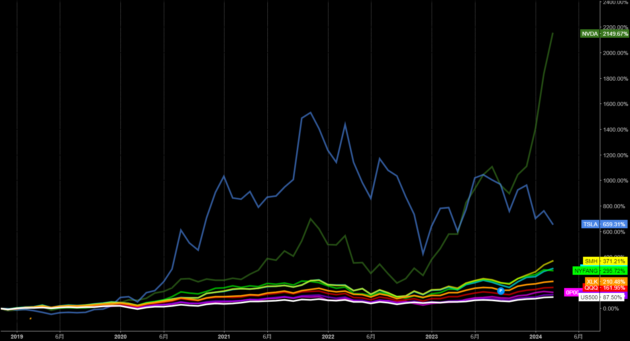

まずは下のチャートをごらんください。

これはセクター別ETFの2014年~2024年の10年間のチャートです。

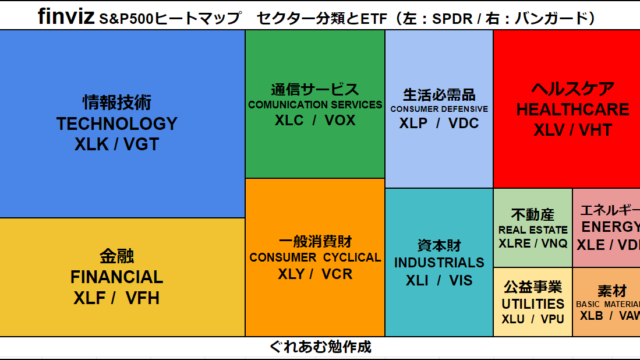

セクターETFをくわしく知りたい方はこちらの記事をお読みください↓↓↓

真ん中の白い線が米国を代表するS&P500指数のチャート。

これを上回って一番高く伸びているオレンジの線は、後ほど紹介するIT(情報通信)セクターのETF(XLK)、その次のほぼS&P500と重なる薄い青線は一般消費財セクターのETF(XLY)です。

XLYの構成銘柄で最も大きいのは、ネット販売・クラウドサービスの巨人Amazon(AMZN)、それに続くのが電気自動車のテスラ(TSLA)です。

S&P500は、あらゆるアクティブ投信が目標としながら、その9割が長期で負けを喫しているインデックスですが、情報通信セクター(XLK)はこれを大きくアウトパフォームしています。

あとはほぼ同等の一般消費財(XLY)以外のセクターはS&P500にアンダーパフォームしています。

成長度の高いS&P500ですが、その内訳をセクター別に見ると微妙に成績が異なるのがおわかりいただけたでしょうか。

もしS&P500指数をベンチマークとするETFを購入する場合、分散は効いているものの、足を引っ張る他セクターの銘柄にもお金をつぎこんでいることになります。

そこで、成長産業であるITセクターや人気ハイテク株だけに集中投資できないか、そういうファンドってないの?というのが今回の記事の主旨です。

Amazon や Google はITセクターじゃない?

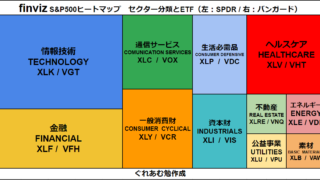

個別のETFや投資信託を紹介していく前に、ITとかハイテクという言葉の定義について考えておきたいと思います(このへん読むの面倒な人は飛ばしてください)。

まずIT(情報技術)産業とはどんな分野かというと、

- テクノロジー・ソフトウェアやサービス

- テクノロジー・ハードウェア

- 半導体・半導体製造機器

という主にこの3つのカテゴリーを指します。

ITとはInformation Technology(情報技術)のことなので、「情報」を集め、加工し、伝達したり保存したりする技術全般にかかわるテクノロジーということでしょう。

米国の代表的なIT企業といえば、Microsoft、Appleはわかりやすいですね。前者はWindowsというソフトウェア、後者は携帯電話のiPhoneというハードウェアを核とした製造・サービスの会社です。

また近年台頭著しいエヌビディア(NVDA)は半導体ということでITセクターです。

しかし、米国テクノロジーの代表的存在と思われるGoogle(社名はAlphabet)、META(旧Facebook)、Amazon、テスラ、NETFLEXなどは、実はITセクターじゃありません。

それぞれ商売は異なりますが、情報技術をふんだんに駆使したプラットホームを基にサービスを提供しているという意味で、広くIT企業と言えるんではないかと思うんですが、分類的にはITセクターに入らないんですね。

よくGAFAとかGAFAMとかFAANGとか、最近ではマグニフィセント7とかMATANAなどと米国の巨大ハイテク企業がひとくくりに呼ばれていますが、実はこの中にはIT銘柄だけでなく、一般消費財や通信サービスのセクターも含まれています。

Amazonやテスラは「一般消費財」。そしてMETA(旧Facebook)やGoogle(Alphabet)、動画配信サービスのNetflixは「通信サービス」に分類されます。

ま、Amazon以外はしっくりきますが、、、。

こうしたセクター分散は、S&P500を算出管理するS&P ダウ・ジョーンズ・インデックス社によるもの。おそらく、巨大ハイテク企業が1つのセクターに集中して突出するのを防ぐための配慮なんでしょう。

結局ハイテク株って何を指すの?

分類はともかく、GAFAM、マグニフィセント7などはITでなく「ハイテク企業」「巨大テック企業」などと呼ばれることが多いです。

ではこの「ハイテク企業」とは何を指すのでしょうか。

よくITと混同されがちですが、こちらはもう少し広い概念で、「ITも含めた高度(High)なテクノロジーを必要とする企業」と理解しています。

一方、同じハイテクを駆使する企業でも、バイオテクノロジーやエレクトロニクス(電子デバイス)などは「ハイテク企業」のくくりには入らないようです。このへん門外漢なので正確なところはよくわかりませんけど。

あと、米国の証券市場に普通株式や米国預託証券(ADR)として上場している中国の巨大企、Baidu(百度、バイドゥ)、Alibaba(阿里巴巴集団、アリババ)、Tencent(騰訊、テンセント)の3社も、投信やETFによってはハイテク株として組み入れていることがあります。

Baiduは中国版Googleと言われる検索エンジンの運営会社、Alibabaは中国版Amazonと言われるECサイトの運営会社、Tencentはネット関連の総合サービス事業の会社です。Alibabaは孫正義氏率いるソフトバンクグループでもあります。

この3社の頭文字を取って「BAT」と呼ばれたりします。

Who’s BAT?

ITの定義とかハイテクの定義とか、なんでこんなややこしい話をしたかというと、この記事ではこれらの銘柄を全部ひっくるめて、とりあえず「ハイテク企業」「ハイテク株」と称してますよ、とお断りしたかったからです。

ここでは

「ハイテク企業」=「IT企業を含めコンピューター処理の高い技術を伴ったりそんな部品を使ったりした商品やサービスを提供したりしている会社」

くらいにざっくりと考えてください。細かいこというときりがないんで、、、。

ハイテク株に投資する米国ETF 8選

前段が長くなりましたが、これからハイテク関連の代表的なETFや投資信託を紹介していきましょう。記事の最後の方で、これから紹介する銘柄の比較や買い方なども書いていますのであわせて参考にしてください。

*構成する上位銘柄とその比率の表はVettaFiのETFデータベースのページから借用いたしました。ここはとってもデータを見るのにとても便利なので、英語に拒否反応のない人は使ってみてください。

米国ハイテク株100銘柄を集めたETF QQQ / QQQM

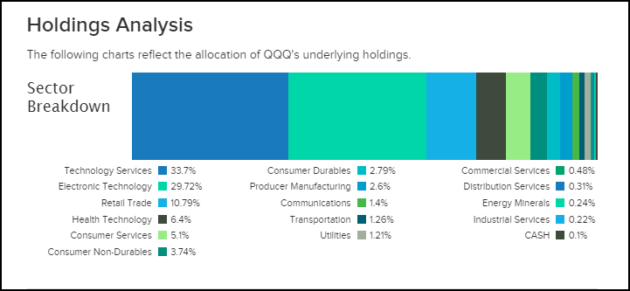

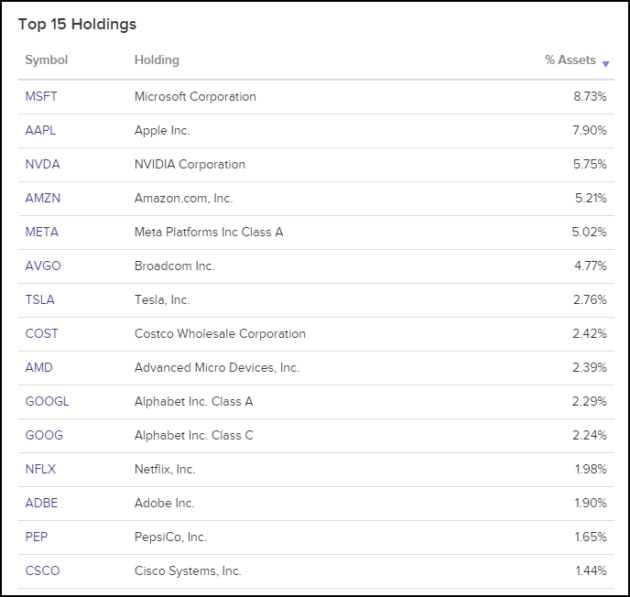

まず筆頭に挙げられるのが「QQQ(通称:キューブス)」と呼ばれるインベスコ社のETFです。解説ページはこちら(英語です)。

正式名称は「インベスコQQQトラスト・シリーズ1(Invesco QQQ Trust Series 1)」。ナスダックに上場している時価総額が最大規模の非金融企業100社を含む「ナスダック100指数」に連動した投資成果を目指すETF。指数はコンピューターハードウエア ・ソフトウエア、通信、小売り・卸売り、貿易、バイオテクノロジーなどの主要業界の株価を反映しているが、ハイテク産業の比率がかなり高い。

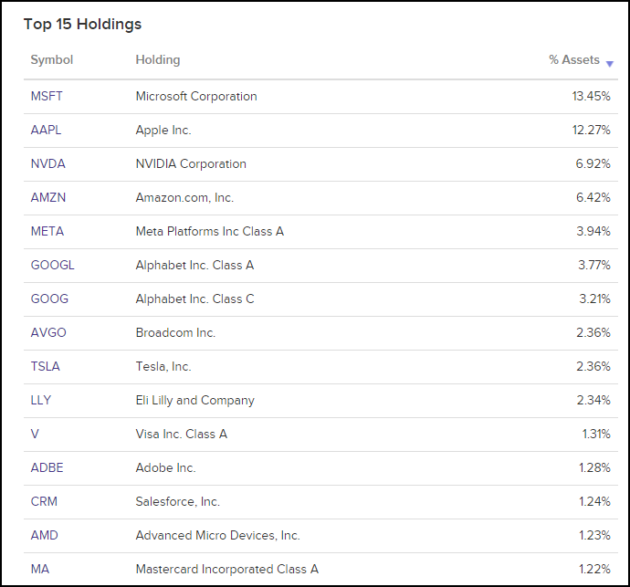

QQQ(すなわちNASDAQ100)のセクター構成比と上位銘柄はこんな感じです。

セクターの細かい分類はおいといて、テクノロジー関連が全体の60%以上を占めるETFです。

QQQのベンチマークであるナスダック100は、有名ハイテク企業のほかバイオテックの企業も多く、適度に分散されている割には成長度が高いため、インデックス投資をしている投資家にかなり人気が高いです。

経費率は0.2%。セクターETFの経費率は0.1%以下のものが多いので、若干高めに感じますが、成長力を考えたらあるかなきかの差といえます。

<div class=”concept-box6″><p>

QQQM日本でも発売ーー価格が安く経費率も低い廉価版QQQ

QQQは価格が1株400ドル以上あり(2024年3月現在は430ドルほど)、日本円で6万円近い価格のため、なかなか増やすのは大変です。そこで登場したのが、同じインベスコ社がつくった新たなナスダック100連動のETF「QQQM」です。価格はQQQの半額以下の180ドル近辺(27,000円ほど)。しかも経費率はQQQより0.05ポイント低い0.15%と安価です。2023年に発売されてふつうに取引されていますので、QQQがなかなか買いにくいという人はこちらを増やしていくのがおすすめです。

</p></div>

がっつりハイテクに投資するなら XLK / VGT

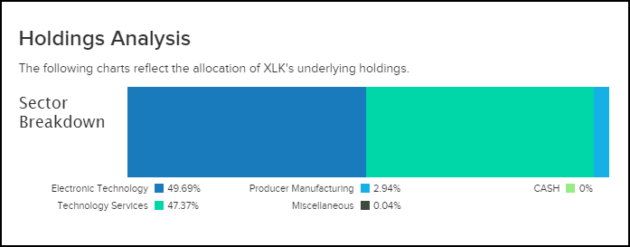

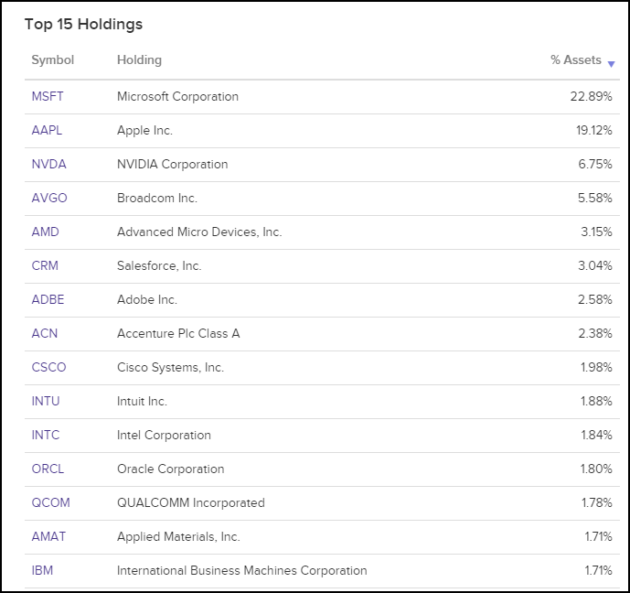

続いては、さきほどから何度も出てきているXLKをご紹介します。ステートストリート社のETFブランド「SPDR(スパイダー)」のシリーズです。

正式名称は「テクノロジー・セレクト・セクター SPDR ファンド(TECHNOLOGY SELECT SECTOR SPDR FUND)」。世界三大投資運用会社の1つ、ステートストリートのETF。こちらはMSCIではなくS&Pの「S&Pテクノロジー・セレクト・セクター・インデックス」への連動を目指す。設定は1998年12月。S&P500の中から70前後の銘柄に絞っており、マイクロソフトやアップルの構成比が他のETFなどより高めとなっている。

これはテックのセクターETFなのでほぼ100%がハイテク銘柄と考えていいでしょう。MicrosoftとAppleだけで構成比の4割、上位15社で8割を占めます。エヌビディアはじめ半導体関連が急速に大きくなってきています。

ETFを構成する企業の組み入れ数は70銘柄前後です。同じセクターには大小400近い銘柄がありますが、こちらは時価総額の大きい「ラージキャップ」の資産クラスに絞られています。経費率も0.1%とお安くなっています。

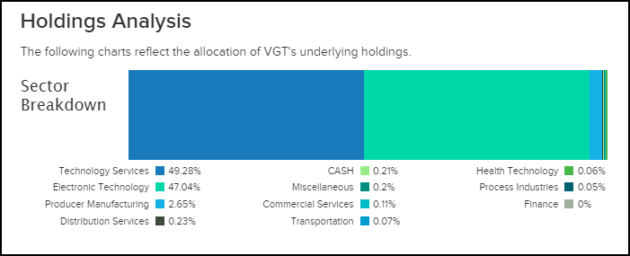

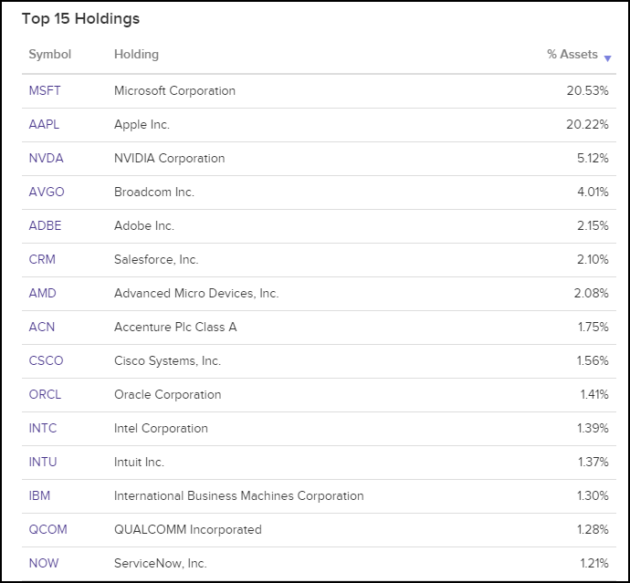

このXLKとほぼ同じITセクターのETFとして、バンガード社のVGTもあわせて紹介しましょう。

正式名称は「バンガード 米国情報技術セクター ETF」です。

XLKが70銘柄前後なのに対し、こちらは大中小さまざまな資産クラスから300以上の銘柄を組み込んでいます。

とはいえ、構成比で言えば9割がラージキャップの銘柄で、やはりMicrosoftとAppleで全体の4割を占めています。

経費率はXLKと同じく0.1%。1株価格が500ドルとXLKの2倍以上あり、資金力によっては買いにくいかもしれません。

なじみのネット関連サービスに投資するなら XLC / VOX

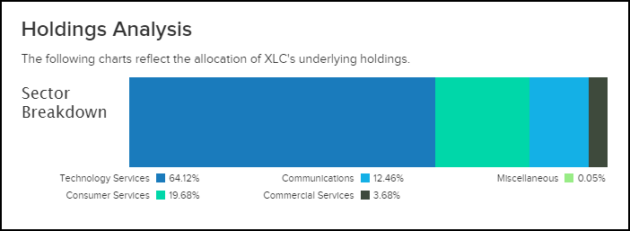

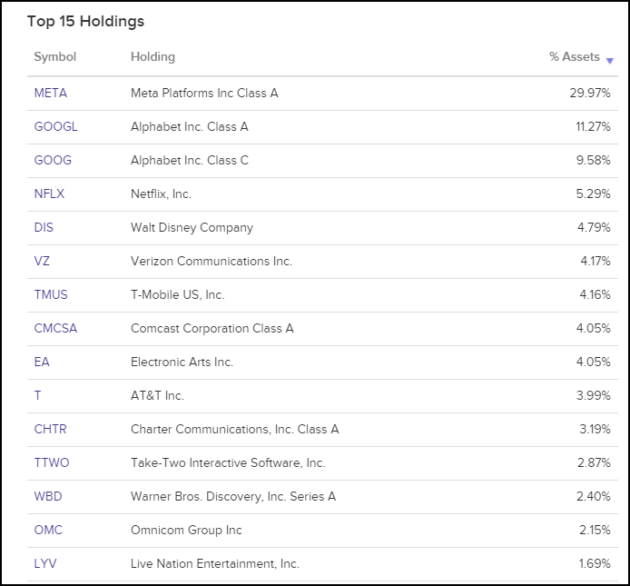

続いてもステートストリート社のSPDRシリーズから。通信サービスETFのXLCを紹介します。

正式名称は「コミュニケーション・サービス・セレクト・セクター SPDRファンド」。コミュニケーション・サービス・セレクト・セクター指数の価格と利回りのパフォーマンスに連動する投資成果を目指す。同ファンドは当該指数の少なくとも95%にあたる大型の23銘柄で構成している。

組み入れ銘柄数は23銘柄とかなり絞られます。代表銘柄はMETA(旧Facebook)とGoogle(Alphabet)で、この2銘柄で5割近くを占めています。これに続くのが動画配信サービスのNetflixとディズニーで、ここまでの4社でシェアの6割を占めます。

Googleは検索やYouTube、METAはインスタグラムやフェイスブックを運営。映画やドラマ好きならNetflixとディズニーのどちらかを利用しているかもしれません。

このようにネット関連で日本人にもなじみの深い銘柄が上位を占めていて、これらの銘柄をまとめて持っておきたいという欲求にこたえてくれるETFだと思います。

IT主体のXLKとは銘柄がかぶらないのもいいですね。

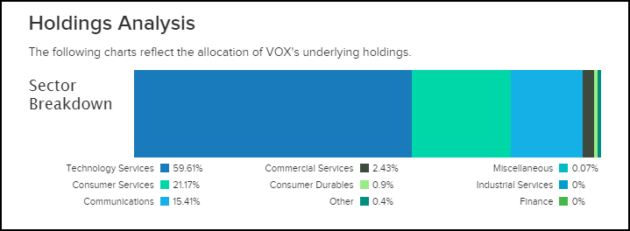

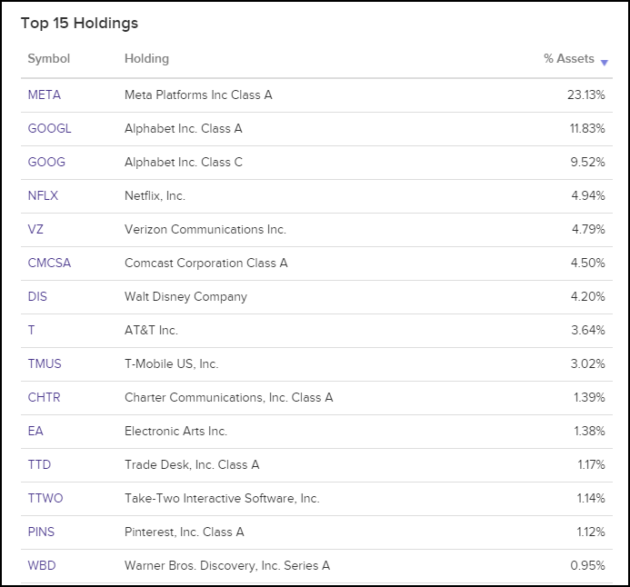

対応するバンガードのセクターETFはVOX。正式名称は「バンガード 米国通信サービスセクター ETF」です。

こちらは大小約120の銘柄で構成されており、かなり分散されているように見えますが、上位銘柄と構成比を見るかぎりではXLCと大差ありません。

経費率はXLCもVOXも0.10%です。

ここまでステートストリートとバンガードのETFを紹介してきました。組み込み銘柄数が大きく異なりますが、実のところ大型株の組み込み比率はそんなに変わらず、したがって両ETFのパフォーマンスもほとんど変わりません。

なので、どちらを選ぶかはあなた次第。より集中をきかせるか、比率は低くとも分散をきかせるかの違いです。

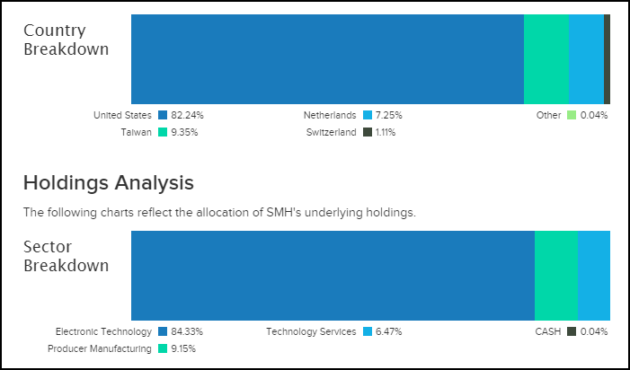

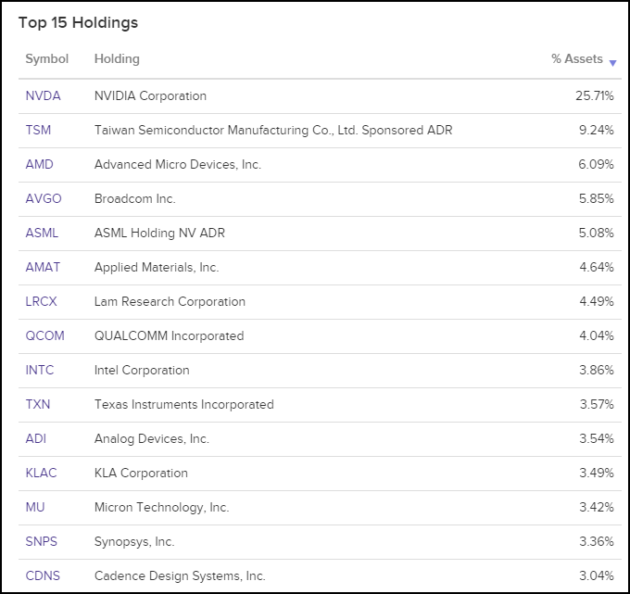

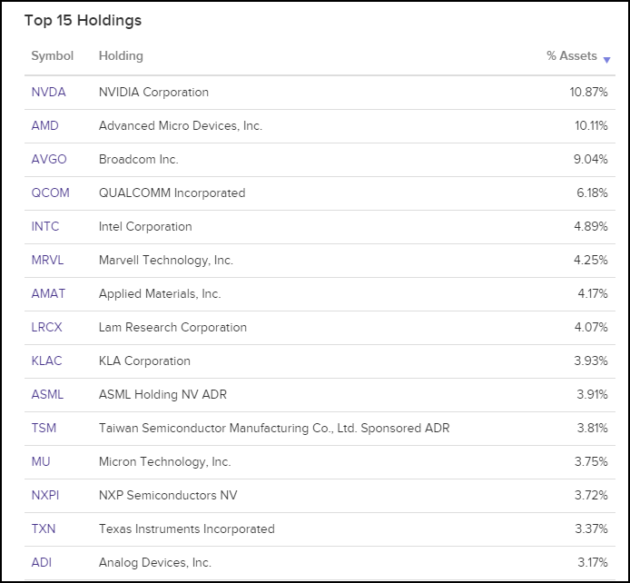

話題の半導体銘柄に投資するなら SMH

2023年ごろから急に盛り上がってきた感のある半導体。あらゆるデバイスに欠かせず、かつては「産業のコメ」なんて呼ばれましたが、今や電気自動車や生成AIといった最先端テクノロジーに不可欠の存在となり、株式市場を強くけん引しています。

SMHはこの半導体銘柄群をまるっと買える便利なETFです。

正式名称は「ヴァンエック半導体ETF(VanEck Vectors Semiconductor ETF)。米国籍の半導体関連銘柄のうち時価総額の高い銘柄に投資するETF(上場投資信託)。半導体製造・製造装置の関連企業全体のパフォーマンスを示す「MVIS米国上場半導体25インデックス(MVIS US Listed Semi-conductor 25指数)」に連動する投資成果を目指す。

半導体市場の株価を示す指数としてはフィラデルフィア半導体指数(SOX)、ETFではブラックロックのSOXX(iShares 半導体ETF)が有名ですが、SBI証券でも楽天証券でもなぜか買えません。代わりにレバレッジをきかせた半導体ブル3倍ETFが買えたりしますが、下落リスクが高すぎておすすめできません。

そこで取り上げるのがヴァンエック半導体ETF(SMH)です。

組み入れ銘柄数はSOX指数が30銘柄であるのに対してSMHは25銘柄と少なく、構成比もだいぶ異なります。

比較のため、SOXXの構成銘柄上位15社と構成比率も下に載せておきます。

シェア1位のエヌビディアの比率がSMHとSOXXではまったく違います。またSMHでは2位だったTSMC(台湾セミコンダクター)が11位に後退していたりと順位にも違いが見られます。

この違いはどこからくるかというと、2つのETFのベンチマークの違いによるものと思われます。

SMHが連動させる「MVIS米国上場半導体25インデックス」は時価総額加重平均の指数であるのはSOXと同じですが、

- 対象とする企業は少なくとも収益の50%以上を半導体関係事業から得ていること。

- 比率は20%を上限にし、毎年3月と9月にリバランスすること。

という条件があります。

一方のSOXXは「ICE半導体インデックス」という指数をベンチマークにしています。なんとSOX指数がベンチマークではないんですね。

この指数がSOXと大きく異なるのは、市場で売買される「浮動株」の比率を調整した指数になっていること。創業者などが株式を多く占有し(固定株という)、市場に出回る浮遊株が少ない場合、指数算出のウェイトがより小さくなるように設定しているようです。

整理すると、ここで言及した半導体株の指数は3種類あり、いずれも時価総額加重平均ながら、

- SMH(ETF)の連動指数は、収益の50%以上が半導体関連の銘柄で構成、1銘柄の構成比20%を上限にリバランスがある。

- SOX指数は、修正せずに時価総額加重平均を算出

- SOXX(ETF)の連動指数は、浮遊株を考慮して算出

という違いがあり、それが構成銘柄の比率を左右しているってことです。

どっちみちSOX連動のETFもSOXXも日本の2大ネット証券では買えませんので、もし買うならSMH一択ということになります(たぶん)。

SMHは経費率が0.35%と他のハイテクETFより少し高めなのと、成長著しいエヌビディアの比率が現在突出してしまっているのが気になりますが、前述したとおり、20%を超えた銘柄は超過分をリバランスするのでならされていくはずです。

「個別の会社はよくわからないけど、半導体市場はこれからもっと成長する」と予測するなら、このETFをポートフォリオの一部に入れてもいいかもしれません。

<div class=”concept-box6″><p>

SOX連動のETFが東証に上場

SOX指数連動のETFは日本のネット証券では買えないと書きましたが、それは米国株ETFの話。実は東証にSOX連動の日本初のETFが上場しました。Global X Japan社が運営する、その名も「グローバルX 半導体 ETF」(証券コード:2243)です。東証上場で日本株と同じ扱いのため、日本円で取引することができます。米国株を買うのがめんどうな人、どうしてもSOX連動投信を買いたい方はこちらを検討してみてはいかがでしょうか。

</p></div>

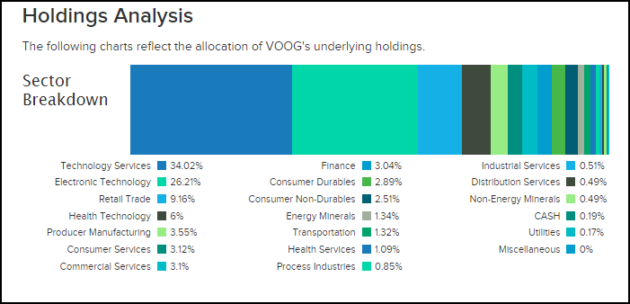

ハイテク中心にグロース株に投資する「VOOG」

おすすめETFの最後にもう1つ、ハイテク専門というわけではないですが、ハイテク比率の高いグロース株のETF「VOOG」を紹介しておきます。

これはS&P500指数に連動するヴァンガード社の有名なETF「VOO」のグロース(成長)株だけに投資するETFです。商品ページの説明はこちら(英語ページです)。

正式名称は「バンガード・S&P500グロースETF(VANGUARD S&P 500 GROWTH ETF)」。S&P500グロース指数のパフォーマンスへの連動を目指すETF。この指数は、S&P500指数の3年間の1株当たり利益成長率、3年間の1株当たり売上高成長率、モメンタム(12カ月間の株価変動)の3つの要素によって定義した大型のグロース株を対象とし、組み入れ銘柄数は約227。これと対になるETF「VOOV(バンガード・S&P500バリューETF)」がある。

セクター比率と組み込み上位10銘柄はこんな感じです。

セクター比率を見ると約6割がハイテク関連です。QQQより分散が効いていますが、上位銘柄の比率はQQQより若干高めです。

VOOGもVOOVも経費率は0.10%です。S&P500連動のVOOが0.03%なので、それと比べるとやや高く感じるかもしれませんが、まあそれほど気になるような差ではありません。

ただし、当然ながら配当利回りはバリュー株のほうが大きく、VOOVが1.8%程度、VOOでも1.3%程度あるのに対し、グロースのVOOGは1%程度です。

ハイテク株含めグロース株を狙うなら、株価成長によるキャピタルゲインをあくまで追求しましょう。配当株によるインカムゲイン狙いはハイテク投資には向きません。

つみたてで成長を狙うハイテク投資信託4選

続いて日本で買えるハイテク投資信託をいくつかピックアップしましょう。

投資信託はETFに比べると信託報酬が高めですが、100円から好きな金額を買い付けてつみたて投資できるのが魅力です。

資産を増やす第一歩として、気に入ったハイテク投信をつみたてていくのもいいでしょう。

ゴールドマンサックスの「GSテクノロジー株式」投信

まずはこれ、ゴールドマンサックス・アセットマネジメントの「netWIN GSテクノロジー株式ファンド」を紹介します。解説ページはこちら。目論見書はこちら。

主にテクノロジーの発展により恩恵を受ける米国企業の株式に投資するファンド。為替リスクを軽減するヘッジありのAコースとヘッジなしのBコースがある。個別銘柄の分析を重視したボトムアップ手法により銘柄選択を行っている。2019年11月に設定20周年を迎え、2020年3月に「netWIN ゴールドマン・サックス・インターネット戦略ファンド」から現在の名称に変更した。年2回配当。

基本データ

- 設定年 1999年11月

- 純資産 約1兆300億(2024年3月現在)

- 分配金 年2回(直近実績500円×2)

- 信託報酬 2.09%

銘柄を数年おきに入れ替え、その時々で旬のハイテク株を取り入れているいわゆる「アクティブファンド」ですね。為替ヘッジのあるコースも用意していますが、ここではほかに合わせてヘッジなしのファンドBを掲載します。

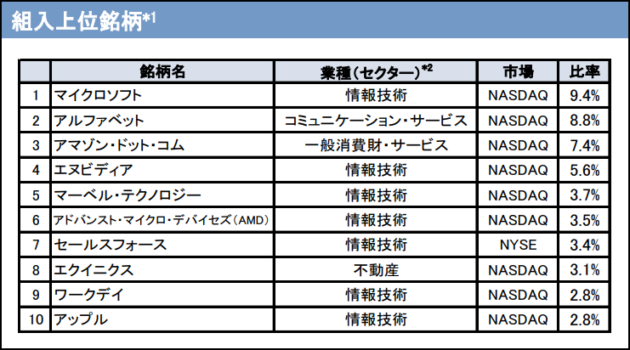

設定来のパフォーマンス(SBI証券の当該ページ)と現在の組み入れ銘柄上位(月次レポートより2024年1月末現在)は以下の通り。

このファンドがすごいのは、過去5年で約2倍(+119%)、過去10年で約3倍(+201%)というパフォーマンスもさることながら、ハイテク投信としてのその歴史です。

ファンドを設定した1999年は米国市場がドットコムバブルのピークで、その後バブル崩壊によりテクノロジー関連株は大暴落します。

このファンドはそこから数年の下落相場を持ちこたえ、当然リーマンショックの暴落も生きながらえて、四半世紀にわたって生き馬の目を抜くハイテク株の栄枯盛衰をとらえてきたってことです。ちょっと大げさかもですが。

長く勝ち残ってきたのは、組み入れ銘柄をきちんと入れ替えながら進化してきたからにほかなりません。

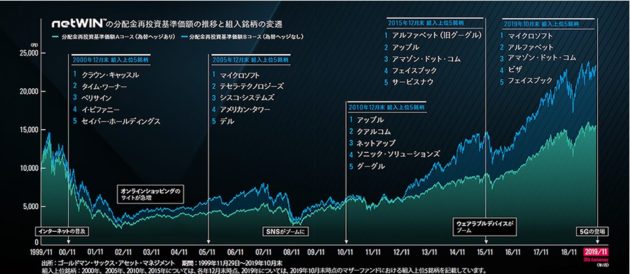

下図をごらんください。

これはファンド組み入れの上位5銘柄の変遷を設定から2019年まで示したものです。

時代にあわせて銘柄がどんどん入れ替わっているのがおわかりいただけるでしょう。ハイテク銘柄のサイクルをうまくつかんでその時々の主役を大きく組み入れているからこそ、この成績があるのでしょう。

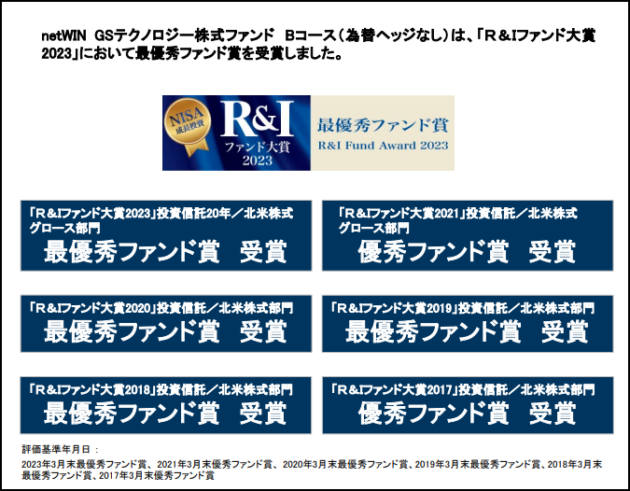

ファンドの年間成績を競う「R&Iファンド大賞」では、北米株式部門で何回も最優秀賞や優秀賞に輝いています。

モーニングスターの格付けも5つ星と良好で、純資産額も順調に伸びています。

ひっかかるとすれば信託報酬率の年2.09%でしょうか。アクティブファンドなのでやはりETFと比べるとお高めではありますね。

あと、収益が低かった年は、分配金を維持するために基準価額が減価する可能性(要するにタコ足配当)もあります。ここをどう考えるか。

ここ10年の伸びがこの先も続くならどちらも許容できる数字ではありますが、、、。

有名ハイテク株10銘柄の「大和 FANG+」投信

次に紹介するのは大和アセットマネジメント「iFreeNEXT FANG+インデックス投信」です。紹介ページはこちら。目論見書はこちら。

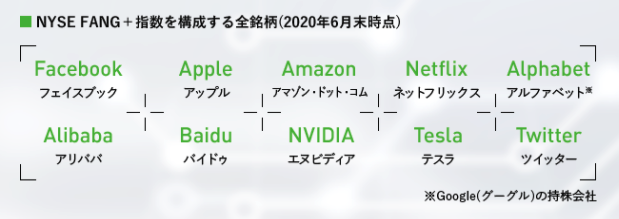

ICE Data Indices社が算出公表している「NYSE FANG+」指数に連動するように作られた投信。大和アセットによれば、これは「次世代テクノロジーをベースに、グローバルな現代社会において人々の生活に大きな影響力を持ち、高い知名度を有する米国上場企業を対象に構成された株価指数」。ADRを含めて全10銘柄に均等に投資し、四半期ベースでリバランスして均等に戻すというユニークさが特徴。

基本データ

- 設定年 2018年1月

- 純資産 1,341億円

- 信託報酬 0.7755%

- 直近分配金 0円

実はこれ、この記事を2021年に最初に書いたときに「今回紹介するETF・投信の中で一番ユニークで面白い」と紹介したものでですが、まさにそれから3年たってものすごい上昇しました。

2018年にできたばかりの投信だったのでちょっと半信半疑なところもあったんですが、最初に紹介してから約2年余りで資産が2倍に跳ね上がりました。

ファンド商品自体は新しいものの、ベースとなる指数自体はもっと前からあります。

下図は約6年分のチャートです(ファンドの公式ページより)。緑の線がこのファンドがベンチマークとする「NYSE FANG+」指数、オレンジがナスダック総合、重なって見える黒がS&P500、水色がダウ平均です。FANG+はほかの3指数がはるか下に見えるハイパフォーマンスです。

リアルタイムの指数の値動きはこちら(ICEのサイトより)。

では「次世代テクノロジー」を使った「グローバル」な銘柄とは何か。それが次の10銘柄です(当該サイトより)。

たった10銘柄だけを追った指数です。たった10銘柄ですが、世界的に知られる超巨大テックばかりです。

投信はこの指数に組み入れられた10銘柄に均等に投資(各10%ずつ)したポートフォリオとなっており、四半期(3・6・9・12月)ごとに等金額となるようリバランスされます。

実はこの投信(というかこの指数)、わずかの間に組み入れ銘柄が変わりました。

最初に紹介した当初(2021年)には以下の10銘柄だったのです。

これはこれで当時はかなり大きな銘柄群だったわけですが、その後Twitterは上場廃止、FacebookはMETAに社名変更して大きく事業を転換しました。

さらに、先述した中国巨大企業「BAT」のうちの2社の米国預託証券(ADR)が入っていましたが、これも指数から抹消されました。

まあそもそも米国民の生活に関係ないし、米中の貿易摩擦や政治問題の影響で米国上場もあやうくなっていたんで、はずしたのはまっとうな判断だったとは思います。

時代のうつりかわりと言いましょうか、今の10銘柄もどこまで成長するかは未知数ですが、うまく主役が移り変わることで指数全体は成長し続けています。

10銘柄という絞りに絞った銘柄数は、安全志向の投資家にはリスクが大きいかもしれませんが、たとえば分散が大きいS&P500やオルカンでのつみたてとは別に、少し持っていてもいいかもしれません。

信託報酬は0.7755%。10銘柄だけのわりには高い気もしますが、リバランスもしてくれますし、上昇率を考えたら許容範囲でしょう。先に紹介したGSハイテク投信に比べれば安価です。

分配金を出さず、配当再投資してくれるのも長期でつみたてていくのにもってこいですね。

NASDAQ100がベンチマークの投信2本

最後にあと2つ。大和アセットの「 大和-iFreeNEXT NASDAQ100インデックス」とUFJ国際投信の「eMAXIS NASDAQ100インデックス」いう投資信託も知っておくといいでしょう。

「大和-iFreeNEXT NASDAQ100インデックス」基本データ

- 設定年 2018年8月

- 純資産 1012億円(2024年3月現在)

- 信託報酬 0.495%

- 直近分配金 0円(分配金再投資型)

「eMAXIS NASDAQ100インデックス」基本データ

- 設定年 2021年1月

- 純資産 966億円(2024年3月現在)

- 信託報酬 0.44%以内

- 直近分配金 0円

目論見書を見ればおわかりの通り、この2つの投資信託は上で紹介したインベスコのQQQと同じ、NASDAQ100指数をベンチマークとする投信です。なので詳細は省略。

信託報酬はどちらも0.4%台とまずまずお手頃な部類です。eMAXISの方が後発ですが、信託報酬が若干安いため、かなり純資産額で追い上げています。

どちらも分配金を出さずに自動で再投資してくれますので、QQQで定額で積立をしたいという人には便利でしょう。

12本のファンドの騰落率を比較すると?

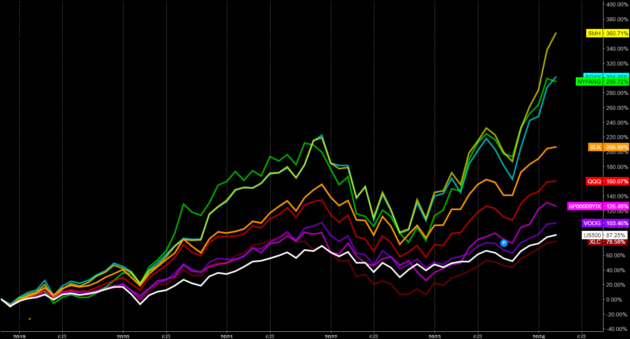

さて、ここまでETF8本、投信4本の計12本のファンドを見てきました。

以下は2019年3月から2024年3月までの5年間の騰落率チャートです。バンガードのVGTはXLK、VOCはXLC、大和とUFJのナスダック100投信はQQQと値動きが同じなので省略。これにS&P500を追加して比較しています。

見えにくいかもしれませんが、上昇率が最も高いのは半導体ETFのSMH(黄色)、次いでNYFANG+(黄緑)、もうひとつの半導体ETFであるSOXX(水色)の順。

少し離れてETFのXLK(オレンジ色)、QQQ(赤)。さらに下にGSテクノロジー投信(ピンク)、VOOG(紫、S&P500グロース)が続きます。

その下に多くのファンドが基準とするS&P500(白)。残念ながら通信セクターのXLC(茶色)はS&P500をわずかに下回ってしまいました。相対的に成長が鈍化している銘柄が多いせいですね。

しかしそれ以外のETFや投信はS&P500より高いパフォーマンスを示しています。

上昇率の高い順に並べると、

- SMH 341%

- NYFANG+ 286%

- SOXX 275%

- XLK 197%

- QQQ 156%

- GSテクノロジー 116%(★注意)

- VOOG 100%

- S&P500 85%

- XLC 78%

となります。

この中で注意しなくてはならないのは★GSテクノロジー投信で、チャートは分配金を出した後のものなので、分配金を再投資にあてた場合はパフォーマンスはQQQかXLKと同等になると思われます。

半導体銘柄のETF2つとNYFANGはこの期間、価格が4倍以上またはそれ近くまで上昇、それ以外も2倍~3倍近い上昇になっています。参考にならべたS&P500も85%と決して悪くはないですが、ここではかすんで見えますね。

この期間はコロナショックの大暴落があり、米国の金利上昇に伴うテック企業の低迷期も含んでおり、それを乗り越えてのパフォーマンスには目を見張るものがあります。

どのハイテクファンドを買う?

これらのパフォーマンスを踏まえて、何をどう買ったらいいのかを考えていくことにしましょう。

まず知っておいてほしいのは、過去によく伸びているからと言って未来もその伸び率が続くとは限らないということ。

成長率が高いということはそれだけ何かあった時の下落率も高くなるということも忘れてはなりません。

たとえば半導体は、これから先も強い成長が見込まれていますが、競争が激しいほか、景気低迷で需要不足に陥ったり、逆に材料不足で生産できなくて業績が低迷し、株価が数か月にわたって低迷するなんて事態もありえます。

10銘柄集中投資のFANG+も含め、組み入れ銘柄数の少ないこれらのファンドは、リターンの高さに比べて下落リスクも高いのが特徴です。

こうしたリスクの高いファンドを買う場合は、投資金をすべて1つに集中させるのではなく、S&P500や全米株式、全世界株式(オルカン)などをコア(核)にして、サテライトとして買うといいと思います。

もしどうしても1つに絞って投資をしたい場合は、ある程度成長と分散がきいたXLK(VGT)かQQQあたりがおすすめでしょうか。半導体のETFやFANG+より多少は値動きが穏やかになるかもしれません。経費率の低さも魅力です。

僕個人はS&P500投信を前から積み立てていたため、これに加えて「大和FANG+投信」を並行してつみたてているほか、SMHをまとめて購入し、半導体がけん引するハイテク株値上がりの恩恵を享受しています。

購入する銘柄や商品は、ご自身の保有株やリスク許容度もあわせ、ご自身の判断で最適解を導き出してください。

ここでお知らせ。米国ハイテクファンドの構成銘柄を横比較をしたオリジナルの表を無料プレゼント中です(下記特典③)。興味ある方は下記画像をクリックしてお申込みください。

まとめリスクをとってハイテク投資に踏み出すべき

さて、米国ハイテクファンドの特集、いかがだったでしょうか。

最後に意地悪なチャートをお見せします。

これは前章で掲載した投信の比較チャートに、個別銘柄のエヌビディア(NVDA、緑)とテスラ(TSLA、青)を入れたものです。

AI向けの半導体で急成長をとげたエヌビディアはこの5年でなんと株価が22倍に。また最近は下落基調が続く電気自動車のテスラも。当該期間ではなお7倍強の上昇となっており、紹介したハイテク投信たちをはるか上から見下ろすようです。

何を言いたいかというと、資産を大きく増やすなら、分散のきいたETFや投資信託ではなく、業績の急拡大する個別銘柄を買う方が効率がいいということ。

ハイテク投信といえども組み込まれた銘柄には業績の良しあしがあり、ときに全体の足を引っ張る銘柄もあるわけで、選び抜いた個別株のパフォーマンスには及ばないのです。

まあインデックス(指数)ファンドはそもそも1つの市場、1つの業界、1つのテーマが全体で成長すると見越して購入するものなので、個別株投資とは意味が違うわけですが、、、

しかし昨今、S&P500やオルカン一択でOKという本や投資家をよく見ますが、最初から個別銘柄のファンダ分析や投資をあきらめるのはもったいないというのが僕の見解です。

チャートをうまく活用すれば、成長力が高く、長期で右肩上がりの銘柄は簡単に見つかるので、そうした中に投資先としてすぐれた銘柄を探す手もあります。

また、ファンドの組み入れ銘柄や比率をまったく知らずに買っている人が多く見受けられますが、目論見書や月次レポートなどを調べればすぐわかることなので、きちんと調べて、その中から特にパフォーマンスのいい銘柄を突き止めて個別に買うという方法もあります。

今回のハイテク関連ファンドも、中身をよく吟味して、投資に生かしてほしいなと思います。

- ハイテク株が米国市場をけん引している

- ハイテクのパフォーマンスはS&P500をはるかに上回る

- ETFならSMH、QQQ、XLK

- 投信なら大和FANG+かGSテクノロジー投信

- 分散か集中か、組み合わせてもよし

- 個別株投資をあきらめるなかれ

投資の達人になる投資講座

投資の達人になる投資講座 「お金の教養講座 plus」

「お金の教養講座 plus」 候補さがし中

候補さがし中