「老後不安の解消は複利×時間で雪だるま」

なんのこっちゃ?と思われる方もいることでしょう。

早い話が、「複利効果はとにかくすごい」ってことです。かの天才物理学者アインシュタインも「宇宙最大のパワー」「世界8番目の不思議」と絶賛したとかしないとか(その件については本文内で検証しています)。

お金持ちになる人はだれでもその絶大なパワーを知っています。そのパワーを最大化したのが投資の神様と称されるウォーレン・バフェット氏。

老後の不安を解消するにはどうしても資産の増大が必要ですが、そのためには複利効果をぜひ知っておかないといけません。本日はそんな複利パワーのお話を僕自身の恥ずかしいエピソードをまじえながら勉強していこうと思います。

目次

お金が加速度的に消えていく恐怖

まずは個人的な話から。僕が20年勤めた新聞社をやめてまもない頃のことです。

退職後、僕は病気の母の介護をしながらデイトレやFX、先物取引に手を出したのですが、独学の生兵法のためことごとく失敗し、増やすはずだったわずかな退職金のほとんどを1年で失いました。

これはかなりの誤算でした。記者はまずまず高給取りでしたので、20年間勤めた分の厚生年金と企業年金で老後はなんとかやりくりし、足らない分を退職金を元手に投資で増やしていこうと考えていたからです。

今思うと僕のしていたことはすべて「投資」ではなく「投機」だったんですけどね。

さらに追い打ちをかけるように、年金保険料だの健康保険料だの住民税だのが無職の身に重くのしかかってきました。

仕事をやめるまで知らなかったんですが、年金保険料や健康保険料って会社が半分出してくれていたんですね。

そうした支払いが、前年の年収をベースに計算されて退社翌年に全額のしかかってきたので、投資の失敗とあわせてダブルパンチをくらいました。

いま給料明細を見て、「くそっ、こんなに税金や社会保険料が取られてる!」と嘆いている人は、退職して最初の年はその倍のお金をとられるつもりでいてください(感覚的に)。

今すぐ会社辞めたいと考えている人も、会社が負担してくれている社会保険料や健康保険料、定年後にお世話になる厚生年金の額などを考えたほうがいいです。それだけで早期引退の見通しの甘さを反省することになるかもしれません。

そんなこんなで、投資はうまくいかず、支払いは容赦無くやってきて、お金が加速度的に減っていきました。あの時期は本当に恐怖でしたね。

自分と資産の「共働き」が大事

その後、母が亡くなり、僕はふたたびフリーのライターとして働き始め、少ないながらもきちんと収入を得るようになりました。

これ以外に、家賃をおさえたり、無駄な保険を解約したりなど家計を見直して出ていくお金を絞りました。これについては以下の記事に書いています↓↓↓

これによって、働き始めて1年くらいでお金がまた回るようになりました。それまで逃げていくばかりだったお金が集まってくる感じ。あの感覚は不思議でした。

その後僕は、母が残してくれたわずかな遺産と自分の預金の残りをあわせた数百万円を元手に、再び投資を始めました。

我流の投機の失敗を糧に、無料の投資講座を片っ端から受け、オンラインスクールにも入学して学び、世界のお金の流れや景気の循環と企業業績など投資の本質を学んだおかげで、投資成績は飛躍的に上がっていきました。

でも、なんといっても一番大きいのは、投資リターンにおける「複利パワー」と、それを高める「時間」効果を味方につけたことでした。

複利は宇宙最大のパワー!

さて、前段が長くなりましたが、いよいよ「複利効果×時間」という本題に入りましょう。

まず複利についての定義から。複利っていったいなんでしょう。話題のチャットGPTに聞いてみました。

Q:複利って何?

例えば、100万円を年利5%の銀行に預けた場合、1年後には元本に5万円の利息が加わり、合計105万円になります。2年目は、105万円が元本となり、年利5%の利息が発生します。つまり、2年後には元本に加えて前年に発生した5万2500円の利息が加わり、合計110万2500円になるということです。

このように、複利は利息が加算された元本が次の計算対象となるため、単利と比較して長期間にわたってより多くの利益を生み出すことができます

元本にのみ利息がつくのが単利。投資利回りをもう少しわかりやすく10%と仮定しましょう。この投資先で100万円運用した場合、1年間で100万円の10%、つまり10万円がリターンとして増えます。これが単利です。

この増えたお金をそのまま同じ10%利回りの投資先で運用した場合、次の年にはどうなるでしょうか。

2年目の元本は110万円ですから、その10%は11万円。元本に足すと121万円になります。同じように3年目は12.1万円のリターンが上乗せされ、133.1万円となります。

このように、元本と利益の両方に金利が付く(=同じ利回りでリターンが出る)ことを複利と言います。これを毎年繰り返していくと金利が金利を産み続けて資産がふくれあがっていくわけです。

投資の世界ではこの複利をしばしば「雪玉(スノーボール)」にたとえます。

雪だるまを作った経験がある方ならわかるかもしれません。しっかり芯をつくった雪玉を雪の上で転がすと、その周りに雪がついていき、玉がどんどん大きくなっていきますよね。あれです。

世界で最も尊敬を集める投資家ウォーレン・バフェット氏は「株式投資の真髄はスノーボールだ」と言いました。ご本人の伝記のタイトルもそのものズバリ「スノーボール」です。

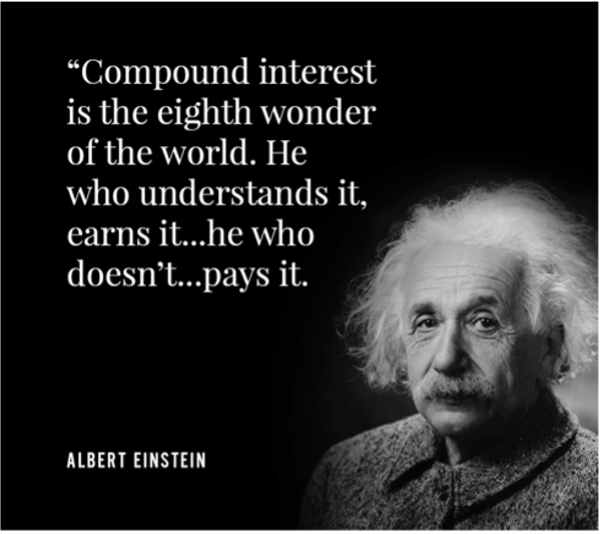

また、天才物理学者のアインシュタインはこの複利効果を「宇宙最強の力だ!」と言ったとか言わないとか。

実のところ出典が見つけられないので、アインシュタインが正確には何て言ったのか、あるいはそんな発言自体あったのかどうかはわかりません。

まあそれだけ顕著な物理学的?天文学的?な効用が複利にはあるということなのでしょう。

「複利は世界8番目の不思議だ!」と手紙に書いた説もあり、↓のような画像もたくさん出回っています。

訳すと「複利とは世界8番目の不思議だ。これを知る者は儲け、これを知らない者は損をする」って感じでしょうか。ちょっと意訳していますけど。

複利には強大なパワーがあり、それを知る者はその力を使って資産を伸ばします。

逆にこのパワーがマイナスに働くこともある。たとえば高金利の消費者金融(サラ金)で金を借りると、複利のおかげで借金がふくれあがり、利息を返すのさえままならなくなったりします。

宇宙最大のパワーは知らない間にマイナスに働かせちゃうととんでもなく損しますからお気を付けを。

追記:

『バフェットとソロス 勝利の投資学』(マーク・ティアー著、ダイヤモンド社)の第8章の最初に、エピグラフとしてアインシュタインとロスチャイルドの言葉が紹介されていました。

「宇宙で一番力強い力は何かって?そりゃ金利の複利効果だよ」ーーアルバート・アインシュタイン)

「世界の七不思議が何かは知らないけど、八番目の不思議は知ってるよ。金利の複利効果だ」ーーバロン・ロスチャイルド

複利パワーを活かすのは「時間」だ!

このすごい複利の雪だるまパワーを最大限に引き出すのがほかならぬ「時間」です。

資産を大きくする大事な方程式があります。それがこれ。

資金 × 利回り × 時間

この方程式は僕が真の投資に開眼するきっかけとなった投資講座で知りました(公式ページは→こちら)。体験記事も書いています↓

言われてみれば当たり前のように見える方程式ですが、このことを無視して短期で儲けようとしているうちは資産は大きくは育たないのです。

方程式の意味するところは、この要素のどれか1つでも大きければ資産は大きく育つというもの。たとえ資金や利回りが小さくても、時間(年月)さえあれば複利で魔法のように資金を大きくできるのです。

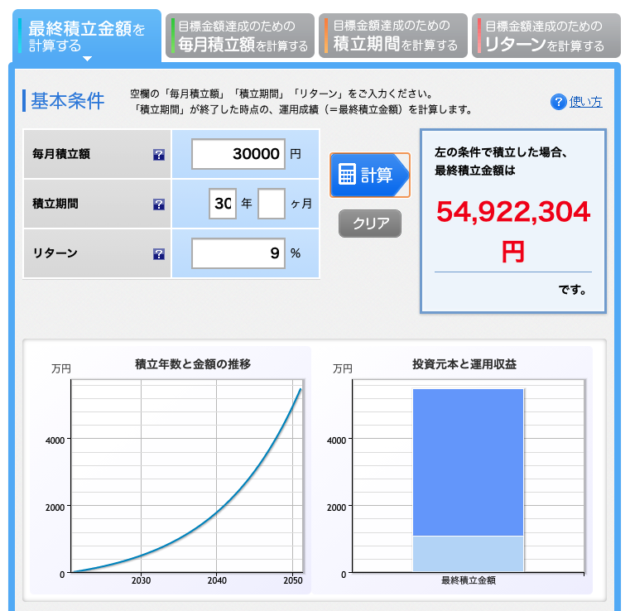

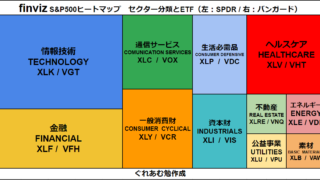

下のグラフをご覧ください。これは利回り平均が年9%の投資信託に月々3万円ずつ30年間積み立てていったらどれだけお金が増えるかをシミュレーションしたグラフです。

方程式にある「利回り」はこの表では「リターン」と記されています。元本に対して年間でどれくらい利が乗るかを示した数字で、利息や配当のほか、株価そのものの上昇分も利回り(リターン)と考えます。

自分で出したお金(元本)は3万円×12ヶ月×30年=1080万円(右のグラフの薄い水色部分)。これに対して毎年平均9%の利回りがのっています。

単利であれば元金1080万円の9%だから、合計で97万円ほどしか増えないはずですが、30年で約5,500万円、なんと元金の3倍を超える3,400万円もお金が増えます(濃い水色部分)。

これが利益が利益を生み続ける「複利効果×時間」のパワーです。このグラフを見ても、時間が経つほど資産が加速度的(指数関数的?)に増えているのがおわかりいただけるでしょう。

え?30年間も年平均9%の利回りがある投資信託なんかあるのかって?そう疑問に思った方は下の記事をお読みください。

投資を始めるならすぐ始めたほうが有利

「複利効果×時間」が資産増大の鍵だということは、なかなか投資資金が小さいうちは実感できないかもしれません。僕もそうでした。

でも「千里の道も一歩から」で、とにかく小さな資金からでもすぐに始めることが肝心です。早く始めれば始めるほど有利。

それで、だいたい500~1000万円くらいの規模になってくると、複利パワーを実感できるようになります。月の資産増大が月収を上回ったりして、それが徐々にふつうになっていきます(もちろん減ることもありますが)。

「そんなこと言っても、投資に回す余裕なんか全然ないよ」と反論が聞こえてきそうですが、そういう方には、この本を読むことをお勧めします。

月3000円でもいいので、とにかく少額で投資を始めてみましょう。

そうすると不思議なもんで、人はもっと投資に回そうという欲が出て、投資余力を生み出す方向に意識が変わります。家計を見直し、無駄をなくし、どんどん投資に回していこうとするのです(そんな実験が行動経済学にもありました)。

以下の記事では、2人の大富豪の蓄財術を紹介しましたが、どちらも若い頃からかなり倹約に努め、投資余力を生み出していってます。

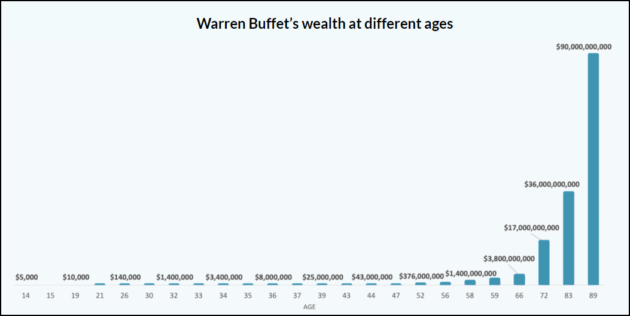

個人資産が最高で840億ドル(日本円で9兆円ほど)にもなり、世界長者番付の常連でもある世界一の投資家ウォーレン・バフェット氏も、実は大半の資産を60歳をすぎてから急速に増やしたものなのです。

彼はその投資家人生を通して平均すると年率20%超のリターンをたたき出しています。この数字はそんなにすごいようには見えないかもしれません。実際、短期でならもっとすごい成績を出している投資家は大勢います。

でもバフェットさんがすごいのは、その投資成績を半世紀以上にもわたって続けていることなのです。この複利効果がいかにすごいか、下のバフェットさんの資産グラフを見れば一目瞭然でしょう。

まあバフェットさんほどの成功はわれわれにはまったく必要ないんですが、投資は早く始めれば始めるほど、時間が大きな武器になるのは間違いありません。

何度でも言います。資産形成で一番大事なのは、この「複利×時間」を味方につけることです。

【まとめ】時間を味方につけて雪玉をころがせ!

僕は投資が禁じられている仕事についていたため、若くして投資を始めることはできませんでした。しかも、早期で退職してからは自己流のトレードで資産を失いました。

それは、短期で結果を求めようとする「投機」でしかなく、「複利×時間」を味方に長期で資産をつくっていく「本当の投資」の目線がなかったせいです。

たった1年で退職金をほぼすべて失いましたが、もっと大きかったのは、時間を1年分失ったことだと後になって気づきました。

いくらまとまったお金を手にしても、お金や投資の知識がなければこの「複利×時間」の掛け算はまったく役に立たないのです。

ちなみに僕が正しい投資に開眼できた投資講座(関心のある方はこちら)では、先に挙げた資産作りの方程式「資金×利回り×時間」について、こんなことが語られていました。

「本当の方程式は、資金 × 利回り × 時間 × 知識 です。知識を深めることでさらに雪玉を大きくできますが、知識0なら結果も0です」

本日の結論!

労働と家計見直しで雪玉の核をつくり、お金の知識を身に着けてできるだけ長くころがし続けよ!さすれば複利パワーで雪だるまはでかくなる!

というわけで今日の勉強はここまで!

- 労働と家計見直しで投資余力を捻出する

- お金の勉強をしつつ一刻も早く投資を始める

- 人類最大の発見「複利」のパワーを知る

- 複利効果は「時間」によって最大化する

- 資産増大の方程式は「資金 × 利回り × 時間 × 知識」

投資の達人になる投資講座

投資の達人になる投資講座 「お金の教養講座 plus」

「お金の教養講座 plus」 候補さがし中

候補さがし中