2021年秋ごろを境に、世界市場は下落トレンドに入りました。

上記チャートは2019年終わりから2022年春までの日米の主要指数です。赤はナスダック、白はS&P500、黄が日経平均、緑がマザーズ。

コロナショックから急回復した株価は、原材料不足を背景とするインフレ、それに対応する各国の利上げ、ロシアのウクライナ侵攻による原油高、巣ごもり消費関連株の業績悪化などが重なり、じわじわと落ち続けています。

一気に投資家の息の根を止めることなく、真綿で首をしめるように。。。(マザーズだけかなり急落してますが)。

さて、みなさんはこの下落局面で持ち株を損切りしましたか?

それとも現物だからいいやと死んだふりしてガチホ(=がっちりホールド)していますか?

すぐには損切りできなかったけれど、増え続ける含み損に耐えられなくなってかなり下落してから損切りした人も中にはいるでしょう。

でもなかなか損切りに踏み切れず、もう持ち株を見るのもイヤという人もいるかもしれません。

今日のテーマはこの、だれもが苦手な「損切り」について。

投資家としてそれなりに経験を重ね、シミュレーションで検証し、その結果を見て考察したことなどをつらつら書いていきたいと思います。

論点は主に以下の3つ。

- 損切りはすべきか、すべきでないか

- 損切りのタイミングやルールをどう設定したらいいか

- 暴落時の素早い損切りが長期の資産形成にとっていかに大切か

です。

結論を先に言ってしまうと、

- ①含み損に耐えられるメンタルがあるなら長期ガチホがいい

- ②でも損失がふくらむのを見るのがいやなら損切りもあり

- ③大暴落の場合は特に早めに損切りした方が資産形成のスピードには吉

という話になります。

いずれも僕の個人的な考えであり、リスク許容度や投資期間、メンタルの強さや投資スタイルなどによって正解は変わってくるでしょう。

なので、あくまで参考事例として読んでいただき、「損切り」について考えるヒントとしてもらえたら幸いです。

目次

損切りはすべきか、ガチホ(バイ&ホールド)は絶対に正しいのか

株は銘柄や市場によっては1日で数%、数日で10数%、大暴落では30〜50%の株価下落がある非情な世界です。

相場格言を集めた記事でも書きましたが、

「天井3日、底100日」

というように、それまでコツコツ積み上げてきた利益がわずか数日で吹き飛び、その後ぜんぜん上がってこないなんてことも珍しくありません。

そんなとき、含み益が減るのはまだ許容できるとしても、含み損に転落してマイナスが増え続ける「塩漬け状態」となるのは最悪です。

長期投資家の皆さんは、株は必ず上がってくるから、Buy&Hold(バイ・アンド・ホールド=買ったら売らずにずっと持ちっぱなし)でいいと考えているかもしれません。

もちろん、それはある意味正しいです。

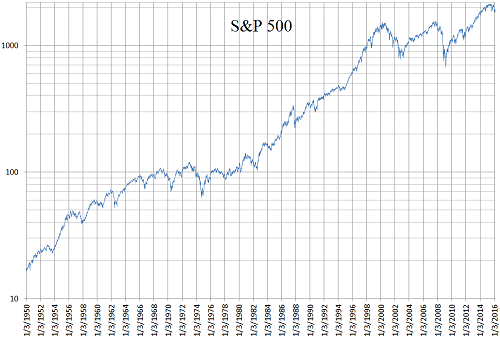

下記は米国S&P500指数の1950年から近年までの超長期チャートです(Wikipedia英語版「S&P500」より)。世界一の投資家バフェット氏をはじめ、多くの投資家が信頼を寄せ、これを目標、ベンチマークとする投資信託も多いインデックスです。見事に右肩上がり。

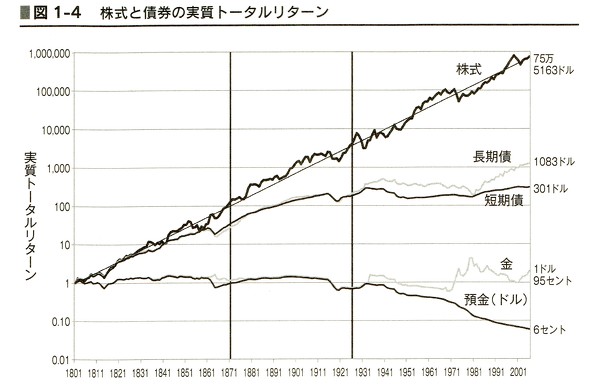

このブログでも何度か紹介しているジェレミー・シーゲル教授も、株式市場は過去200年常に成長し続けていて投資先として最も優れたパフォーマンスを示していることを証明しています。

下図はシーゲル教授の名著『株式投資』にある有名な「株式と債券の実質トータルリターン」のグラフです。1801年に1ドルを株に投資していたら、インフレ率を加味しても75万5,000倍に増えたというわけです。

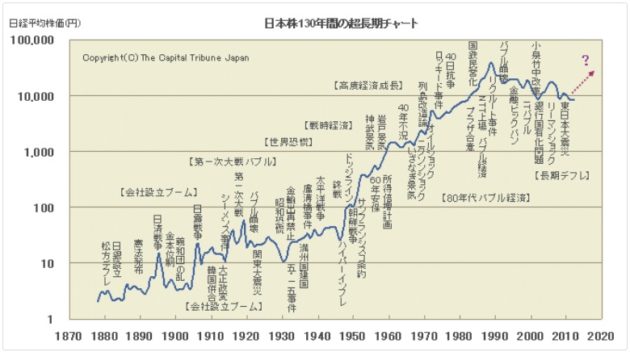

日経平均も、かなりイレギュラーなバブル期やバブル崩壊以降の「30年デフレ」に目をつぶり、全体を薄目で眺めれば(笑)、成長はしているのです。

日経平均はリーマンショック後の2008年10月の最安値(6994円)から2021年9月の高値(30,795円)までなら4倍近く上がっていました。

これらの株価のパフォーマンスを見る限り、長い目で見れば幾多の暴落も小さな落とし穴に過ぎず、指数は力強く右肩上がりで上昇していってるのがわかります。

日本や世界の経済が拡大成長していくかぎり、暴落がいくつあっても放っておけばいつかは値を戻し、暴落時を追い抜いていくでしょう。

そんな話をS&P500の紹介記事でも書きました↓↓↓

個別株も同じことで、先々の成長が見込める銘柄ならやはり暴落は一時だけと考えるのがバリュー・グロース投資の王道です。

特に短期トレードに自信のない人が、暴落で被った損失をリカバリーしようとジェットコースターみたいな相場に参戦して慣れない売買をしても、おそらく傷口を広げるだけです。

であれば、死んだふりして持ち株を塩漬けにして、嵐が過ぎるのを待つのが得策なのかもしれません。

ただ、資産形成のスピードという意味では、こうした大暴落時のBuy&Holdは必ずしも正解とは言えないのではないか、というのが今回考えたことです。

それを次の章から見ていきましょう。

▲10~20%の暴落は当たり前、▲30~40%もわりとある

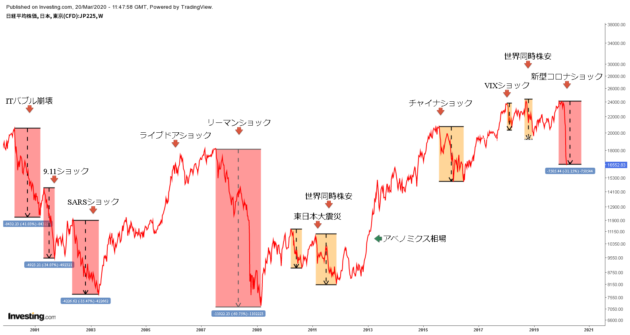

次の図は過去20年の日経平均の推移と代表的な株価急落およびその後の長期下落期間をまとめたものです。

オレンジがピークから底まで20%以上の下落、赤が同30%以上の下落を示しています(3か月以内かつ上昇率10%以内の反動は無視)。

下の目盛りは2年ごとなので、多くは半年~1年の下落で、リーマンショック(金融危機)のみ約2年にわたって下落が続いたことがわかります。

これを見て気づくのは、半年以上にわたって20%以上下落する暴落はわりと頻繁に起きているんだなあ、ということ。

リーマンショックのような2年で60%近くも下落する暴落はレアケースとはいえ、ITバブル崩壊から9.11ショック、SARSショックといろいろなことが重なって、続けざまに30%以上下落なんてことも90年代終わりから2000年代初頭にはありました。体験した人には地獄だったことでしょう。

リーマンショック後の大底で買った人ならたしかに長期では株価は上がっていますが、もしリーマン前の高値で買っていた人は、13年かけてようやく含み損から脱却できたことになります。

そこからコロナショックまでがまたジェットコースターで、日本株だけ買っていた人にとってはけっこうメンタルしんどい相場ですよね。

さらにコロナショック後の急回復に乗り遅れて投資を始めた人は、2021年終盤からの下落トレンドにつかまって、プラス圏をあまり見ることなく、損失がふくらんでいっているかもしれません。

]

損切りしないで資産がどんどん減っていく恐怖にあなたは耐えられるか

リーマンショックのように2年にもわたって下落が続くって、アベノミクスの上昇相場以降に投資を始めた僕にとっても未知の恐怖です。

でも、コロナショックで30%暴落した後、ずっと回復できなかったかもしれない可能性だってあったわけです。

一番いいのは、前に書いた通り、長期目線で上がる株を買ったら、あとはその企業に重大な変更(経営方針とか経営者が変わるとか)でもない限り、放置しておくことです。

インデックス投資の積み立てももちろん継続すべきでしょう。下げている方が定額でたくさん買えるので、やめちゃうと損です。これについてはドルコスト平均法の記事を参照のこと↓↓↓

とはいえ、です。

資産が減り、損失となり、それがふくらみ続ける事態になった時、人は正しくガチホのメンタルを保てるのでしょうか。

これは米国ハイテク株の急成長を牽引してきたネットフリックス(赤)、およびメタ(旧フェイスブック=青)のチャートです。

昨年秋をピークに、ネットフリックスは約70%、メタは約50%も下落しています(2022年4月末現在)。

これを見ても、「いつかは戻るんだから」とずっと放置し続けられるでしょうか。

損失が見たこともないくらいふくれあがり、それが半年も1年も、へたすると数年かかってもプラスに戻らないなんて事態を想像してみてください。

行動経済学によれば、人は一度株価が上がって含み益を見てしまうと、その水準を基準として見るようになるそうです(これを参照点といいます)。

そのため、株価が下落していっても、「含み益があんなにあったんだから、あそこまで回復はするだろう」と考えてしまい、結果としてずるずる損切りを先延ばししてしまうことになるのです。

「早めに損切りすれば、耐えきれなくなってから切るより損失を最小限におさえられた。しかも、温存したキャッシュを使って安くなった株にもう一度エントリーできたのに。。。」

と後悔しても後の祭りです。

うまい人は損切りルールをちゃんと決めている

では、うまい投資家は、いったいどのように損切りしいているのでしょうか。また、どんなルールで損切りしているのでしょうか。

最初に断っておくと、損切りルールは、個人の投資スタイルやメンタル、投資先のボラティリティー(価格変動幅)によって違ってくるため、これが正解というのはありません。

でも、よく見聞きする「損切りルール」ならあります。

- 含み益20%で利確・含み損10%で損切り

- 購入価格に「逆指値」を入れておく

- 上値更新ごとに10%下に利確(損切)ポイントを置いておく

①はけっこうメジャーな損切りルールかもしれません。これだとチャートをいちいち読まなくても、その数字に達した時に機械的に利確・損切りができます。「10%も損失に耐えられない!」という人は、含み損5%に損切ラインを設定するのでもかまいません。

②の「逆指値(ぎゃくさしね)」とは、あらかじめこの価格を割ったら売る、という設定のこと。通常の「指値」は、この価格まで上がったら売る、ここまで下がったら買う、のに対して、逆指値はその反対の売買に使います。購入価格に逆指値を入れて売却できれば、損失がふくらむのを免れます。

③これも逆指値を使った売却ルールです。持株が高値を超えていけば、当然利確したい欲にかられますが、利確してしまってからさらにぐんぐん上昇するかもしれません。それだと困るので、高値から10%下に常に売りポイントを定めておくのです。設定は面倒かもしれませんが、どんどん損切りラインが上がっていくのはけっこう楽しいものです。

どうでしょうか。

具体的な損切りポイントは、自分のメンタルや持ち株のボラティリティー(上下に動く大きさ)によって変えていk必要があります。

ただ、すぐ売却されるようなところに損切り(利確)ラインを設定すると、証券会社に売買手数料だけもっていかれる結果となりますので、そこは要注意を。

実は長期投資だからこそ損切り力で差がつくことも

辛抱強く上がるのを待つのは長期投資では当たり前のことだし、働いている方なら株価が低迷している間に入金投資法(要するに働いて稼ぐお金を定期的に投入していく)で株数を増やし、上昇局面に入ったらドルコスト平均法の効果で一気に資産を伸ばすこともできるでしょう。

でも、たとえ含み損の状態とはいえ、大暴落でお金を失うと困ることが出てきます。

それは、資産形成のスピードが落ちるということです。

資産は複利で増えていきます。その複利は、資金の多寡で大きく異なってきます。資金は大きければ大きいほど、複利の力で「雪だるま」が早く大きくなります。

よく考えたら当たりまえですよね(複利パワーについては以下の記事をお読みください↓↓↓)。

資金を失うということは、同時に複利の力、すなわち資産を早く増やす力をも失ってしまうということなのです。

つまり、こういうことです。

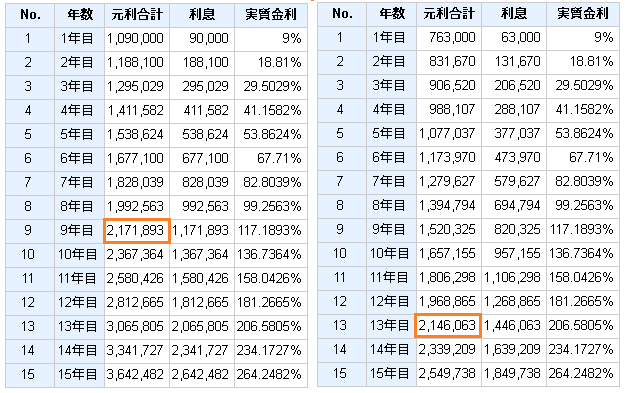

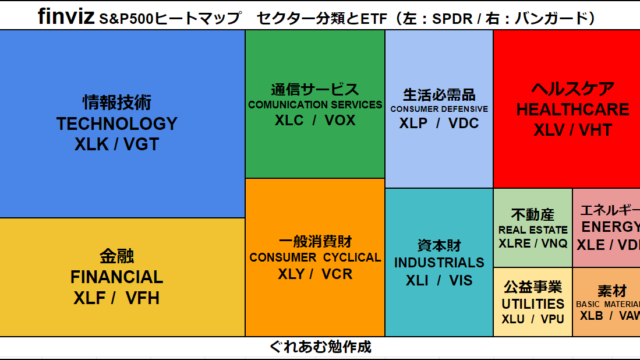

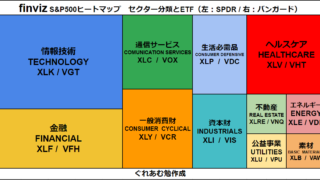

いま元手100万円を2倍の200万円にする目標を立てたとします。S&P500のETF(例えばVOO)に全額投資した場合、リターンは年平均9%(この数字の根拠についてもS&P500の記事を参照のこと)。

下の表左が100万円スタートの資産推移です。複利計算すると8~9年で元利合計が2倍の200万円となります(複利計算はCASIOのKe!sanサイトを使用)。

ところが、投資の初期に大暴落を食らい、資金の30%を損失してしまった場合はどうなるでしょう。元手が70万円になったところからのスタートなので、資産推移は上記右の表になります。

なんと、年利9%もあるのに、30万円減っただけで200万円にするのに12~13年もかかってしまいます。

その差4年!

ではほかの状況では資産はどう推移するのか。さまざまな事態を想定してシミュレーションしてみましょう。

暴落時に損切りする人と損切りしない人の差は、、、

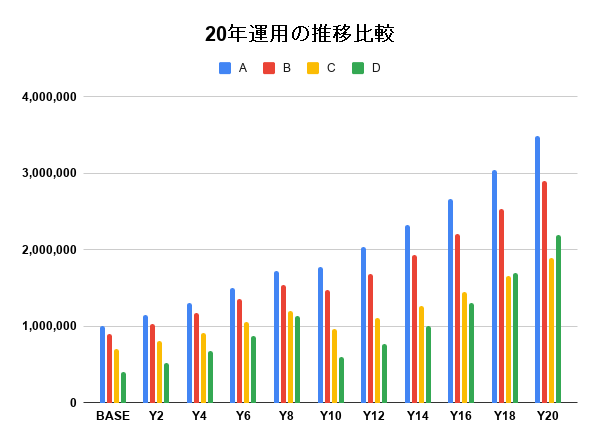

こんなシミュレーションをしてみました。

4人の投資家A、B、C、Dがそれぞれ資産100万円を元手に株投資を始めることになり、4人とも年平均7%リターンの同じ銘柄に投資することにしました。

ところが不運にも、投資を始めてすぐ「●●ショック」が発生し、株価が30%も大暴落してしまいました。その底値で4人が同時にスタートしたところ、10年たったときに今度は「▲▲ショック」が起こり、またしても30%暴落しました。

- Aさんはとても慎重な人で、すぐに株を買わなかったおかげで最初の暴落を免れ、さらに10年目もたまたま利確して現金に換えていたため、暴落に遭わずに済みました。

- Bさんは含み損が10%超えると損切りするルールを決めています。10年後の暴落でも同じマイナス10%で損切りしました。

- Cさんは長期投資なので最初から損切りしないと決めています。なので、最初の年も10年目もともに30%資産が目減りしました。

- Dさんは欲を出して、現物1:信用1の信用二階建て(現物+信用で同じ銘柄を買うこと)をしていたためダブルで暴落をくらい(マイナス60%)、信用分を損切りして元手40万円でスタート。そこから現物1:信用1を続け、10年目も再びダブルで暴落をくらい、さらに二階建て投資を続けました。

さて、ここで問題です。

このA・B・C・D4人の投資家が20年投資を続けた結果、だれの資産が一番増え、だれの資産が一番増えなかったでしょうか。

公平を期すため、10年目に利確できた人は、含み益の20%の譲渡税を払った後の額から再スタートとします。Dさんは現物7%+信用7%で年利14%運用として計算(ほんとはもっと計算が複雑なんだけど)。

このシミュレーションの結果が以下のグラフです。

上記グラフのバックデータはこうです。

どうですか、この資産形成の差!

- Aさんは税金以外で減らすことなく、20年で資産を3.5倍に増やしました。

- Bさんは2回の大暴落で10%ずつ減らし、利確で税金も払いましたが、最終的に3倍近くに資産を増やすことに成功しました。

- CさんはBuy&Holdを貫いた長期投資の鑑です。その結果、20年で2倍近く資産を増やしました。が、AさんとBさんにはかなり離されましたね。

- Dさんは、大暴落2回でかなり減らしていますが、リスクを大きくとっている分、最後はCさんを抜いてます。

投資資金の多寡が格差をさらに広げていく話は、トマ・ピケティ『21世紀の資本』と「r>g(アール大なりジー)」の記事でも紹介しました。資本主義は富める者がますます富んでいく格差社会を生むシステムなのです。

それはさておき、株式投資をしていて、Aさんのように暴落で傷ひとつ負わない人はまずいないと思います。多くはBさん、もしくは長期投資のCさんのケースが多いのではないでしょうか。

含み損10%で損切りしたBさんは30%下落にも耐えたCさんより、20年で約1.5倍も資産を増やすことができました。これをただのシミュレーションと言いきれるでしょうか。

DさんがCさんを抜いたのはちょっと意外でしたが、やはりリターンが大きい分、複利効果も大きいってことでしょう。ただし、20年目にまた60%の暴落を食らったら振り出し以下の88万円に減りますから、リスクが大きすぎますね。

(結論)暴落時の損切りの早さが資産形成のスピードに大きくかかわる

損失を確定していなくても含み損は損失。やはり元手が失われた分、資産形成のスピードは失った額に応じて遅くなっていくことがおわかりいただけたでしょうか。

いくら長期で見るといっても、たまに起きる大暴落のたびに大きく資産を失っていては、資産形成はままならないと思うのです。

しかしそんなことより、暴落による大きな含み損にはもっと切実な問題があります。

底に着くまでずっと減らない、あるいは増え続ける損失を眺め続けていると、けっこうメンタルがきつくなってくるのです。

投資初心者や大きな損失を出したことのない方は、その状況になってみないとわからないと思いますが、損失額が大きいといつもイライラしたり不安を抱いたり、ついつい何かにあたり散らしたくなったり、自暴自棄になったりと冷静ではいられなくなります。

僕はかなり冷静な方だと思いますが、それでも短期間で100万、200万と含み損が増えていったときは、パソコンのモニターとマウスにやつあたりして盛大に壊したこともありました。

さらに、翌日の値動きがどうにも気になって夜も眠れなくなることもありました。ここまで追いつめられると結構ヤバいです。

相場には、売りは迷うことなく手早くせよ、という意味の格言がいくつも存在します。

「迷いが出たら売れ」「しまったは仕舞え」「買いの迷いは見送り、売りの迷いは即刻売り」などなど。

で、損失に陥ったとき、さらに下がるかもと不安に駆られるようなら売るべきです。「引かれ玉(ぎょく)は投げよ」「眠れぬ玉は持つな」。恐怖におののくようなポジは百害あって一利なしです。

夜は寝たほうがいいよ

結論を言えば、こんな苦行に耐える必要などまったくなく、とっとと損切りして損失を確定してしまった方が楽になれます。

含み損はもちろん時間が経てば元に戻ることもありますが、どっちみち損切りして残ったお金がその時点での資産なわけですから、そこでもう一度買い直しても同じことだし、そこから上がっていく場合は含み益になるので、気持ちが全然違います。

「損切りしたおかげで買い場を逃したらどうしよう」などとあせる必要は全然ないし、残ったお金で安くなった株をまた買えばいいのです。そこからさらに下がったら、今度は含み損の小さなうちにためらうことなく損切りができるようになっています。

何よりも、大きな含み損を毎日見ずに済むし、これ以上損失がふくらむこともありません。お金には変えられない無上の安らぎが得られるのです。

ま、命まで取られたわけじゃないしな(←みたいな気持ちになる)

もちろん、暴落やリセッションの原因や期間、下落率によっては、これまでのアセットアロケーションの修正や微調整も必要になるかもしれません。

たとえば僕は、長期で原油価格が低迷する可能性が高まったのを見て、原油関連の比率が高いETFや高コストのリサイクルエネルギー関連は当面手が出せないと考え直しました。

企業の配当が落ち込んでいく可能性があるなら、危険な高配当ETFよりリートの方がいいかもしれない、と考える人もいるかもしれません。

いずれにせよ、損切りせずに含み損を抱えていたら、こうした戦略の立て直しもできず、機会損失につながっていくわけです。

今回の考察、いかがだったでしょうか。

ダウも日経平均もすでに30%も下落している今ごろ書いても後出しじゃんけんみたいなもんですが、僕もいちいち迷いながらの判断なので、自信をもって損切りしなさいと言えないところがつらいところです。

ただ、ここはまだ下落の通過点にすぎないとも考えているので、含み益が減っただけの人はともかく、特に「眠れない玉」をお持ちの含み損の方は一度きちんと考えてみてもいいのではないかと思います。

全部損切るのが精神的につらい方は「不安になったら半分を手仕舞え」という格言もあります。一度半分損切りしてしまうと案外気持ちが楽になって残り半分もすぐ損切りできるかもしれません。

- 長期目線で損切りしない選択はあり

- でも損切りを遅らせると資産形成のスピードも遅れる

- 10年に1度の大暴落時の対応で20~50%の資産格差が生じることも

- 眠れぬほどの玉(含み損)はもつべきではない

投資の達人になる投資講座

投資の達人になる投資講座 「お金の教養講座 plus」

「お金の教養講座 plus」 候補さがし中

候補さがし中