追記:

S&P500完全理解の3本の記事内容をやさしくまとめたエッセンス版もご用意しました。超初心者の方はこちらから先に読まれると理解が進むと思います。

投資の勉強してますか?

これまで投資の必要性、投資に入る前提の話を書いてきましたが、そろそろ実際の投資に役立つ知識を勉強していきたいと思います。

まずは米国株価の代表的な株価指数、S&P500について。

意外とその本質を知られていないS&P500の魅力と、インデックス(指数)投資の基本を勉強していきます。

目次

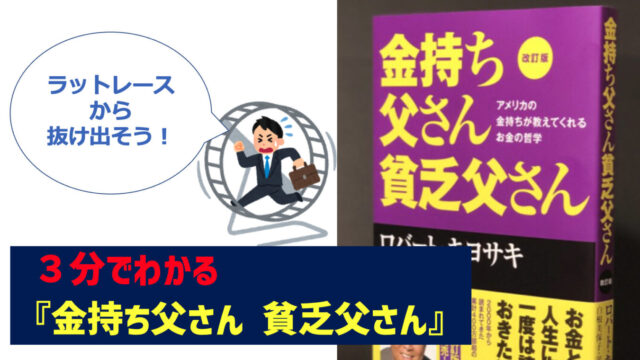

投資の神様バフェット氏の 「遺言」

個人資産9兆円超、投資の神様と呼ばれるウォーレン・バフェット氏。

彼は毎年、会長兼CEOを務める投資持株会社バークシャー・ハサウェイの株主たちに手紙を送っています。

その中で、2014年の手紙(←原文です)は話題を集めました。

彼の死後に妻に残す信託財産をどう運用すべきかが書かれていたからです(原文20ページの中段あたり)。

「私のアドバイスはこの上なくシンプルだ。現金の10%を米国の短期国債に、残る90%を超低コストのS&P500のインデックスファンドに投資しなさい。ヴァンガードのファンドがいいだろう。この方針なら、高い報酬のファンドマネージャーを雇うどの年金基金、機関、個人の出す結果より長期にわたって良い成績を上げられると思う」(拙訳・ぐれあむ勉)

インデックスファンドとは特定の株価指数(インデックス)と連動する(同じ値動きをする)よう保有銘柄を構成した投資信託のこと。ヴァンガードとはS&P500に連動する代表的な投信VOO(次回説明)を運営する世界最大手の資産運用会社です。

それにしても、投資の神様がこんなにも信頼するS&P500とは、いったいどういうものなのでしょう。

「アメリカを買う」株価指数

S&P500(エスアンドピー・ファイブハンドレッド)は、米国の株式市場に上場する大型株約500銘柄の平均株価指数です。

世界有数の格付け会社スタンダード・アンド・プアーズ(S&P)が1957年に算出を開始した歴史のある指標で、現在はグループ傘下のS&Pダウ・ジョーンズインデックスが提供しています。

平均株価と言っても、全部の株価を足して銘柄数で割ったのではなく、1941~43年の平均指数を10として割り出した数値なので、単位は「ドル」ではなく「ポイント」です(あえてポイントも言いません)。

米国にはニューヨーク証券取引所(NYSE)と新興市場のNASDAQ(ナスダック)合わせて5000銘柄以上が上場しています。S&P500はその2つの市場から選ばれた500銘柄で構成した指数です。

数で言えば上場企業数の10分の1以下ですが、大型株のため全時価総額の80%を占めているとのこと。なので、ほぼ米国マーケットそのものの指数と言ってもいいと思います。

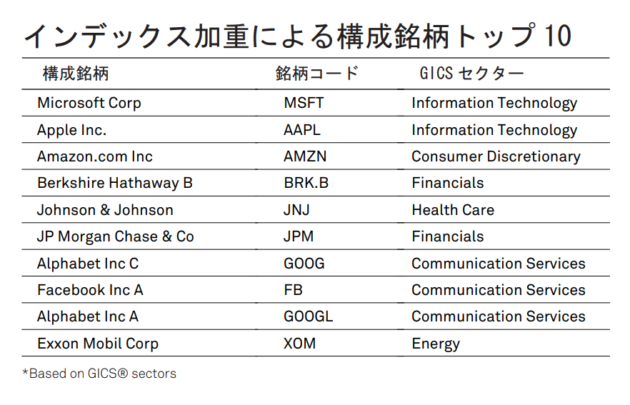

構成銘柄ベスト10はこんな感じ(S&Pダウ・ジョーンズ・インデックス「指数ハンドブック2020」より」

マイクロソフト、アップル、アマゾン、バークシャーハサウェイ(バフェットさんの会社)、ジョンソンエンドジョンソン、アルファベット(Google)、フェイスブック、、、日本でもおなじみの会社がずらりと並んでいます。

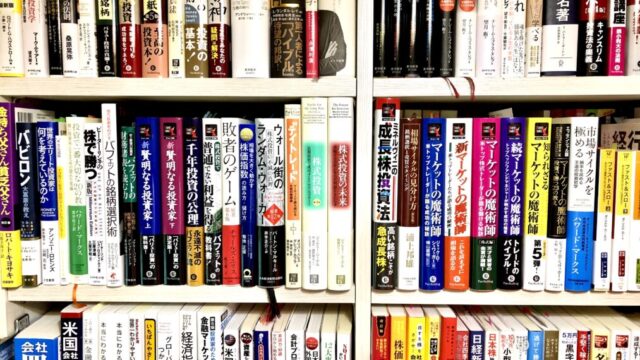

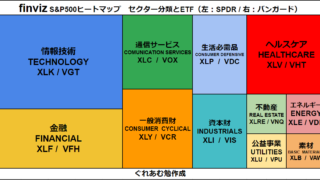

次はセクター(業種)別の構成比です(同ハンドブックを基にぐれあむ勉作成)。

2018年にセクターの大幅な見直しがあって話題になっていましたが、ここでは詳細は割愛します。

500社もありますから、バランスよくジャンルがそろっています。

しかも、厳密な条件の下、常に優良な銘柄構成になるよう定期的な入れ替えをしていますので、中身の新陳代謝が勝手に進んでくれるというメリットもあります。

よく「指数を買う」という言い方をしますが、S&P500に連動するファンドを買うことは、さしずめ「アメリカを買う」と言うのに等しいわけです。

ぴーす!

ではなぜバフェット氏は、自分の死後にこの指数に連動するファンドを買うよう指示したのでしょうか。

米国にはもっと有名な「ダウ平均株価」という指数もあるし、世界を見渡せばほかに山ほど指数はあるはずなのに、、、。

S&P500の長期成績は右肩上がり

その理由は簡単です。

米国や世界の他のインデックスと比べ、長期にわたって安定的に右肩上がりで推移している指数だからです。

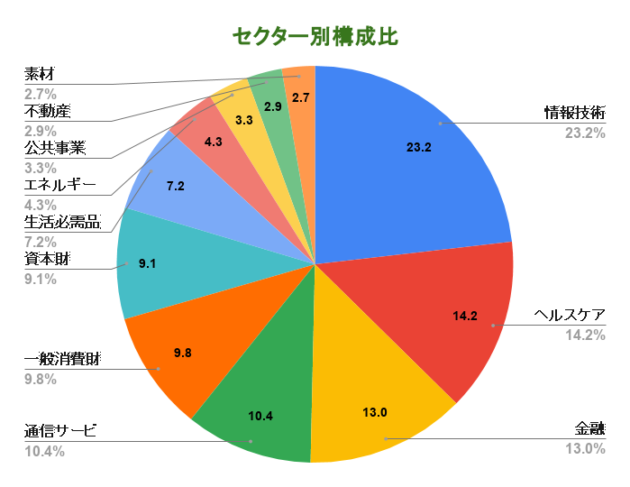

下図は1990年代以降の日米欧の代表的な指数の比較です(Bloomberg作成)。

赤がS&P500、青がヨーロッパ先進17か国の600銘柄からなる「ストックス欧州600指数」、下の地べたをはうような黒線が日本の「TOPIX(東証株価指数)」です(涙)。

同じ期間に赤線は10倍(伸び率900%強)、青線は4倍以上(同400%弱)伸びているのに対し、黒線は30%減です。

S&P500連動の投信を30年前に100万円買っていたら資産は今ごろ1,000万円にふくらんでいました。一方TOPIX連動だったら、30年保有して70万円に減っていたわけですね(大涙)。

S&P500をもっと長期で見るとこんな感じです(Yahoo!financeでぐれあむ勉作成)。

1987年のブラックマンデー、2001年の同時多発テロに端を発する世界不安、2008年の世界金融危機などここ30年あまりの間に何度も暴落がありましたが、長い目で見れば上り坂の途中にあいた小さな落とし穴みたいなもんです。

2020年11月25日追記:

米国株は2020年3月にコロナショックにより約30%ほど一気に暴落しましたが、現在のS&P500は3,600ポイント以上あり、コロナショック前の水準をはるかに上回りました。

25年間投資なら最低でも9%の収益率

Wikipedia英語版のS&P500 の項には、1970年以降の詳細な収益率(リターン)の一覧があります。この累計部分を抜き出して表にしてみました(単位%、▲はマイナス)。

| 配当含む年間収益率 | 5年ごとの収益率 | 10年ごとの収益率 | 15年ごとの収益率 | 20年ごとの収益率 | 25年ごとの収益率 | |

| 最高値 | 37.58 | 28.56 | 19.21 | 18.93 | 17.88 | 17.25 |

| 最低値 | ▲37.00 | ▲2.35 | ▲1.38 | 4.34 | 5.62 | 9.07 |

| 平均値 | 14.31 | 13.96 | 11.57 | 10.94 | 11.81 | 12.22 |

6つの列の一番左の数字は、配当を含む年間のリターンです。最高値の37.58%は1995年の成績、最低値の▲37%は2008年の数値。4割近く上がる年と下がる年があったということ。平均だと14%超の上昇です。

残りの5つは、期間ごとの収益率です。例えば5年ごとの最高値28.56%は1995年からの5年間、25年ごとの最高値17.25%は1974年から25年間の増加率です。

特筆すべきは最低値で、5年、10年の間ならマイナスに沈む年もあったものの(それでもせいぜい1~2%台です)、20年なら最低でも5%、25年なら最低9%以上はどの年から買っていても伸びていたことになります。

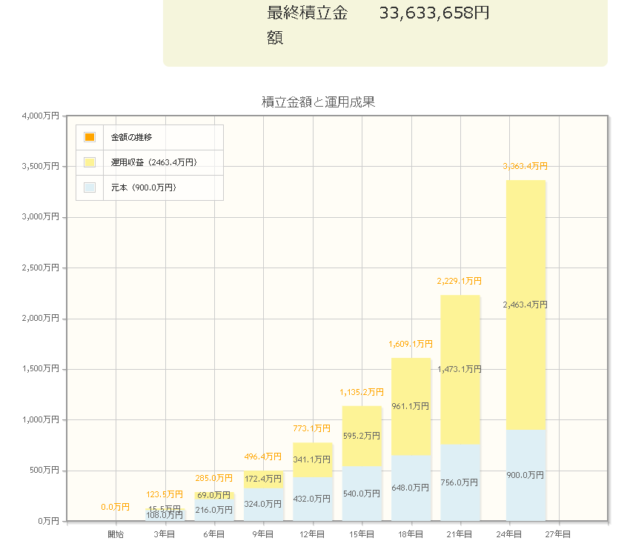

仮に月3万円を年利9%の投資商品にコツコツ積み立てていった場合、25年たつと元金900万円に対して運用収益は2,463万円、元利合計で3,363万円がたまっている計算です。同じく年利12%なら運用収益は4,736万円、合計で5,636万円になってます。

1970年に1ドルを投資していたら50年足らずで約120ドルになっていたという試算もあります。仮に100万円をこの指数連動の投信に投じておけば、今頃は約120倍の1億2,000万円になっていたわけです。

まあ、後から言うのはやさしいんですけどね。

でも、米国企業には国内だけでなく世界全体を相手に商売をするグローバル企業が多いですから、過去だけでなく、未来にわたって長期目線では指数が伸びていく可能性が高いのです。

そういう意味では、S&P500は「アメリカを買う」のではなく「世界を買う」に等しいのかもしれません。

「インデックスを買う」投資商品

S&P500のことがなんとなくわかったところで、あとは何をどう投資していけばいいのでしょうか。

「インデックス(指数)を買う」というのは基本的には、

- 指数に連動する「投資信託(ファンド)」

- それを証券市場に上場させた「上場投資信託(ETF)」

のどちらかを買うことになります。

投資信託とは、投資家から集めた資金をもとにファンドマネジャーと呼ばれる人が銘柄構成を考えて株を買い付けたり、入れ替えたりする、いわば「パッケージ商品」のこと。

これはM&M’s

その中でも、特に指数に連動した投資信託のことを「インデックス投信」「インデックスファンド」と言います。

どうして指数と同じように連動する(=同じ値動きになる)かというと、指数を構成するのとまったく同じ種類の銘柄を同じ構成割合で集めたパッケージだからです。

個人投資家はふつう指数を構成する何百、何千もの銘柄を同じ構成割合で買うことなど到底できません。

そこで、知識と資金力のある資産運用会社が個人の代わりに指数の全構成銘柄を買い入れ、パッケージを作って個人投資家に切り売りするわけです。

個人は自分の資金力に合わせてこのパッケージを買い、それに応じた信託報酬を払って、運用(指数の銘柄入れ替えなど)を任せるわけです。

もうひとつのETF(上場投資信託)とは、このパッケージした投資信託を取引市場に上場させ、まるで1つの株式銘柄のように自由に売買できるようにした商品のこと。

投資信託もETFも、ネット証券の口座を開き、外国株が買えるよう手続きすれば、すぐに日本円で買えます。

また、日本にも同様の投資信託やETFがありますので、こちらは外国株の手続きをしなくても買えます。

では、S&P500に連動する投信やETFにはどんな商品があるのか。

そこのところは長くなるので次の記事に書くことにします。

アクティブファンドの9割が負けている

いま、このS&P500を核とするインデックス投資が世界的な投資の主流になってきています。なぜなんでしょう。

後述しますが、バフェットさんの手紙より前に、インデックス投資の方が個別株投資より平均的に成績が上になることを証明してみせた人たちがいるということ。

それに加え、米中貿易戦争による世界的な景気停滞を見据え、アクティブ運用よりパッシブ運用を投資家が好むようになっているのかもしれません。

平均株価指数など株式市場の主要な指標を目標(ベンチマーク)に、これより高い運用成績を目指すのがアクティブ(積極的)運用、指標と同じ成長率を目指すのがパッシブ(消極的、受動的)運用。なので、パッシブ運用≒インデックス投資と考えていいでしょう。前者を目論む投資信託(ファンド)をアクティブファンド、後者を目指すものをパッシブファンドといいます。

アクティブ

パッシブ

米国に限らず個別株を個人で選ぶのは難しく、リスクも大きい。じゃあ、アクティブファンドに投資して優秀なファンドマネジャーに運用を任せればいいかとなると、それもうまくいかないようです。

S&P500に長期で勝てるアクティブファンドがほとんどないのです。

S&Pダウジョーンズ・インデックスが今年3月に発表した「SPIVA(S&P Indices Versus Avtive=インデックス対アクティブ)2018年USスコア」の報告によれば、S&P500の成績を上回った大型アクティブファンドの割合は、2018年1年間で35%程度。負け越しはなんと9年連続です。

この優劣は長期になるほどさらに際立ち、15年間では9割以上のファンドがS&P500の指数に成績で負けています(以下の表)。

| 期間 | S&P500に負けた大型ファンドの比率(%) |

| 1年 | 64.49 |

| 3年 | 78.98 |

| 5年 | 82.14 |

| 10年 | 85.14 |

| 15年 | 91.62 |

もっとも、プロにも言い分があるとは思います。

アクティブファンドとはいっても人さまのお金をあずかって運用している以上、個人投資家のように自由にリスクを負えるわけではありません。

常に投資成績を問われる中で巨大な資産を動かさねばならない足かせは大きく、これまた個人のように無名だけど急上昇が見込める中小型の成長株などに集中投資できるわけではないからです。

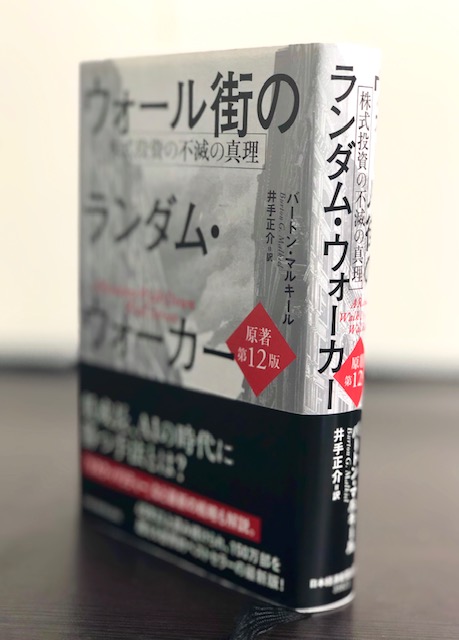

S&P500の強さはランダム・ウォーク理論が実証済み

株価の理論に「ランダム・ウォーク理論」というのがあります。

「物事の過去の動きからは、将来の動きや方向を予測することは不可能である」ということを解明した理論です。

「ランダムウォークを突きつめていけば、目隠しをしたサルに新聞の相場欄めがけてダーツを投げさせ、それで選んだ銘柄でポートフォリオを組んでも、専門家が注意深く選んだポートフォリオとさほど変わらぬ運用成績を上げられることを意味する」

『ウォール街のランダム・ウォーカー』の著者、バートン・マルキール氏(プリンストン大学教授)はそう説明しています。

え、まじ?

マルキール氏は

「個人投資家にとっては、個々の株式を売買したり、プロのファンドマネジャーが運用する投資信託に投資するよりも、ただインデックス・ファンドを買ってじっと持っているほうが、はるかによい結果を生む」

とも言ってます。

簡単に言ってしまえば「余計なことしないで、ただ市場平均を買え」「高い信託報酬払ってアクティブファンドにつぎ込むより、手数料の超安いインデックス投資でも買っとけ」ってことです。

バフェット氏の手紙の内容とも一致しますね。

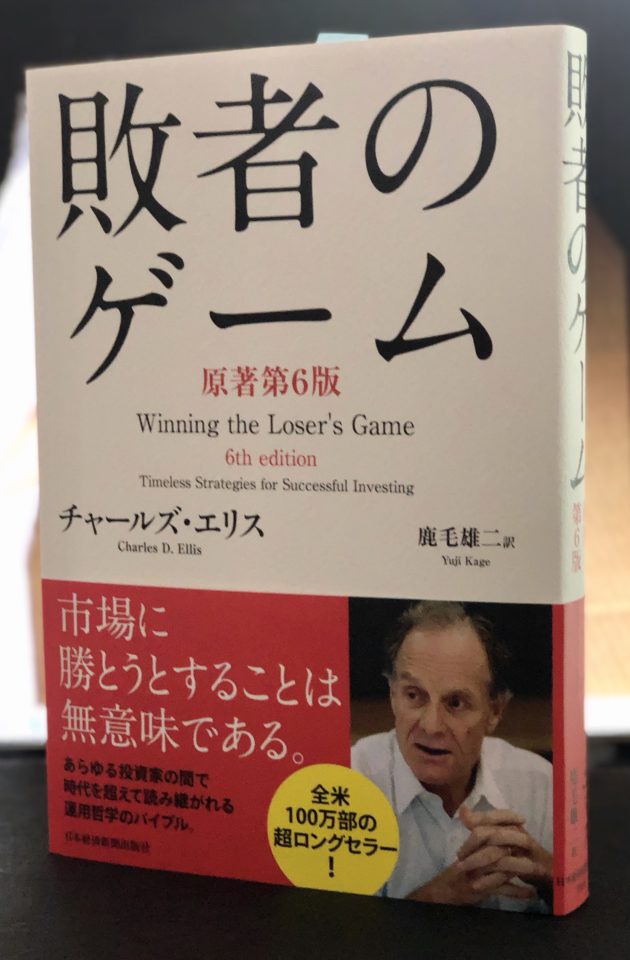

また、全米でミリオンセラーとなったチャールズ・エリス著『敗者のゲーム』も、インデックス投資の教科書として知られる本です。

「運用機関が市場に勝てないのであれば、市場を忠実に反映する、つまり市場に負けないインデックス・ファンドへの投資を考えてみるべきだ。インデックス・ファンドは、面白くもおかしくもないが、とにかく結果が出る。長期的にはほとんどのポートフォリオ・マネジャーを打ち負かしている」

とエリス氏は書いています。

短期では大してもうかりません

S&P500の特徴、インデックス投資の人気の秘密をいろいろ勉強してきましたが、もちろんデメリットもあります。

それは、「短期では大してもうかりません」ということ。

次のチャートを見たことがあるでしょうか。

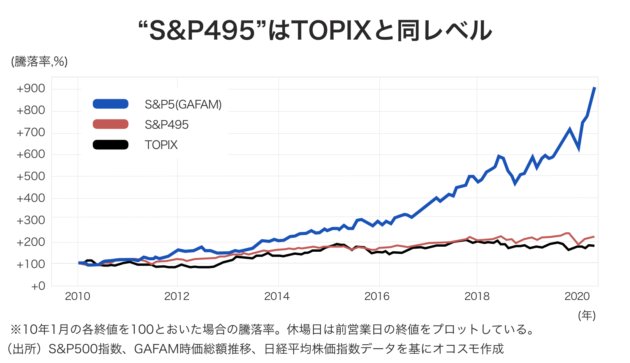

これはS&P500とそこから大型ハイテク株のGAFAM(Google=Alphabet、Apple、Facebook、Amazon、Microsoft)5銘柄を除いた通称”S&P495”、そしてTOPIXを比較したチャートです。

つまり、S&P500の成長を担っているのは、ほとんどこのGAFAM5銘柄だけで、その他495銘柄だけならたいして成長していないTOPIXとさほど変わらないことを示したチャートです(S&P495は正式な指数ではありません)。

このように、特定の伸びる企業がある一方で、指数には成長が鈍化、あるいは落ち込んでいる企業もたくさん含まれます。だからこそ全体の伸びはゆっくりだし、GAFAMの成長が終わったらさらに全体の伸びは鈍化するかも知れません。

もちろん世界景気に左右されるので、1年2年下がり続けることだってあります。

なーんだ

でもGAFAMのような時代の寵児を常に取り入れることで指数は新陳代謝を繰り返し、米国企業の成長とともにほぼ右肩上がりで推移しているのがこの指数の強みです。

2020年11月25日追記:

イーロン・マスク氏率いる電気自動車(EV)の大手、テスラ(TSLA)が2020年12月からS&P500指数に入ることがS&Pダウジョーンズインデックスから発表されました。4四半期連続黒字など厳しい条件をクリアし、こうした急成長株を取り入れる一方、ダメな企業を外していくからこそ、指数は成長し続けるわけです。

なので、S&P500の動きは個別株に比べるとかなりゆるやかで、あくまで超長期でコツコツ積み立てていく人、ずっといじらずに持っていられる人向けの投資法であって、いろいろお金を動かしたいとか短期でどかんともうけたいという人には向きません。

バフェット氏だって、自分が生きてる間はこんなインデックス投資みたいなチマチマした投資なんかやりたかないのです。だってご本人は、個別銘柄へのバリュー投資で長期にわたってこの指数をアウトパフォームしている(上回っている)数少ない投資家なのですから。

バフェット氏はこう言っています。

「あなたが投資についてある程度知識があり、ビジネスの数字を理解でき、長期的にビジネスの優位性を持ちながら株価が割安な企業を5〜10社選び出せるなら、従来型の分散投資は無意味である」(『株で富を築く バフェットの法則』より)。

本当は自分でいい銘柄を見つけ出して投資してほしい。でも、自分よりすぐれた目利きを探すのは難しい。だからこそのS&P500なわけです。

安全志向で分散投資したって、そんなに資産は増えないのです。いうなれば、ルーレットでたくさんの目にちょっとずつ賭けているのと一緒なわけですから。

私の投資の師匠、鵜尾廉(うお・れん)氏も同じことを言ってました。

「極度に分散するのは逆効果です。米国や新興国への配分を調整して、自力で年率10%以上を目指すべきです。そのためには株や経済のことをもっと勉強しなくちゃいけません」

自分で書いておいてなんなんですが、この記事だって過信しすぎちゃダメですよ。投資にリスクはつきものですから。

S&P500インデックス投資との組み合わせが抜群な米国ハイテク株ファンドの紹介・比較記事はこちら↓↓↓

おすすめの投資本記事はこちら↓↓↓

投資知識を増やすおすすめのオンライン投資スクールランキング↓↓↓

投資の達人になる投資講座

投資の達人になる投資講座 「お金の教養講座 plus」

「お金の教養講座 plus」 候補さがし中

候補さがし中