追記:

「バフェット銘柄一覧」の2021年6月末(2Q)の記事があります。最新の銘柄一覧を知りたい方はこちらをどうぞ。

2020年11月、バフェットさんの会社バークシャーハサウェイは第3四半期(7〜9月)の保有状況を報告しました。

それからだいぶ経ってしまいましたが、2021年2月1日段階で公表されている最新バフェット銘柄一覧をまとめておきます。

第2四半期に比べるとそれほど大きな異動はありませんでしたが、2020年第1四半期以来の保有株の変化についてもあわせて振り返っておきましょう。

目次

これが2020年第3四半期のバフェット銘柄一覧だ!

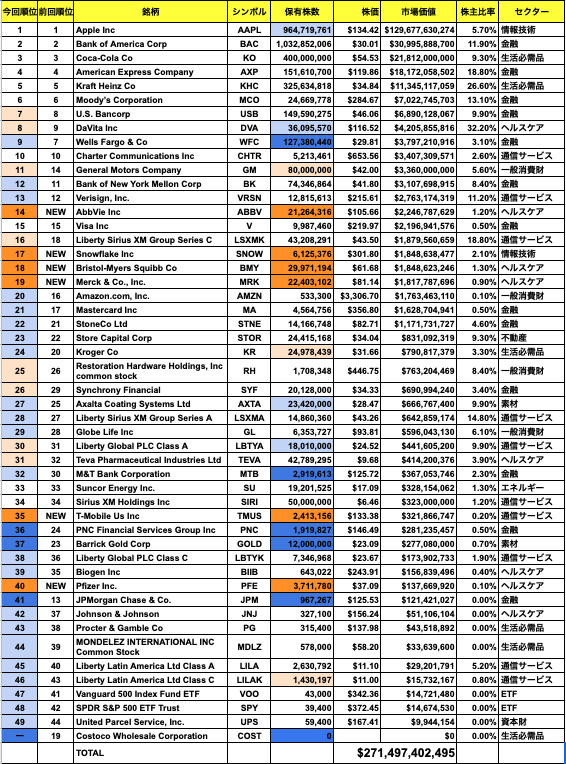

では2020年9月末現在のバフェット銘柄一覧を見ていただきましょう(11月報告分)。

例によって表はCNBCのBERKSHIRE HATHAWAY PORTFOLIO TRACKERを元に時価総額の大きい順に集計しています。

(注意*CNBCページにいっても一覧表データがすぐに出てこない場合がありますので、当該ページを開いたら表題「BUFFETT WATCH」のすぐ下の「BERKSHIRE HATHAWAY PORTFOLIO TRACKER」の部分をクリックしてみてください)

報告は2020年11月16日、保有状況は9月末、株価と市場価値は2021年2月1日の価格となっています。

保有株式の資産額は約2715億ドル、日本円で28兆2360億円(1ドル104円換算)ほどになります。

全株売却が10銘柄に

この第3四半期で保有するすべての株を売却したのは、

- コストコ・ホールセール(COST)

の1銘柄のみでした。

第2四半期までは433万株保有し、保有銘柄では19位とまずまずの大きさでしたが、一気に売却をしてしまいましたね。

会員制の大型量販店チェーンを展開するコストコは、コロナ禍でも業績を伸ばして好調でしたので、判断ミスのようにも思いますが、何か深慮があってのことでしょうか。

これを含めて、2020年は10銘柄が全株売却され、バフェットさんのポートフォリオから消えることになりました。

ちなみに第2四半期までにすべて売却された残り9銘柄は以下の通り。

【エネルギー】

- オキシデンタル・ペトロリアム(OXY)

- フィリップス66(PSX)

【航空】

- アメリカン航空グループ(AAL)

- サウスウエスト航空(LUV)

- デルタ航空(DAL)

- ユナイテッド航空(UAL)

【外食】

- レストラン・ブランズ・インターナショナル(QSR)

【金融・保険】

- ゴールドマン・サックス(GS)

- トラベラーズ(TRV)

GSは前回2Qのときに書いた通り、金融ショック時に救済を求められて購入した分を頃合いをみて段階的に売却したということ。

それ以外はいずれもコロナ禍による需要落ち込みが顕著な業界ですね。

「金」早くも半分近く売却

前回2Qで世界に衝撃を与えたバリックゴールド(GOLD)購入は、今回の報告で2090万株から1200万株に減り、半数近くが売却されたことが明らかとなりました。

高値圏で買い向かい、下落して損切りした感じなので、けっこうな損失になってしまったようです。

バフェットさんはそもそも「金などなんの価値も生み出さない」と嫌っていたため、買ったのは氏の後継者と目されるトッド氏とテッド氏だろうと言われていました。損してバフェットおじさんに怒られちゃったんですかね。

ちなみにバリックゴールドは金ではなく、カナダの金鉱会社です。念のため。

え?アップルも売ったの?

今やバフェット銘柄の代名詞ともなったアップル(AAPL)もこっそり売却していました。

といっても約10億株から9億6000万株に減っただけなので、売ったのは4000万株ぽっちですけどね。

アップルは2020年8月末に株式分割があり、そのあたりに上昇のピークがあったので、いったん利食っておいたということかもしれません。

この売却によるバフェットポートフォリオ内での位置付けはほとんど変わりません。

全体の49.8%から48.4%に低下したくらいで、依然として1銘柄では突出して多いですね。

金融株の比率はさらに低下

前期に続き、金融セクターの持ち株はさらに売却が進みました。

資産の減少幅の大きい順に並べると以下の通りです。数字は左が前期、右が今期の持株数で( )内は左が株式数減少率、右が資産減少額(2月時点の価格で計算)。

- ウェルスファーゴ(WFC)2.46億株→1.27億株(▲49%、▲35.7億ドル)

- JPモルガン(JPM)2221万株→97万株(▲95.6%、▲26.8億ドル)

- PNCファイナンシャルサービス(PNC)535万株→192万株(▲64.2%、▲5.0億ドル)

- M&Tバンク(MTB)454万株→292万株(▲35.7%、▲2.1億ドル)

JPモルガンは95%も手放してます。今頃はもう全部なくなっているかもしれませんね。

これはコロナ禍が続く限りは資金需要が減り続け、異例の金融緩和も当分続くとなると、金融機関は利ざやが稼げないから苦しいだろうという見立てでしょうか。

もしかしたら、リーマンショック級の倒産がないとも限りませんから、そうなると金融株は持っているだけでリスクということなのかもしれません。

いずれにしても、バフェットさんと金融株の蜜月時代は2020年に終わりを告げましたね。

ただ、ワクチンが予想以上に早く開発・許可され、金融株もコロナからの回復を見込んで上がってきています。

2020年7〜9月期にはまだ先が見通せずに売却したということなら、案外4Qには航空株ともども買い戻しているなんてこともないともかぎりません。

バフェットさんの次の一手が早く知りたいですね。

大手製薬会社を新たに購入

売った話ばかりだと後味悪いんで、買った株についても触れておきます。

目立つのは大手製薬会社の新規購入です。

- アッヴィ(ABBV)2160万株

- ブリストルマイヤーズ(BMY)2997万株

- メルク(MRK)2240万株

- ファイザー(PFE)371万株

どんな医薬品を製造しているかは個々に調べてください。ファイザーは今をときめくコロナウイルスワクチンの製造メーカーです。

4銘柄の2020年初からの値動きはこんな感じ。

ABBV(オレンジ線)はまずまず上がっていますが、肝心のファイザー(赤線)はじめほかの3社は7〜9月期(水色の矢印の期間)に買ってもイマイチでしたね。

何を求めて購入したのかよくわかりませんが、金融株に代わる新たな収入源を探している感じでしょうか。

通信、ソフトウェアも追加

あとは、通信サービスやソフト会社を増やしていますね。

- 移動通信サービスのTモバイルUS(TMUS) 241万株

- ソフトウェアのスノーフレーク(SNOW) 612万株

を新規で購入しています。

注目すべきはスノーフレークですね。9月に新規上場したばかりのソフト会社で、まだ赤字の成長企業です。

会社概要は以下(Yahoo!ファイナンスから引用)

スノーフレークは米国のソフトウェア企業。クラウドベースのデータプラットフォームを開発する。同社のプラットフォームは、ビジネス・インサイトを推進したデータ駆逐型のアプリケーションを構築し、データを一元化、統合、分析、共有する。顧客中心の消費ベースで、使用したリソースにのみ課金される。本社所在地はカリフォルニア州サンマテオ。

バフェットさんが理解できないものを買うとも思えませんが、これはどう考えてもテッドとトッドのしわざでしょうね。

バフェットさんと言えば、競争優位性があり、他社に真似のできないワイドモート(深い堀)のある「消費者独占型企業を買え」という哲学で知られています。

技術が日進月歩で進み、主役がばんばん入れ替わるソフトウエアの世界。このスノーフレークは、トップが愚か者では務まらないように思えますが、、、。

過去に何か買ったことがあるかどうかはわかりませんが、IT(情報技術)セクターはアップルだけでしたので、(巨大テックのAmazonを勘定に入れなければ)スノーフレークは2社目ということになりますね。

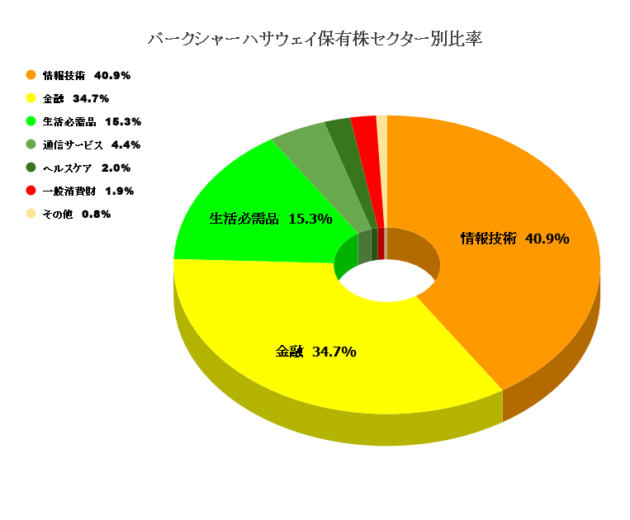

セクター比率や順位は大きく変化せず

以上の異動をもとにセクター別の比率を表したのが以下の円グラフになります。日本の商社株は含んでいません。

-630x390.png)

比較のため、前期の円グラフも置いておきます。

-630x403.png)

まあそんなにはセクター比率の変化はないですね。金融が減って、生活必需品がちょっと増えたって感じでしょうか。

あ、でも前々期(2020年1〜3月期)の円グラフ(下図)と比べると、面白いかも。

色が違うのでわかりにくいかもしれませんけど、これと比べると IT(アップル)の興隆と金融セクターの衰亡の対比が鮮明になりますね。

結論:いろいろ変化の多い年でした

まだ4Qのバフェット銘柄を見ないとなんとも言えませんが、2020年の新型コロナの世界的流行はバフェットさんのポートフォリオをかなり変化させました。

ご本人の投資姿勢は決してぶれてはいないと思いたいですが、8月で90歳になられて、そろそろ新しいもんに席を譲って、自身の幕引きも真剣に考えていると思います(いや、だいぶ前から考えておられるんですけどね)。

そんな中でのコロナ流行、長年愛した金融株や航空株との別れは、バフェットさんにどんな思いを去来させたんでしょう。

早くこの馬鹿げたコロナ騒ぎが終わって、またバフェットさんの生き生きとした投資戦略をみたいものですね。

- コストコとさようなら

- 2020年は10銘柄を全売却

- 金融セクターさらに減少

- アップルもちょっと売った

- ファイザーなど製薬大手4社新規購入

- 新規上場の赤字ソフトウェア会社も購入

- セクター比率はさほど変化せず

2020年1Q以降のバフェット銘柄一覧の記事一覧はこちら↓↓↓

2021年版「バフェットからの手紙」の全文翻訳と解説はこちら↓↓↓

おすすめ投資本を知りたい方はこちら↓↓↓

投資の達人になる投資講座

投資の達人になる投資講座 「お金の教養講座 plus」

「お金の教養講座 plus」 候補さがし中

候補さがし中