今日は投資家必須アイテム「会社四季報」(東洋経済新報社)の話題です。

銘柄調べに使っている人が多いと思うけど、今回はこの四季報を使って、これから値上がりする株を見つける方法を伝授したいと思います。

これは僕が学んでいる投資スクールで教わった「テンバガー(10倍株)の条件」をもとに、自己流にアレンジした方法です。

相場が不安定なときこそ、じっくり構えて次に買う銘柄探しをする好機。とくに暴落気味の相場では、上で買った人が含み損になって投げ売りしてくることも多いので、がんばって将来爆上げする銘柄を探していきましょう。

目次

そもそも会社四季報とは

日本株に投資する個人投資家なら知らない方はいないと思いますが、一応、会社四季報のことを簡単に説明しておきます。

東洋経済新報社が1936年(昭和11年)に創刊した株式投資家のための情報誌。約3,800社にのぼる日本の全上場企業を1ページに2社、2,000ページ近くに収め、会社データや最新の情報、来期予想、値動きなどを掲載。上場企業全社を収録した書籍は世界でもこれだけ(以前は『日経会社情報』がありましたが完全デジタルに移行し、書籍版は廃刊になりました)。しかも新春・春・夏・秋号の4回発行の季刊というのがすごい。ひところは発売日に読み込んだ人の売買で動く「四季報相場」というのがありましたが、今はオンラインなどの情報が早くなって、発売日には相場は終わってる感じです。

四季報の読み方については、複眼経済塾の紹介記事でも少し触れました。

複眼経済塾の代表である渡部清二氏は過去20年分以上(80冊以上)の四季報を全部読破した四季報読みの達人として知られており、「会社四季報の達人が教える10倍株・100倍株の探し方」「会社四季報最強のウラ読み術」などの著書もあります。

まあ読み方探し方はいろいろあると思いますが、会社にお勤めしている一般の方が渡辺代表のようにあのぶあつい四季報を隅から隅まで読み込むのは、まず無理だと思います。

四季報はとにかく狭いところにとんでもない情報量を詰め込んでいますからね。

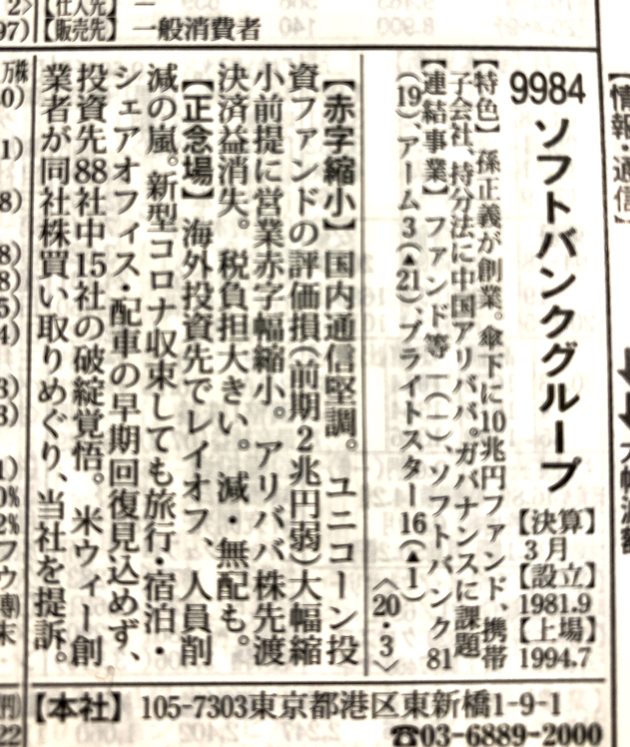

これはソフトバンクグループのページ。

余談ですけど、競馬専門紙も情報量がはんぱないですよね。全出走馬の直近1~2年分の出走記録を一覧にした「馬柱(うまばしら)」は、狭~いスペースにこれでもかと情報が詰め込まれています。欧米に競馬旅行に行った際、現地の新聞を買ったことがありますが、日本の競馬新聞のような細かい馬柱は見たことがありません。

四季報もそうですが、こういう細かいものをつくるのって手先の器用な日本人のお家芸なんではないかと思います。もはや伝統文化といってもいい。

とはいえ、歳をとるに従い、この細かい文字がとかく見えにくくなってきました。

四季報には文字の大きいワイド版というのもあって、僕も一時期買っていたんですが、これはこれで重くて扱いにくいんですよね。

まあそんなわけで、「細かい活字読んでいくのいややー」という人も使える超簡単な四季報優良株発掘法を次から書いていきます。

まずはチャートをパラパラ見ていくだけ

チャートの知識不要 大事なのは形

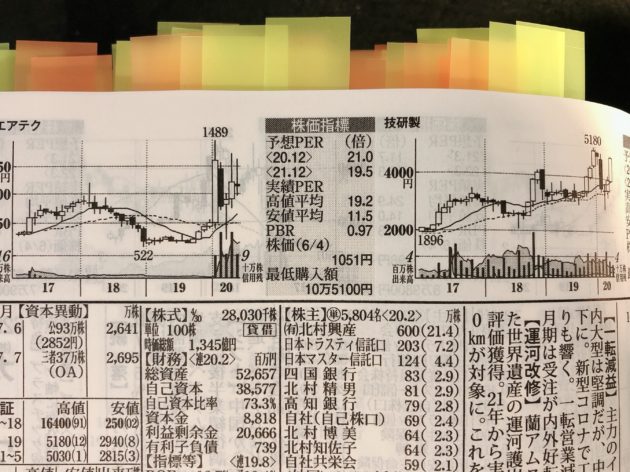

四季報には唯一ビジュアルなところがあります。ページ上部にある株価チャートです。まずはこれを見ていきます。

チャートは左右に2つ並んでいて、右側がページ上半分で紹介している銘柄、左側がページ下部で紹介している銘柄のチャートです。たとえばソフトバンクGの欄はページの下にあるので、株価チャートは左側のものを見ます(写真上がページ全体、写真下がチャート部分拡大図)。

四季報に載っているのは3年半分の値動きがわかるチャートです。

「え~チャートの見方わかんな~い」という人。安心してください。そんな知識はここでは必要ありません。

棒の1本1本(ローソク足といいます)が1ケ月の値動きを示していて、白い棒(陽線)が下から上に値上がりした月、黒い棒(陰線)が上から下に値下がりした月です。

まずはこれをパラパラ見ていってみてください。

理想的なチャート形状をチェキ!

パラパラ見ていくと、いろんな形状があると思います。

右下に向かってずるずる下がっていくもの、突然上がったかと思ったらすぐ下げちゃっているもの、上がり下がりを繰り返しているもの、、、

その中で、ほぼ右肩上がりで株価が上がっていっている銘柄があると思います。

これを片っ端から探していくのです。

まあ、どんな銘柄でも下がる月はもちろんあるので、薄目で見ておおむね右肩上がりくらいでOKです。

特に2020年3月のコロナショックでは下げていない銘柄はほとんどないので、多少大きく下げていても、その後回復してきていれば問題なし。

一方、おおむね右肩上がりでも注意が必要なものもあります。

①ずっと低迷していたのに、最近になって急に上げた銘柄

これは暴落からの回復局面でつられて上がっている可能性があるので、信用しすぎないようにしましょう。

②途中でがーんと上がって、またがーんと下がった銘柄

なにか一時的な材料で上がっただけ、もしくは機関が仕掛けただけのことが多いので、これも信用しすぎてはダメ。

③半年以上(棒が6本以上)右肩下がり、あるいはずっと株価が横ばいだった銘柄

成長が止まっていた時期が長い銘柄は、事業転換したのか一時的な上げなのか注意が必要です。もとの木阿弥になる可能性があります。

最初の2つは書いてある通り。

3つ目は1つ目とかぶりますが、自分の買った株が半年以上ずるずる下がったり、ずっと変化がなかったりするのが個人的に耐えられないので、僕は嫌います。耐えられる人は問題なし。

企業や業種によって事情はいろいろで、直近で上げ始めたものは事業転換したとか、経営が軌道に乗ったということももちろんあります。ですので、もし買いたい場合は必ず理由を調べる必要があります。

ただ、それを考えていたらなかなか前に進みません。そもそも細かな経営状態などチャートの形からでは判断できませんから、お宝銘柄はほかにあると思って、立ち止まらずにどんどん先を急ぐのがいいです。

あと、ここ1年以内に上場した新規上場銘柄(IPO)は、短い期間のチャートしかなく、しかも値動きが激しすぎる場合が多いので、これも僕は無視します。

そりゃすごいルーキーも中にはいるでしょうけど、本当の実力なんてチャートだけじゃ絶対わかりませんからね。IPOについては別の方法で考えればいいです。

チャートだけに集中して取捨選択

3800社見ていくのは大変に思えるかもしれませんが、集中してやれば1~2時間もあれば全部チェックできます。形だけ見ていけばいいんですから。

で、いい形のものがあったら付箋をはりつけていきます。

僕は2種類の色を使っています。おおむね右肩上がりのときは黄色、理想的な形だなあと思うものはオレンジを貼っていきます。

ちなみに僕が愛用している付箋は下の商品です。透明なので下の文字がすけて見えるのが便利です。

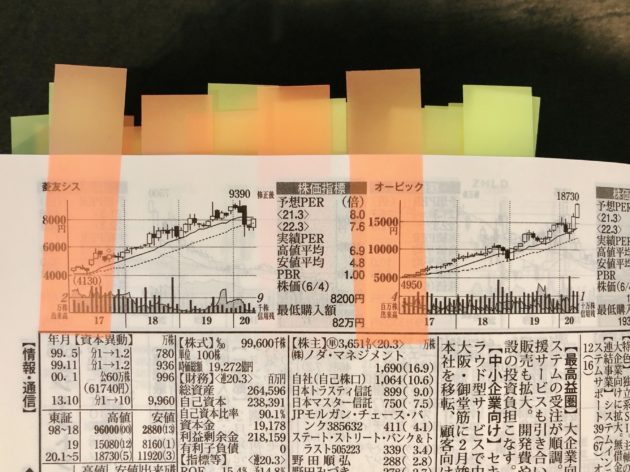

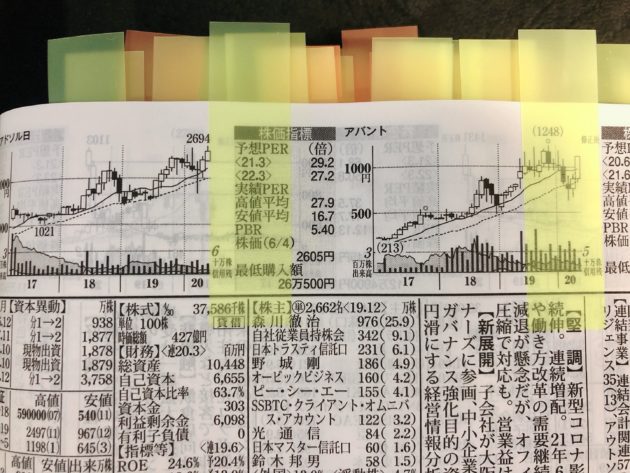

チャートの形状の取捨選択に明確なルールはありませんが、僕が選ぶとだいたいこんな感じになります。写真一番上が理想に近い形(付箋オレンジ)。真ん中がまあ右肩上がりでいいよね、という形(付箋黄色)。写真下がおおむね右肩上がりだけどスルーする形。

なんとなく違いがおわかりいただけるでしょうか。あくまで個人の感覚なので、人によって許容度がちがってくると思います。真ん中の黄色だってそんなに悪くない。でも1回の落ち込みの長さがちょっと気に入らないのでオレンジにしなかったという程度の差です。

スルーした下2つの銘柄は、直近で高値を付けていておおむね右肩上がりかもしれませんが、落ち込み・停滞期間がさらに長かったのでNGとしました。

実際の業績とか業務内容などは一切無視なので、実はこの中に超お宝銘柄があるかもしれません。でも、これでふるい落とした銘柄は縁がなかったと思えばいいのです。それがいやなら全部分析していくしかありません。

このチャート形スクリーニング(ふるい分け)で、オレンジが60弱、黄色が80ほどに絞れました。あわせて140銘柄ほど。3700分の140なので相当絞れましたが、投資をしていくにはまだまだ絞らないといけません。

なぜ右肩上がりがいいのか

なぜこのじわじわ右肩上がりのチャートにこだわるかといえば、

右肩上がりの好業績が伴わなければこの形は維持できないからです。

考えてみたら当たりまえのことで、株価というものは、

株価=1株利益 × 期待値(PER)

で決まっていくものなので(「PER=株価÷1株益」を移項)、売上も利益も伸びない会社は期待もされず、したがってじわじわ右肩上がりのチャートにはならないのです。

新規上場の株や一部ハイテク株、バイオ株やゲーム株などは売上・利益を伴わないまま、期待値だけでどんどん上がっていく場合もありますが、そういう株は株主が安定せず、短期目的の信用買いばかり増える一方、仕手筋に売り浴びせられたりして上下動が激しくなり、安定した右肩上がりにはまずならないでしょう。

次に注目するのはコメント欄

読むのは見出しだけでよし

形状のいいチャートの銘柄が絞れたら、次に進みましょう。

ちなみに僕は、まずオレンジの銘柄から見ていきます。優先度が高いのは理想形チャートのほうなので、黄色と一緒に見ていってもし途中であきてやめちゃうともったいない(笑)。

では次に何を見るかと言うと、「コメント欄」です。

社名欄のすぐ左にある欄ですね。下記のソフトバンクGの例では【赤字縮小】【正念場】の見出しがついているところです。

ここのコメントは、四季報を発行する東洋経済新報社の記者が担当企業への取材を基に書いています(たぶん)。

つまりその業界を専門に見ている記者が、企業の置かれた状況を独自取材や実際の業績を見ながら判断して書いている。数字の裏付けがあってのコメントなので、とても信ぴょう性が高いわけですね。

ホルダー(株の保有者)がヤフー掲示板に書き込む、あおり目的や期待込みのインチキコメントとは信頼感がぜんぜん違います。

このコメント欄がいかに大事かは、複眼経済塾の代表おふたりが毎号、全銘柄のコメントを熟読していることからもわかります。

彼らはそれも仕事のうちだからやっていますが(複眼経済塾のウリですから)、一般の人はとてもそんな酔狂につきあっていられません。

なので、チャート形状で絞った銘柄だけを読めばよろしい。

それも全文読む必要はなく、見出しだけ読めば十分です。

新聞記事の見出しと違い、四季報コメントの見出しは記者本人が付けていると思われます。

これは元新聞記者としての僕のカンですが、めっちゃ読んでほしいコメントなら、なるべく目立つ見出しを付けたがるだろうと想像できます。

なので、おすすめ銘柄であればあるほど、コメントの見出しに「買ったほうがいいぜ」オーラが出るはずなのです。

大事なのは「業績コメント」の見出し

2つある見出しはそれぞれ性格が異なります。

前半が「業績記事」、後半が「材料記事」です。それぞれに短い見出しが【 】付きで書かれています。

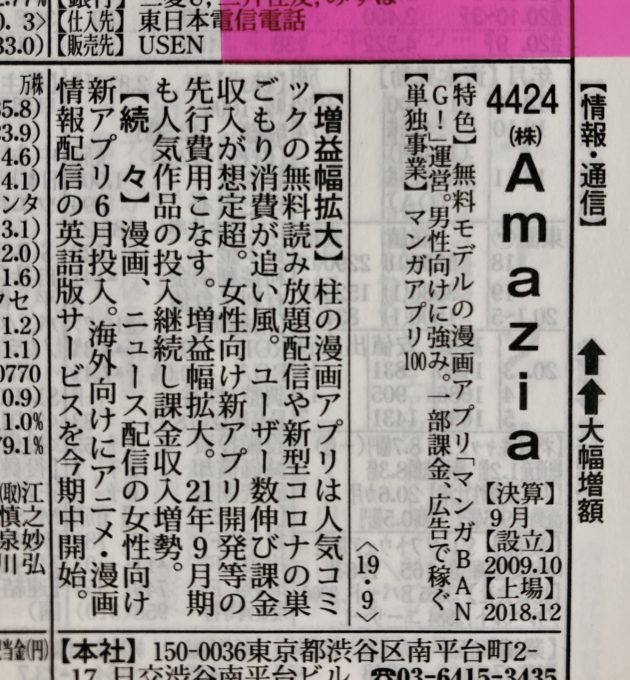

たとえばこれは漫画アプリで人気のAmaziaのコメント欄。

見出しは、業績記事が【増益幅拡大】、材料記事が【続々】です。

「材料記事」は、経営にかかわるニュースが書かれていてとても気になりますが、あとでじっくり投資判断するときに読めばいいでしょう。

大事なのは前半の「業績記事」。

各銘柄の細かな業績数字(売上高、営業利益、経常利益、1株益、1株配当の推移や会社の予想など)は左下にありますが、業績コメントは記者がこれらの数字を基に分析した内容が書かれています。

見出しを読むと、前号までの傾向が続いているのか変わったのか、来期予想が上下に修正されたのか変わらないのかといったことが、理由とともにずばっと書かれています。きわめて明快。

ではどんな見出しだったらいいのか、あるいはダメなのか。

ここでは一定のルールの元で、定型の見出しが付けられます。それを一覧にしてみました。

◎いい見出し

→【連続最高益】【最高益】【連続増益】【増益】【続伸】【小幅増益】【上向く】【反発】【堅調】【復調】【回復】【微増益】【小反発】【底打ち】など。

◎悪い見出し

→【赤字転落】【大幅減益】【連続減益】【減益幅拡大】【続落】【減益】【苦戦】【後退】【下振れ】【反落】【小幅減益】など。

一番左が一番いい(悪い)見出しで、右にいくにしたがって度合いが落ちる感じ。

このほか、可もなく不可もなしの見出しとして【横ばい】というのもありますね。

ネガティブな見出し急増は底入れのサインかも

コロナ禍が拡大した2020年夏号では、この見出しがかなり悪くなっていました。

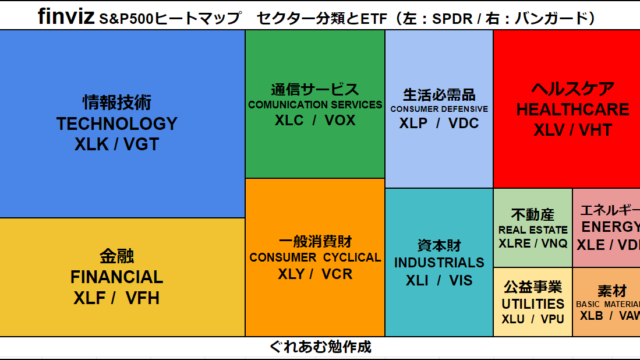

四季報の巻頭ページに、「見出しランキングで見る業績トレンド」という表が出ていますが、この夏号は本当にネガティブな見出しが増えていました。

反落、続落、大幅減益、、、。「赤字転落」が9位に入っているのもショッキングでした。

もともとの景気後退懸念に加え、消費増税で消費が冷え込んだところにいきなりコロナが襲いかかってきて、もろに影響をかぶる企業が続出したんですね。

実はこれだけ悪いコメントがそろっているのは、逆にここが底であり、長期で見たらここが買い時という見方もできたわけです。

ポジティブな見出し&ニコちゃんマークに注目

まあ、そんなネガティブワード・オンパレードの中でも、少数ながらポジティブな見出しのついている銘柄があります。

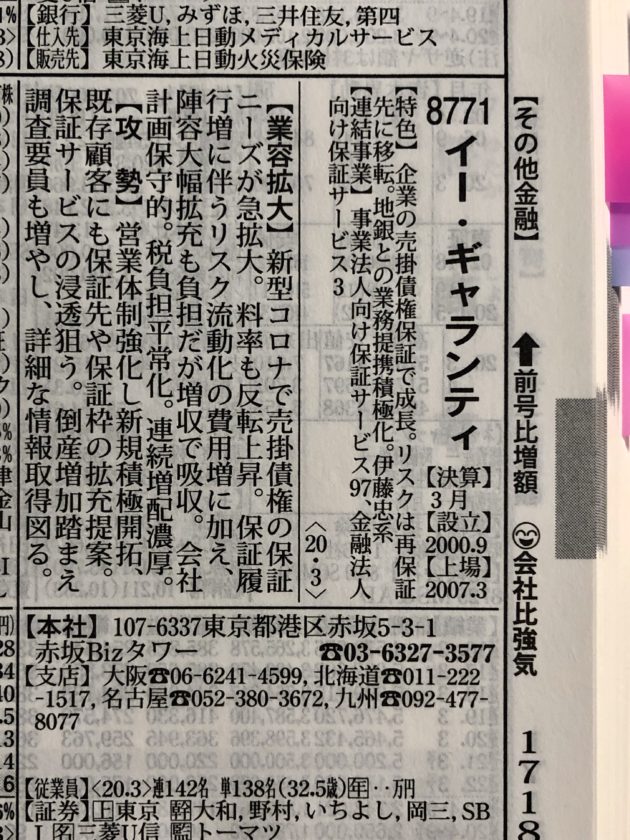

たとえば、チャートの形が理想形かつコメントがいい例では、「8771イー・ギャランティー」がありました。売掛債権の保証などをする金融サービス会社ですね。

業績コメントは【業容拡大】、材料コメントは【攻勢】と、いかにもイケイケな感じの見出しが躍っています。

コロナで一気に業容が拡大しているようなので、そこは割引いて考える必要がありますが、チャート形状から見て、コロナ前から順調に業績を伸ばしていたことは確かです。

それを裏付けるのが、欄外の矢印とニコちゃんマーク。前号と比べて営業利益が増額していると上向きの矢印(もっと強気だと矢印2つ)があり、さらに企業が出している業績予想が保守的で、もっと上振れする可能性があると記者が見ている場合、ニコちゃんマークがついています。

一番大事なのは業績コメントですが、記者の強気度を裏付ける営業益の増額矢印、そしてニコちゃんマークもあわせて見ると、より業績の順調さがわかります。

テンバガーの探し方

候補が絞れたら精査していこう!

ここまで2段階で読み方を書いてきましたが、業績の数字を比較・分析したり、細かな業務を見て行ったりという難しい作業は一切なかったと思います。

ただチャート形状のいいものを見つけ、業績コメントでふるいにかけるだけ。

この作業により、僕は30銘柄にまで絞り込むことができました(ピンクの付箋)。3800分の30ですから、ぐっと楽になった気がしませんか?

しかーーーーーーーーーーーーーーし!

楽ができるのはここまで!

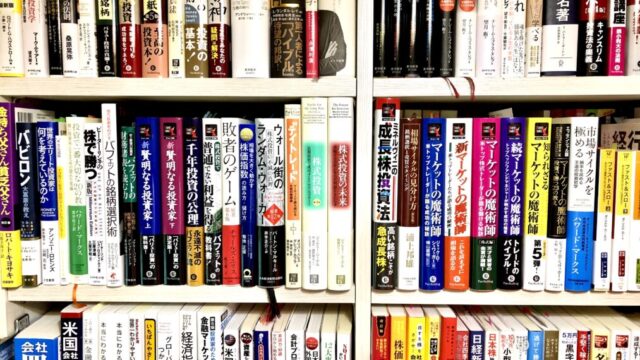

ここから先は、きちんと1社1社の業務、業績、業界、経営者の力量などをいちいち調べていかなくてはなりません。

たとえば皆さんは、車を買う時、人にいいと言われたからとか、なんか人気があるから、みたいな理由では買わないですよね(中にはいるかもしれませんが)。

100株買うと、安い中古車が一台買えてしまう、あるいは家族の一年分の食費、お子さんの一年分の学費くらいになるかもしれない。そして順調に株価が伸びていくなら、一生お付き合いすることになるかもしれない。

そんな株なのに、個人投資家の多くは銘柄選びに時間をかけなさすぎるのです。

しかし、上記の方法で30前後に絞れたら、あと1社1社見ていくのはせいぜい30分~1時間くらいではないかと思います。夜とか週末に何社か検討していくだけでも十分調べ切ります。

そして、ここまで絞り込んでいれば、字の細かい四季報ではなく、それぞれの企業のホームページに飛んで、IR情報のコーナーから「決算短信」や「決算説明書」、ちょっと大変だけど「有価証券報告書」などをダウンロードして読んでいくといいでしょう。よりくわしい業務内容や今後の成長計画などをそれで吟味していくのです。

急騰株・テンバガーには共通の特徴がある!

とはいっても、それだけでは不親切なので、今後急騰する株、あこがれの10倍株(テンバガー)候補を探す方法や条件を書いておきましょう。

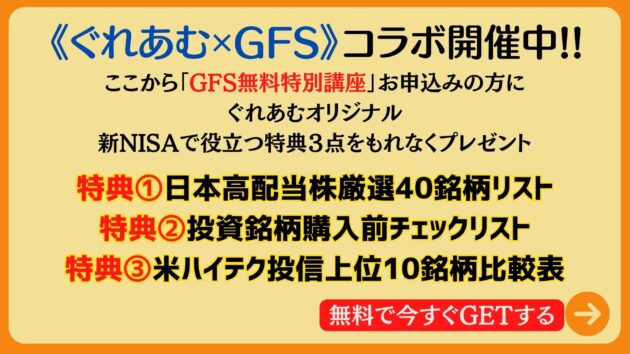

これは僕のオリジナルではなく、僕が投資の勉強をしているオンライン投資スクールの無料セミナーで教わった銘柄発掘法です。それに僕なりのアレンジを若干加えました。

ここの無料セミナーは僕のイチオシです。きちんと投資で成功した人が講義していいて、目からうろこの内容ばかり。オンラインで無料で受講できるので、受けない手はないですよ!紹介記事は以下↓↓↓

以下に条件を箇条書きしておきます。

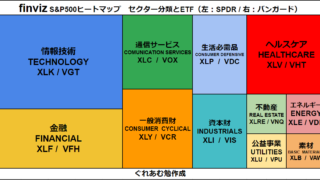

- 売上・利益の推移が右肩上がり

- 売上高営業利益率が2期連続10%以上

- 時価総額 500億円以下(小さいほど上がりやすい)

- PER(株価収益率)50以下

- ROE(自己資本利益率)が15以上

- 上場10年以内

- 代表が50歳以下の創業社長(2代目や雇われ社長ではない)

- 自己資本比率高め(できれば50%以上)

- 営業利益40億円以下

- 有利子負債少なめ

- 営業キャッシュフローがプラス

- 消費者独占的な商品・サービスで、ライバルがいない

- 社長にカリスマ性がある

ここで1つ1つの項目について詳解はしませんが、長期保有目的だろうが短期急騰狙いだろうが、上がる条件はおんなじです。業績や財務がよい銘柄だからこそ、コンスタントに好材料が出て上がるわけです。

「PER(株価収益率)」は「20以下」「10以下」など厳しめに設定する人もいますが、まだまだ伸びる優良株をふるい落としてしまう可能性があり、僕は50以下を目安にしつつも、気に入った会社はPER50~100くらいでも買うことがあります。

PERを計算式にすると、

PER(株価収益率)=株価÷ひと株利益

なので、順調に利益が増えていけば(=分母が大きくなれば)PERもどんどん下がっていくはずです。

あと「自己資本比率」は、高ければ高いほど経営が安定する指標ですが、投資家の中にはこの数字をそれほど重視しない人もいます。

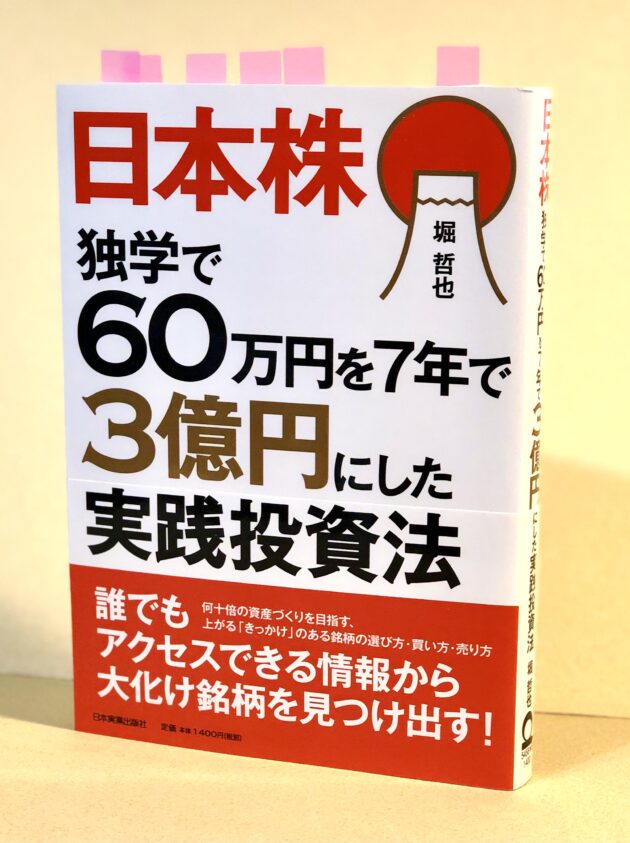

『日本株 独学で60万円を7年で3億円にした実践投資法』(名著!)の著者である堀哲也氏は、大化け可能性があるハイリスク・ハイリターンの会社を探すと20%前後の企業が多いことから、「15%以上であればOK」と書いています。

この堀先生はGFSで特別講師もされていて、その紹介記事でも書きましたが、講義も本も実践的に大変ためになります。

四季報を読んで気になる銘柄が絞れたら、この本を読んで(GFS会員の方は講座を視聴して)個別企業の研究をされるといいと思います。

堀先生を紹介した記事はこれ↓

本はこちら↓

買収するならどの会社?

1銘柄10~20分で必要な数字を抜き出していく

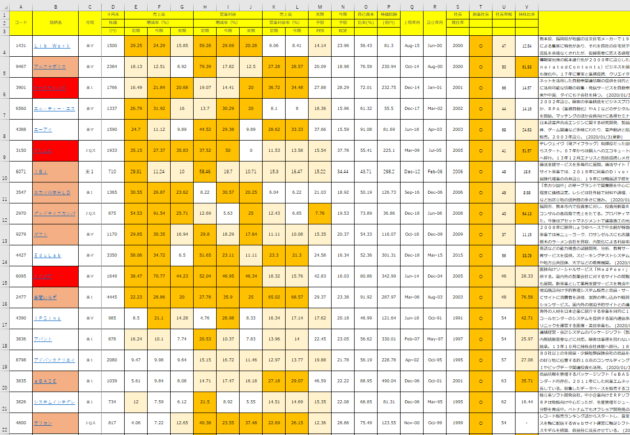

気になる銘柄を選び、テンバガー条件でふるいにかけるとき、僕はエクセルで作業します。下のシートはその一例です。

細かくて見にくいと思いますが、項目は左から、

コード、銘柄名、市場、4月末株価、売上高伸び率(3期分)、営業利益伸び率(3期分)、売上高営業利益率(2期分)、来期予想PER、今期予想ROE、自己資本比率、時価総額、上場年月、会社設立年月、社長就任年、創業社長か否か、社長年齢、社長持ち株比率、事業内容。

という感じ。

伸び率・営業利益率、社長まわりの情報は紙の四季報だと出ていないため、有料の四季報オンラインを利用しましたが、前者は計算器を使えばすぐに求められ、後者は会社のサイトに行って沿革を見ればだいたいわかります。

投資スタイルや投資期間によって重視する項目は変わってくるので、何をクローズアップするかは人それぞれと思います。僕も毎回少しずつ変えています。

でも、これまでもこの先も、永久に変わらないことがあります。それは、

自分に資金があったらどの会社を一番に買収する?

という目を持つことです。

- 世の中にこんなにおいしい仕事があったのか!

- こんなにもうかってるのにライバルがいないのか!

- 社長や役員の配当報酬(配当×持株数で計算)は毎年こんなにあるのか!

- だったらこの会社のオーナーになりたい!

と思うことが大事。

株を買うということは、その企業のオーナーになるってこと。

バフェット氏の師匠、ベンジャミン・グレアム氏も言っています。

そうしたオーナー目線で企業を見た時、最低限の数字は押さえておかないと、事業がおいしいのかおいしくないのか判断できませんよね。

でも上記のエクセル表の細かな数字を見てビビる必要はまったくありません。ここに出ている数字に、会計の知識などこれっぽっちもいらないからです。

慣れていけば、これらの数字を埋めていくのに1銘柄10~20分あれば終わります。

むしろ大事なのは数字を埋めた後、その内容をしっかり精査していくことです。

会社のホームページでいろいろな情報(特にIR情報)に触れ、なるべく厳しく批判的に読んでいくことが銘柄選択には求められます。

半年で4倍になった株も!

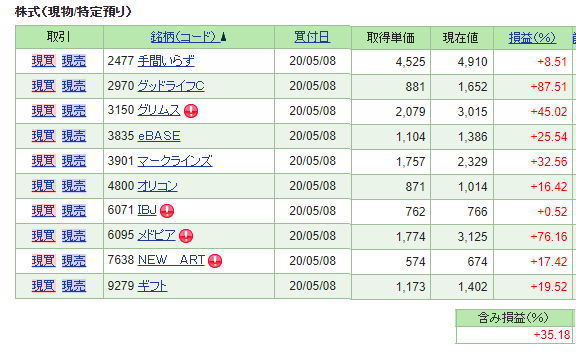

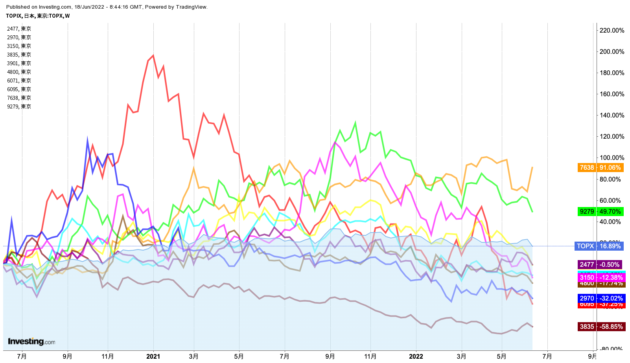

上記のスクリーニング(ふるいがけ)作業で選んだ10銘柄に投資して3ヶ月ほどの実際の成果です。

まあこれは、日本株がコロナショックからV字回復した2020年5月から8月くらいの時期のものなので、こんな短期間でこんなにいい成績が出るのはまれです。

投資は1年、2年、5年、10年と長期で見ていくものだからです。

もちろん、相場環境が悪くなれば、当然個別の業績なんかおかまいなしに、どんどん株価は下がっていきます。2021年暮れあたりからコロナバブルは終了し、金利上昇局面では小型成長株はひどい下落を喫しました。

この選んだ10銘柄を2022年6月までの約2年間、利確も損切りもせずに引っ張ると下のような株価の推移になります。

薄い青で塗りつぶしているところはパフォーマンスがTOPIX以下であることを示しています。

メドピア(赤)は購入後、ほぼ4倍まで株価が急上昇しましたが、現在は購入価格を35%も下回っています。

順調に上がっているのはNEW ART(オレンジ)で株価は購入時の2倍近く(90%)、続いてギフト(緑)が1.5倍(49%)という感じ。

利確をひんぱんにしていては資産は大きくできませんが、四半期ごとにパフォーマンスを点検し、高値から10%落ちたらいったん利確する、など自分のルールを決めておいたほうがいいでしょう。

実はテンバガーなんていらない!

みなさんの関心が高いので、「テンバガーの見つけ方」なんてタイトルを付けましたけど、実のところ、僕はそれほどテンバガーに固執していません。そんな確率の低い宝くじ銘柄なんか当てなくても、業績のいい銘柄を探す努力をすれば資産は確実に増えるからです。

四半期~半年で平均30~50%のリターンを目標にし、どんどん上がる銘柄に付け替えていくと、景気のいい時期には2~3年で資産は2倍にも3倍にもなります。

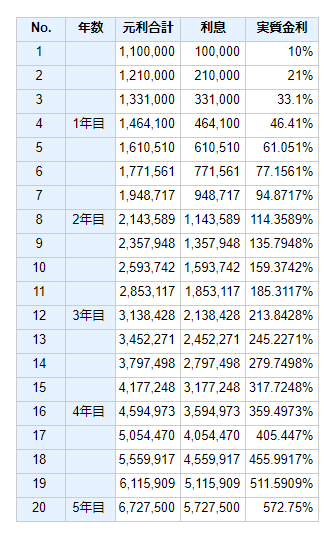

下は四半期リターン10%で100万円を5年運用した複利計算のシミュレーションです。

四半期で10%は小型成長株ではかなり保守的なシミュレーションですが、これでも5年目には元利合計が7倍近い670万円超にまで増えます。

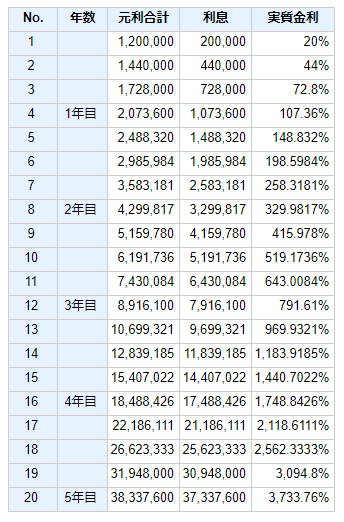

これが四半期で20%となると、5年後資産は一気にはねあがります。複利の威力ですね。

四半期で30%のリターンを上げ、それを利確して儲けの20%の譲渡益税を支払っても24%が手元に残ります。なので四半期で20%のリターンは成長株投資ならそんなに無理な目標でもありません。

思ったように上がらない株を早めに損切りし、リターンの大きい銘柄を買い増していくなど調整をしていくことで、資産の伸びはさらに高くなります。

実際には資産が大きくなるほど分散が必要となり、30~50%増やすのは容易ではなくなってきますが、まだ資産が数百万円と小さいうちは、個別株3~5銘柄に集中投資して狙っていくといいでしょう。インデックス投資などよりよほど効率よく資産が増えます。

ただし、上記でも説明した通り、相場環境が悪化すると、せっかく業績がいい会社でも株価が下がっていきますから、一定のルールでさっさと利確・損切りして、ポジションを減らすなり、下落局面に強い別の銘柄にエントリーするなり、工夫が必要です。

もしくは、相場環境なんて一切無視して、好業績が持続する限り5年でも10年でも持ち続けるという選択肢もあるでしょう。そういう株は時期がくれば必ず上がっていきます。

まとめ四季報は玉石混交の大海原!漫然と眺めていてもお宝銘柄は見つからない!

さて、今回の「会社四季報でお宝銘柄を見つける方法」はいかがだったでしょうか。

皆さん個別株投資は怖いとおっしゃいますが、ちゃんと業績上向きのもうかっている企業を選び、きちんと現物で買い、損切りルールさえしっかり守っていれば、そんなに怖いことはないし、リターンもインデックス投資なんかよりエグいほど大きいです。

企業は何百人、何千人という従業員が朝から晩まで働いて富を生み出してくれる、いわば打ち出の小槌(こずち)です。

オーナーである株主は、金は出すけど口は出さず、社員が一生懸命働いて利益を生んでくれるのを待ち、その余禄を頂戴していけばいいだけ。これが株式投資というものの本質です。

『金持ち父さん貧乏父さん』でいう、「お金に働かせる」ってことですね。

そういうお金がきちんと働いてくれる会社が四季報には山ほど載っています。

山というより海。四季報は玉石混交の企業の情報が3800社分もつまったいわば大海原ですね。

そこからいかにしてお宝銘柄を見つけ出すかが投資家の醍醐味(だいごみ)でもあります。

「四季報を買ったけど枕にしかしていない」なんてぼやいてないで、まずはいい形のチャート探しと見出し読みからスタートしてみませんか?

思わぬお宝銘柄見つかって、楽しくなってくることうけあいです。

四季報をもっと勉強したい方向けの四季報参考書ランキングはこちら↓↓↓

今回の記事で参考にしたオンライン投資スクール2校の紹介はこちら↓↓↓

- まずはチャートのいい形を見つける

- 続いて業績コメントの「見出し」を読む

- 選別した銘柄を「テンバガー条件」で精査

- お宝銘柄3~5銘柄に集中投資

- 損切りルールを守れば個別株は怖くない

- インデックス投資よりリターンが大きい

- 実はテンバガーなんていらない

投資の達人になる投資講座

投資の達人になる投資講座 「お金の教養講座 plus」

「お金の教養講座 plus」 候補さがし中

候補さがし中