追記:

S&P500完全理解の3本の記事内容をやさしくまとめたエッセンス版もご用意しました。超初心者の方はこちらから先に読まれると理解が進むと思います。

投資の勉強始めてますか?

今日は前回記事の続きです。

米国の代表的株価指数、S&P(エスアンドピー、エスピー)500をどう買うか。

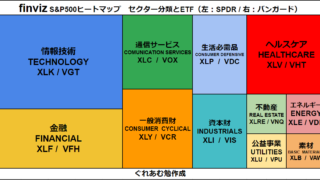

今回は世界三大資産運用会社とその代表的な上場投信(ETF)をくわしく紹介していきます。

目次

世界三大資産運用会社を覚えよう

前回、S&P500に連動する商品を買うには、投資信託(ファンド)または上場投資信託(ETF)があるよという話をしました。

その基本となる商品を売っているのが、世界三大資産運用会社と言われる次の3社です。

① ブラックロック 8.68兆ドル(約903兆円)

ブランド名「 iShares(アイシェアーズ)」

② バンガード・グループ 6.2兆米ドル(約645兆円)

ブランド名「 Vanguard(バンガード)」

③ ステート・ストリート 3.1兆ドル(約322兆円)

ブランド名「SPDR(スパイダー)」

*各社ホームページの概要を集計(2021年1月現在、1ドル=104円)

いずれも米国発祥の会社です。さすが金融大国。

この3社の運用資産だけで合計18兆ドル!日本円で1,872兆円もあります。

これがどんだけバカでかい数字かというと、全世界(株式市場のある45か国)の資産が時価総額で47兆ドル(約5,076兆円)ですから、その3分の1を占めるということです。

ちなみに日本の株式市場全体の時価総額は3.7兆ドル(約400兆円)、日本の2019年度の国家予算は0.94兆ドル(約101兆円)ですから、3社の運用資金がいかに大きいかがわかると思います。

まじかー

投資信託は規模が大きければ大きいほど信頼感が増します。

規模が小さいと、まとまった売り買い1つで値動きの振れ幅(金融商品ではこの振れ幅を「リスク」と呼びます)が大きくなり、資金が抜けていくとあっという間に安くなるなど、価格が安定しにくくなります。

また、購入者が少ないと流動性も乏しくなり(売る人も買う人も少ない)、好きな時に売買しにくいという問題もあります。

逆に規模が大きいと価格が安定し、流動性が上がって取引が成立しやすくなります。

さらにスケールメリットにより手数料が安くなります。

なので、迷ったらこの3社の投信を選んでおけばいいと思います。

代表的なETFは「SPY」「IVV」「VOO」の3つ

この3社はそれぞれ、S&P500に連動するETF(上場投資信託)をニューヨーク証券取引所に上場しています。

S&P500のインデックス投資を始める場合、覚えておくべき基本ETFは「IVV」「VOO」「SPY」の3つです。

このアルファベット3文字は、ティッカーコードと言って、ニューヨーク証券取引所上場の銘柄につけられる証券コードです(日本でいえば4桁の数字)。

各ETFごとに、正式名称、運用会社、資産規模、直近価格を見てみましょう。

★投信名をクリックすると各社公式ページに飛びます。

資産総額はSPYが一番大きいですね。ETF大国の米国にあって、SPYは最古の上場投信ですので、歴史と実績があります。これにIVVとVOOが猛追している感じです。

まてーーー

前回記事の「バフェット氏の手紙」で触れていた「バンガード社のインデックスファンド」はこの VOO のことです。

とは言っても、みんなS&P500との連動を狙って作られていますので、成績は大差ありません。一口価格もどれも300ドル弱で似たり寄ったりです。

となると、比べるのは経費率。

VOO、IVVが0.03%と経費率の低さを競い合っていて、拮抗していますね。

でも正直言ってSPYの0.09%も含め、どれもタダ同然みたいなもんです。仮に年間100万円分購入しても、経費は300円と900円です。

ネット証券での購入方法

購入方法は外国株式の購入をしたことがあればまったく同じです。いずれのETFも「米国株式」に分類されるドル建ての投信になります。

まだ購入されたことがない方のために、見本としてSBI証券のホームページから購入の流れを見ていきます。

①まずはホームページ右側の「外国株式」の取引ボタンをクリック(あらかじめ外国株式取引可能な手続きを済ませておいてください)。

★画面左の「銘柄を探す」は取引ページにいけないのでかえって面倒です(このへん、SBIのユーザーインターフェイスはイマイチですね)。

②続いて購入したい銘柄・ティッカーを入力。ここでは「voo」を検索します。

③候補が出てくるので、vooを選択して銘柄名をクリック。バンガードのS&P500連動のほかの関連ETF(ここではVOOGやVOOV)と間違えないよう注意。

④チャートやETF情報、分配金情報などを一通り見たら、右の「買付」ボタンをクリック(売る場合は「売却」、定期積立なら「定期」をクリック)。

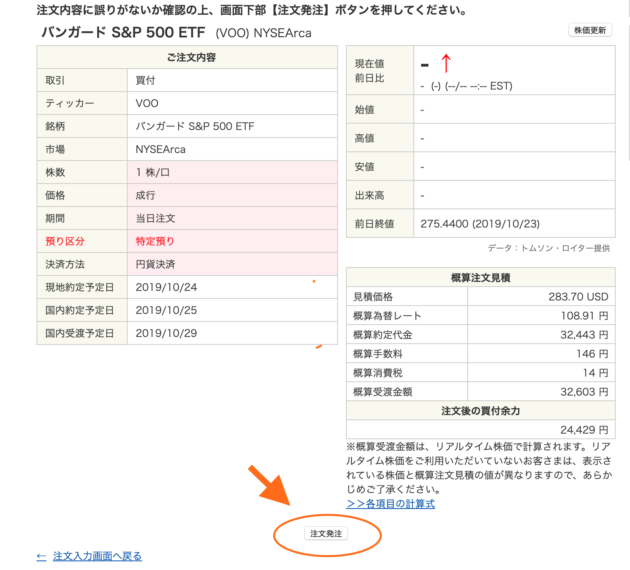

⑤注文入力画面が出るので、ここに購入口数、購入希望価格、預かり区分などを入力します。希望価格の指値(さしね)もできますが、長期投資なら少々の差は気にしないで「成行(なりゆき)」でいきましょう。

ドルがなくても「円貨決済」を選択すれば円で購入OKです。あとは勝手に円をドルに換算して購入してくれます。

⑥注文内容を確認して、「注文発注」をクリック

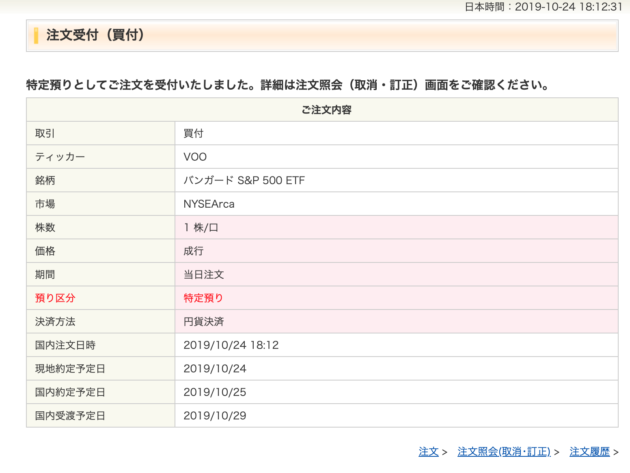

⑦購入完了!

売りたい時は④で「売却」を選び、あとは同じ流れです。

円で購入したETFでも、「ドル決済」を選べばドル換算の現金が入金されます。為替レートを見て、購入時より円高が進んでいたらドル決済、円安が進んでいたら円決済で為替差益も得られます。これが外貨資産のいいところですね。

日本株などの円資産しかない場合、ドル資産を持っているとそれだけでリスク分散にもなります。

日本にもSP500連動の上場ETFがある

外国株買うのめんどーという方には、日本の東京証券取引所にも同様のETFが上場されています。( )内は証券コード。

- 上場インデックスファンド米国株式(S&P500)(1547)

- SPDR S&P500 ETF (1557)

- iシェアーズ S&P 500 米国株 ETF (1655)

(1557)のスパイダー(SPDR)はステート・ストリートのSPYと同じものが東京証券取引所に上場していると思えばいいでしょう。取引概要が日々発表になっており、日本語で読めます。

ほかの2つはSPDRとは違い、日本市場用に独自に作られたETFです。なので、純資産規模が小さいです。

ちっさ!

(1655)はブラックロック・ジャパンのETFですが、純資産残高は約37億円(2019年8月期本決算。一口の価格がSPDRの10分の1以下なので、資金は一番安く済みます。

商品説明ページでは、信託報酬は「0.15%以内」と出ています。これはほぼ経費率と思っていいと思いますが、規模が小さく、円建てなので、やはり米国本体のIVVより割高になるようです。

最後の(1547)は日本の日興アセットマネジメントが管理会社です。純資産残高約72億円(2020年1月期中間決算)。こちらも1口価格は小さいですが、売買単位が10口からなので、必要最低資金は他の2つより大きくなります。

どれも日本株と同じなので、リアルタイムで値動きを見ながら、簡単に売買できます。

かんたんだってさ!

ETF投資のデメリット

株のように気楽に買えるETFですが、デメリットもあります。

以下にまとめてみました。

- 定期積立ができない(SBI証券を除く)

- 分配金(株の配当)が出てしまう

- 米国ETFの場合、譲渡益や分配金に米国の所得税がかかる

- 同、為替手数料が生じる。

- 為替差損が出る場合がある

定期積立できない

ETFは毎月、毎週など定期的に定額のお金を積み立てていくことができません。自分でお金を入れて自分で買っていくしかありません。

今のところSBI証券のみ、定期購入が可能ですが、それでも「毎月1万円」などのぴったりの額での「定額購入」はできません(*次の項目で説明)。

お金に困っているときなど、意志が弱いとつい後回しにしてしまい、気がつくと購入しなくなります。

なので、そういう人は毎月強制的に引き落としされる定期積立がいいでしょうね。

人は弱いもの

一株(一口)単位でしか買えない

ふつうの投資信託が1口100円から自分で決めた金額分の定額定期積み立てができるのに対し、ETFは株と一緒で株数単位でないと買えません。

前述の通りSBI証券が唯一「積立」購入が可能ですが、100円分とか10,000円分だけの量り売りしてはくれません。あくまで株数単位での購入となります。

たとえば1個200円のりんごがあるとして、毎月100円の積立なら「半分」、300円の積立なら「1個半」のりんごを買えるのが投資信託のイメージ。しかしETFの場合、毎月100円の積立の場合はお金が不足していて1個も買えず、300円の積立の場合でも1個しか買えず、余った100円はプールされてしまいます。

分配金(配当)が出ちゃう

株の配当は年間通常1〜2回ですが、上に紹介したETFは米国株と同様に年4回分配金(株の配当金に相当)が出ます。

分配金や配当は嬉しいものですが、利益ですから、受け取るたびに約30%の所得税が取られます(*次の項目で説明)。

積立の見地に立てば、分配金や配当がいちいち出るより、できたら全額自動的に再投資に回して、複利効果を効かせたいところ。

配当が出たと喜んで使っちゃう人がいますが、そのたびに本体の資産が削られていることも知っておくべきです。

急成長を遂げたAmazonなんか、一度も配当出したことないですからね。同社の株主はインカムゲイン(配当収入)よりキャピタルゲイン(株高による売却益)の方がうれしいわけです。

Amazonすげー

為替手数料やら米国所得税が取られる

米国のETFは、米国株式と同じ扱いなので、購入時に日本円→米ドルに交換する為替手数料や外国株と同じ売買手数料がかかる上、さらに分配金に対して日本の所得税(譲渡益税)約20%に米国の所得税10%が上乗せされます。

米国の所得税分は税務署への申告で戻ってきますが、いちいちそんな手間なことやってらんねーと思いますよね。

為替差損が出ちゃうかも

ま、これは言わずもがなでしょうが、為替差益が出るかもしれない半面、売り時によっては為替差損も生じてしまう可能性があります。

円安のときにドル資産を買ってその後円高になれば、ETFの価格は変わらなくても、日本円で引き出すと損失(為替差損)が生じます。

為替レートが1ドル110円のときに1ドルのリンゴ買って、それを1ドル90円になったときに売ったら20円の損が出ますね。そういうことです。

もうりんご腐っとるやろ

それでもドル資産はほしいところ

こうしたデメリットもいろいろ考える必要はありますが、細かい税金や為替なんか無視できるくらい長期で持って、本体の値上がりを待てばいいのです。

購入の手軽さと経費率の圧倒的な安さもさることながら、ドル資産が持てるというのはそれだけでリスク分散になります。

日本の国力が弱まって、円の価値が相対的に下がってきたときに、ドル資産がものをいいます。逆に円高になっていったら、外貨決済してドルで持ち続ければいいわけです。

★ただし日本市場のETFは円で売買するので厳密にいえば円資産です。

ドル資産ではありませんが、為替差を気にせず自動で定期定額購入でき、分配金も自動で再投資できるのが「投資信託」です。

もちろんS&P500に連動した日本の投資信託もあります。

長くなってきたので、そのへんの話はまた次回に書いていくことにしますね。

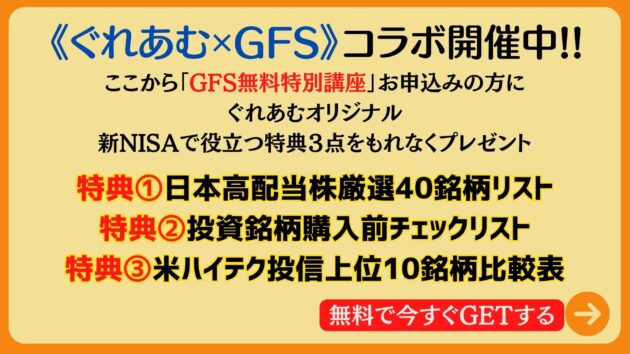

S&P500インデックス投資との組み合わせに抜群の米国ハイテク株ファンドの紹介・比較記事はこちら↓↓↓

おすすめの投資本記事はこちら↓↓↓

投資の達人になる投資講座

投資の達人になる投資講座 「お金の教養講座 plus」

「お金の教養講座 plus」 候補さがし中

候補さがし中