バークシャーハサウェイが四半期ごとに金融当局に届け出ている保有株、通称「バフェット銘柄」。2020年第1四半期から追いかけて、今回が7回目。

今回は2021年7〜9月、第3四半期(3Q)の一覧をまとめました。

今年は2020年に比べて売買の動きはそんなに大きくありませんが、前四半期に買ったヘルスケア銘柄をいきなり全部売却して新たな大型銘柄を購入するなど、いろいろ動いています。

トップ10銘柄も下位に順位の変動がありました。

そうした目につく動きを株価チャートも交えながらわかりやすく解説しています。

最新のバフェット銘柄一覧やセクター比率、上位10銘柄を手っ取り早く知りたいという方にもお役立ていただけるものと自負しています。

前四半期(2021年3月末、2Q)のバフェット銘柄一覧は以下の記事をどうぞ↓↓↓

★記事中「バフェットさんが買った/売った」などの記述がありますが、最近はバフェットさん本人が判断していないケースもよくあります。正しくはバークシャーハザウェイの投資銘柄ですが、この会社を「バフェットさん」と擬人化して呼んでいるとお考えください。

目次

2021年9月末(3Q)のバフェット銘柄はこれだ!

ではさっそく銘柄一覧をご覧いただきましょう。

*CNBC Warren Buffett Archive 「BERKSHIRE HATHAWAY PORTFOLIO TRACKER」のデータを基に、市場価値の大きい順に並べ替えるなどして独自に作成したものです。最新の株価・バリューは元ページを見てご確認ください。

*色の目安は以下の通り。

- オレンジ→株数大幅増または新規購入/順位大幅上昇

- 薄オレンジ→株数増加/順位小幅上昇

- 薄青→株数減/順位小幅下落

- 濃い青→株数大幅減または全売却/順位大幅下落。

順位は株価の変動で前後しますので、異動については株式数の増減にご注目ください。

トップ10やセクター別、個別銘柄の細かな動きをこれから解説していきます。

評価額は4ヶ月で100億ドル余りプラス!

届出のあった保有株の時価総額は合計で3,333億ドル。2Qの3,228億ドルに比べて100億ドルちょっと増加しました。

増加率は3.3%。いろいろ売買しているので純粋な評価額の増減までは計算していませんが、日本円で1.14兆円増えた勘定です。

2020年12月末が2,785億ドルでしたから、9ヶ月で株式の評価額は約550億ドル(6.3兆円)増加したことになります。

航空株や金融株を大幅に売却したり日本の商社株を買うなど激しく動いて話題となった2020年と比べると、ここまでの売買は依然としておとなしいです(売買単位がばかでかいけど)。

それでも、トヨタ自動車の年間の純利益(2020年3月期で約2.2兆円)の3倍近くを株式投資だけで増やしているのですから、やはり途方もない大きさと感じます。しかも配当収入がこれとは別にありますからね。

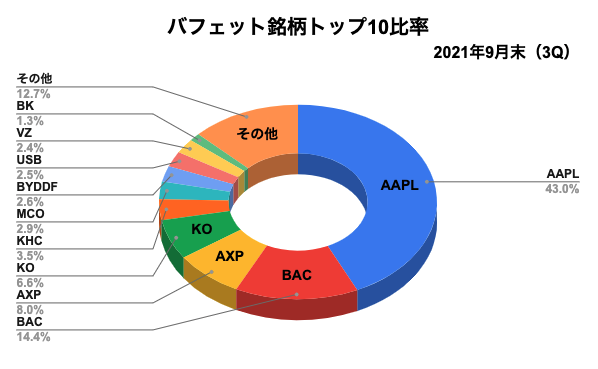

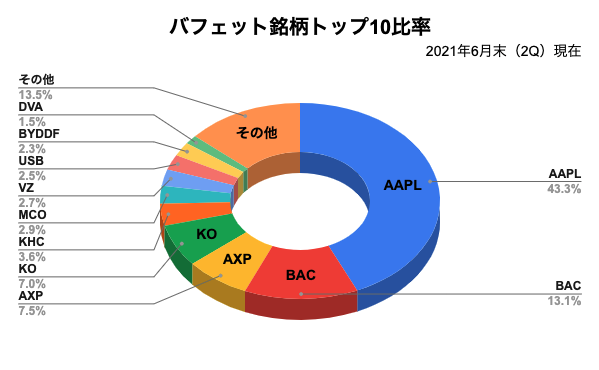

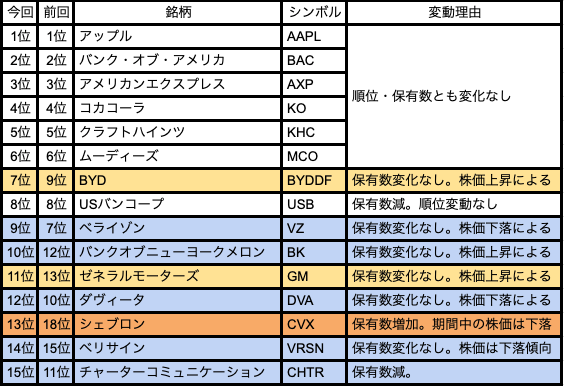

トップ10下位銘柄で順位が変動!

時価総額で見る上位10銘柄は下記の通りです。

2021年6月末(2Q)のトップ10を比較のために載せておきます。

1位のアップル以下、バンカメ、アメックス、コカコーラ、クラフトハインツ、6位のムーディーズまでは変動なし。

しかし、7位以下に順位の変動がありました!

中国EVメーカーBYDが7位に躍進、代わりに高配当株でおなじみのベライゾン(VZ)が7位から9位に後退しました。

バフェット銘柄トップ15と順位の変動理由は以下の通り。

まあ変動といっても株価の騰落に伴うものが大半で、株式の購入または売却したものは3銘柄のみ。

このうち買い増しによって順位を上げたのがシェブロン、売却によって順位を下げたのがチャーターコミュニケーションズでした。

これについては後ほど解説していきます。

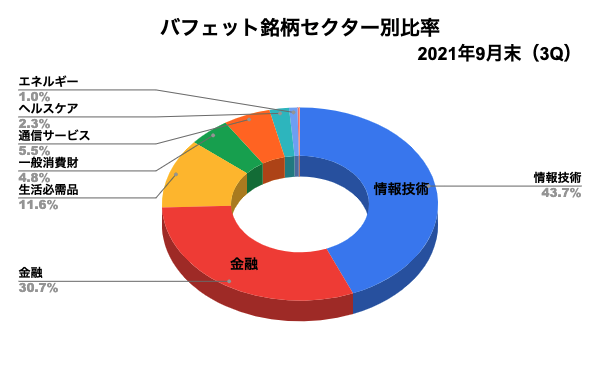

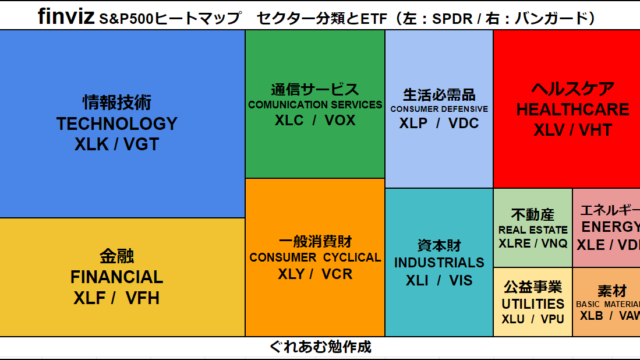

セクター別では通信サービスが減少、一般消費財が増加

続いてバフェット銘柄のセクター別比率のグラフです。

前四半期(2Q)はこんな感じでした。

情報技術、金融、生活必需品の3位までは順位も比率もそれほど変化ありません。

入れ替わったのは4位と5位で、通信サービスが減少して順位を落とし、かわりに一般消費財が上昇しました。

このあたりも下で解説していきたいと思います。

米中2つの自動車メーカーの株価が上昇

一般消費財の比率が上がった理由は米中2つの自動車メーカー、GMとBYDの株価上昇が理由です。

ゼネラルモーターズ(GM)は、ビュイック、キャデラック、シボレーといったいわゆる「アメ車」の老舗自動車メーカー。

3Q期間中は株価は落ち込んでいたんですが、株価データは11月時点のもので、だいぶ株価を戻してきていたため、それで順位が上がった感じです。

GMも近年はEV事業に取り組んでいて、こちらの伸びが株価にも反映しているのでしょう。

また、7位に上昇したビー・ワイ・ディー(比亜迪股分有限公司)は中国EVメーカーで、こちらも順調に販売台数を伸ばして事業を拡大していることが株価上昇につながっています。

コスト面で課題の多い大型EVに強いようで、日本でもBYD社製の電気バスがちらほら導入されていますね。

画像はBYD社製の富士急バス(BYDジャパンのホームページより)

BYDとGMの株価推移は以下の日足1年チャートをごらんください。

赤がBYD、オレンジがGM。比較のためにS&P500(白)、テスラ(TSLA=水色)も入れてみました。

BYDはテスラ同様大きく値上がりしています。中国EVの中でもかなり好調なメーカーで、バフェットさんの先見の明を感じます。

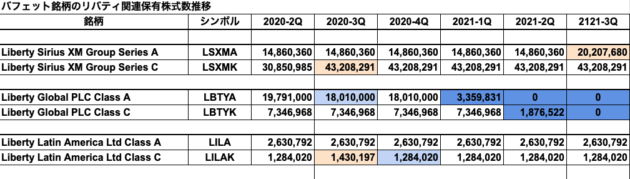

米欧2つのケーブル事業会社の株を売却

逆に比率が低くなった通信サービスは、米欧の2つのケーブル事業会社、CHTRとLBTYKの株式売却が大きいですね。

チャーターコミュニケーションズ(CHTR)はコネチカット州に本社を置き、41の州でケーブルテレビや携帯電話のサービスを行う電気通信事業者です。利用者には一般に「Spectrum」のブランド名で認知されているとのこと(ウィキペディアより)。

バフェットさんはこの株を6月末(2Q)の約520万株から今四半期は420万株へと約100万株売却しています。

また、2Qでも減らしていたリバティ・グローバル(LBTYK)の残った株を、3Qで全株売却しました。

リバティグローバルはジョン・マローン氏率いるリバティメディアからスピンオフした欧州のケーブル事業会社です。

バフェット銘柄にはほかにもリバティのつく通信事業会社の銘柄があって、上のCHTRもリバティメディアが大株主です。

正直言ってこのリバティがらみの会社は膨大にあって、資本関係もよくわかりませんが、バフェットさんがポジションを縮小していることはうかがえます。

ちなみにLBTYKは某投資情報会社で次世代通信事業「10G」の有望株として名前を挙げ、「バフェットさんも買ってます!」と推奨していましたが、バフェットさんが手放してしまって大丈夫なんでしょうか。

通信事業に関しては、2020年の4QでVZ(ベライゾン・コミュニケーションズ)を大量に購入して突如バフェット銘柄ベスト10入りさせてますから、もしかしたらこちらの通信事業の方がより将来性があると考えて集中投資しているのかもしれません。

VZは高配当株としても有名な一方、株価はだだ下がりなので、割安になっています(下は日足1年チャート)。

石油株買い増しで短期的には大儲け

あと注目は2Qの18位から今回13位に急浮上した石油事業大手のシェブロン(CVX)です。

3Q期間中は株価は下落傾向でしたが、保有数を2,300万株から2,800万株に500万株も増やし、さらに10月以降に原油価格高騰で株価が急騰したことで、現時点で評価額が上昇しています。

配当利回りは高騰した11月現在でも年4.6%と高く、これもバフェットさん好み。こちらはいい時期に株数を増やしたなあと感じます。

バークシャーハサウェイは本業として傘下にエネルギーや鉄道、トラック停車場などの事業会社を持っており、原油価格にはとても敏感なはず。

景気回復で人々の活動が活発化するにつれて原油が不足し、価格が高騰することをいち早く読んでいたのかもしれません。

まあ本業のコスト高要因にもなるので、手放しに喜んでもいられないんでしょうけど、その分のヘッジとしてCVXを買った可能性もありますね。

バークシャーハサウェイの投資以外の本業については以下の記事をお読みください。

ヘルスケア株を大量売却

3Qで売却が目立つのがヘルスケア銘柄の売却です。

まずはメルク(MRK)。

2020年3Qで初めて購入してバフェット銘柄の仲間入りを果たしましたが、今回すべてのポジションを売却解消しました。

保有数の推移を四半期ごとに示すと、

(MRK)2,240万株(新規)→2,870万株→1,788万株→915万株→0

という感じ。2020年4Qでいったん増やすも、2021年に入って徐々に減らしていき、ついにすべてのポジションを解消しました。

続いてオルガノン(OGN)。

メルク(MRK)からスピンオフする形で2021年に上場。出産・避妊関連薬や「バイオシミラー(特許切れのバイオ薬の後発品)」に強みがあり、女性の健康向上に資する銘柄として前回の記事(2Q)でくわしく紹介しました。

しかし、こちらもメルク(MRK)ともどもわずか半年足らずで全部売却。

さらにアッヴィ(ABBV)とブリストルマイヤーズ(BMY)。

これらの銘柄もメルク(MRK)と同じ2020年3Qに初お目見えした銘柄ですが、やはり2021年に入って徐々にポジションを落としています。

四半期ごとの保有株数推移は、

(BMY)2,997万株→3,333万株→3,103万株→2,629万株→2,204万株

(ABBV)2,440万株→2,880万株→2,186万株→2,052万株→1,439万株

という感じ。

製薬株は2020年4Qにファイザー(PFE)、2021年2Qにバイオジェン(BIIB)を全株売却していますので、なんとなく迷走している印象を受けます。

長期保有がバフェットさんの信条だと考えると、あまりに短い保有期間なので、これらはもしかしたらバフェットさんの後継者たちが勝手に売買しているのかもしれません。

ここで上に挙げた銘柄の年初来チャートを見てみましょう。

高く上がっているのはコロナワクチンでおなじみのファイザー(黄色)で、年初来50%超上昇。

またバイオジェン(BIIB)は日本のエーザイと共同開発したアルツハイマー治療薬「アデュヘルム(一般名アデュカヌマブ)」が米食品医薬品局(FDA)に承認された6月に6年ぶりの高値を付け、年初来で70%も上昇。

バフェットさんがこのとき売り抜けたのかどうかはわかりませんが、その後副作用などの懸念材料が見つかり、株価は大幅に下げて全戻ししています。

ほかはBMYが若干下落気味のほかは、可もなく不可もなしという感じですね。

代わりにロイヤルティーファーマを新規購入

バフェット銘柄ではここんとこ減らしてばかりのヘルスケアでしたが、3Qでは新たに、2020年上場のロイヤルティーファーマ(RPRX)を購入したことが明らかになりました。

1,300万株、評価額およそ5.5億ドル(約630億円)分のお買い上げです。

RPRXの設立は1996年。研究機関などが取得した医薬品関連の特許を製薬会社に転売することでロイヤルティー収入を得るというビジネスモデルのようです。

年20億ドルの売り上げがあり、上場最初の四半期から配当を出すってことで、「今年最大の目玉IPO」と大変な注目を集めました。

IPO時の解説では「じっちゃま」こと広瀬隆雄氏のZAIの記事が大変参考になります→こちら

下の情報はYahooファイナンスより。設立年とあるのは上場年のことです。画像をクリックすると当該ページに飛びます。

わずか50人ほどの従業員で売り上げが約22億ドル、営業利益15億ドルもあるおそろしい会社ですね(2020年12月期)。

広瀬氏の解説によると、その大半が博士号を持つ専門家で、ウォール街でアナリストとして働いた経験のある人たちだそうです。

「有望な新薬候補を目利きすることは経験を要する極めて高度な仕事であり、誰にでも出来ることではありません。また、製薬業界に広い人脈がないとダメです。その意味で、参入障壁は極めて高いビジネスだと言えます。」

と広瀬氏。

この深い産業障壁、いわゆる「ワイドモート」の存在がいかにもバフェットさん好みとうい感じがします。

また、自ら創薬するわけではないため、研究開発や臨床試験などに莫大な費用をかけ、しかも失敗するといったこともなく、製薬会社に比べてコストもリスクも小さい事業というのも魅力です。

下の赤い線がRPRXの株価の1年チャート(配当調整済み)です。比較のためS&P500を白線で示しています。

年初からダウントレンドが続いている感じで、バフェットさんが購入した7〜9月も下げが続いていました。

配当利回りは年2%もあり、しかも事業の成長が期待できる銘柄でもあるので、ちょうどIPOの熱狂もさめて価格がお手頃になったということなのかもしれません。

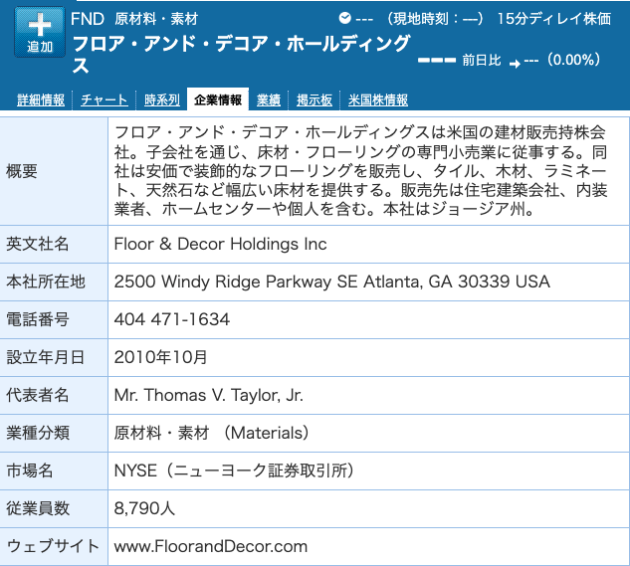

建材会社FNDを新たにホールド

この3Q期間に新たにバフェット銘柄に加わった会社がもうひとつ。

それが建材会社のフロア・アンド・デコア・ホールディングス(FND)です。

81万株お買い上げで、評価額はちょうど1億ドル(114億円)というところ。

下表はYahooファイナンス情報より。画像をクリックすると当該ページに飛びます。

設立は2000年、本社はアトランタ州にあり、2010年に上場を果たしました。

公式ページの説明によれば、「硬質表面フローリングの大手専門小売業者」となっています。

タイル、木材、石、関連ツール、フローリングアクセサリーなど幅広い在庫を低価格で提供しており、急成長している会社とのこと。

日本で言えばLIXILみたいなイメージでしょうか。

2020年12月期の業績は、売上高24億ドル、営業利益2億ドル。

こちらは従業員が9000人近くいる企業なので、まあそれほど驚くにはあたらないですが、オールドエコノミーの産業にしては利益率は2桁近くとけっこう高いです。

この分野もイノベーションが進み、小売の業態も変化しているんでしょう。

ビザ・マスターカード、保険のMMCを大量売却

このほか3Qで目立つのは、クレジットカード世界大手のビザ(V)とマスターカード(MA)の売却です。

- ビザ 998万株(2Q)→956万株(3Q)▲4.3%

- マスター456万株(2Q)→428万株(3Q)▲6.6%

と5%前後の株を売却しています。

コロナ感染拡大でカード決済の消費が落ち込むと考えたのか、もっと長期的に見て、決済のあり方が変わると見たのか。

仮想通貨での支払いや、「バイナウ、ペイレイター(いわゆるNBPL)」のサービスなど、既存のクレジットカードを通さない決済サービスが増え、フィンテックはまさに群雄割拠の様相を呈しています。

世界大手のこの2大クレジットカード会社もその渦に巻き込まれる可能性大出、シェアにあぐらをかいているとその地位から引きずり下ろされるかもしれません。

とはいえバフェット銘柄としておなじみのアメリカン・エキスプレス(AXP)は磐石のガチホなので、単に「こっちがあるからほかの2つはいいや」ってことなのかもしれません。

3社の株価騰落率の1年チャートを比べておきましょう。

青がAXP、緑がV、オレンジがMAで、白はS&P500の値動きを示しています。

一番右側は2021年11月のコロナ変異株「オミクロン」の出現により株式市場が下落した影響ですが、VとMAはその前の夏頃から下降トレンドに入っています。

それに比べるとAXPはずっと高い上昇トレンドにありました。

ビザ・マスターに比べると世界シェアは劣りますが、アメックスカードには持ち主のステータスが感じられ、サービスの質の高さも含め総合的なブランド力があります。

その点では新興フィンテックとまともに競合するビザ・マスターより影響の度合いは小さいのかもしれません。

また、2020年4Qに426万株を新規購入した保険関連会社マーシュ・アンド・マクレナン(MMC)も前四半期に続いてけっこう大量に売却しています。

2020年4Qから四半期ごとの保有株数推移は、

- 274万株→528万株→429万株→274万株

です。

2021年1Qで大幅に増やしたものの、最終的に購入したときの数字に戻したわけですね。

保険関連だと2021年1QにAON(エーオン)を新規購入しており、2Qにも増やしていたので、こちらをメインにそえているということなのかもしれません。

年初来のチャートを見るとどちらの銘柄も株価の騰落は互角という感じですね。オレンジがMMC、緑がAON、白はS&P500です。

今年もS&P500にアンダーパフォームか!

バフェット銘柄の評価額は3ヶ月余りで100億ドル超増えました。1Qで約300億ドル増、2Qで150億ドル増でしたから、増加幅は徐々に鈍化しています。

とはいえ、3四半期終えて550億ドル増、日本円換算で6兆2,700億円増ですから、すさまじいです。

そんなバフェット銘柄も、S&P500指数には2018年から2020年まで3年連続、伸び率で敗北を喫しています。今年はどうなるでしょう。

最後にバークシャー(BRK、赤)とS&P500(SPX、白)の騰落率を比較した年初来チャートを載せておきます。

- 評価額は4ヶ月で100億ドル増

- 通信サービスが減少、一般消費財が増加

- 米中2つの自動車メーカーがランクアップ

- 米欧ケーブル事業会社の株を売却

- CVX買い増しが原油高で吉

- ヘルスケア株大量売却

- 話題の薬品特許事業会社と建材会社を新たにホールド

- ビザ・マスター、保険のMMCを大量売却

- S&P500にわずかにリードを許す!

2020年1Q以降のバフェット銘柄一覧の記事一覧はこちら↓↓↓

投資の達人になる投資講座

投資の達人になる投資講座 「お金の教養講座 plus」

「お金の教養講座 plus」 候補さがし中

候補さがし中