追記:

「バフェット銘柄一覧」は2021年6月末(2Q)の記事があります。より新しい一覧を確認したい方はこちらをどうぞ↓↓↓

2021年2月にバフェットさん率いるバークシャーハサウェイが大量保有報告を公表、2020年10-12月期(4Q)の保有株一覧が明らかになりました。

3Qにあまり大きな変化はなかったものの、2020期末に入って大きなニュースが。

なんと、バフェット銘柄のトップ15に新たな銘柄がいきなり登場!!

ほかにも話題になったあの銘柄を全部売却したり、金融株もかなり手放したりしています。

何をどれくらい売買したか、「2020年まとめ」もあわせて本章でご確認ください。

また、米国株以外の動向も最新版の「バフェットからの手紙」で明らかになりました。速報として最後に掲載しています。

目次

これが2020年12月末のバフェット銘柄一覧だ!

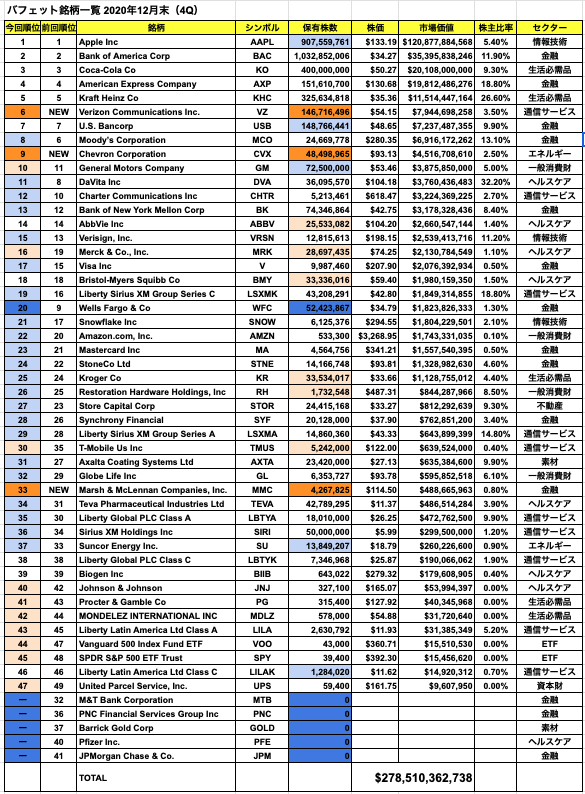

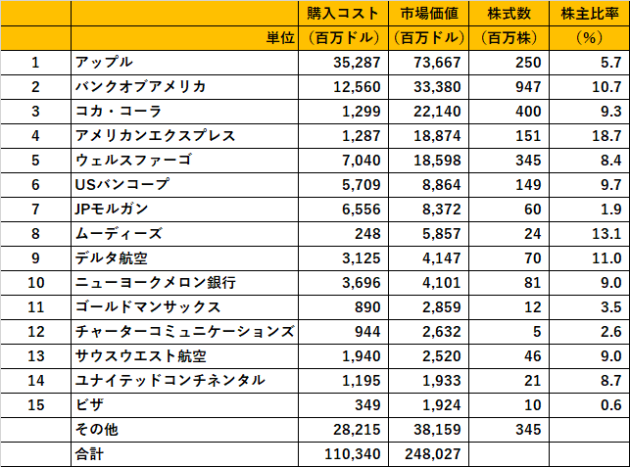

いつもの通り、最新2021年2月15日公表のバフェット銘柄一覧(2020年12月末現在)をご覧ください。米国株のみの一覧です。社名が英語表記のまんまですいません。

★CNBCのBERKSHIRE HATHAWAY PORTFOLIO TRACKERを元に評価額の大きい順に集計しています。

(注意*CNBCページにいっても一覧表データがすぐに出てこない場合がありますので、当該ページを開いたら表題「BUFFETT WATCH」のすぐ下の「BERKSHIRE HATHAWAY PORTFOLIO TRACKER」の部分をクリックしてみてください)

★報告は2020年2月15日、保有状況は2020年12月末、株価と市場価値は2021年2月18日現在の価格となっています。

★濃いオレンジが新規購入、濃い青が大量売却(または全株売却)。薄いオレンジは追加購入、薄い青は一部売却です。

保有株式の資産額は約2785億ドル、日本円換算で約29兆2425億円(1ドル105円で計算)ほどでした。

2019年12月末は2480億ドル(約26兆5300億円)という評価額でしたから、1年で300億ドルほど増えた計算ですね。

この間、航空株全売却でキャッシュ保有率を高めたり、金融株がずっと低迷したままだったりもして、単純には計算できませんが、米国市場がコロナショック前を上回り市場最高値を更新していったことからも、バークシャーの株式資産が増加したことは間違いありません。

全評価額の半分近くを占めるアップル(AAPL)1つとっても2020年に80%も株価が上昇していますしね。

新規大量購入の2銘柄がいきなりトップ10入り

今回の報告で最も注目を集めたのが、新たに大量購入が確認された2つの銘柄です。

- ベライゾンコミュニケーションズ(VZ)1億4670万株(評価額79億ドル)

- シェブロン(CVX)4800万株(評価額45億ドル)

前者は通信サービス大手、後者は世界的石油メジャーですね。いずれもダウ平均30種の構成銘柄です。

そして、この2銘柄がなんとバフェット銘柄評価額の6位と9位にいきなりランクインしました。

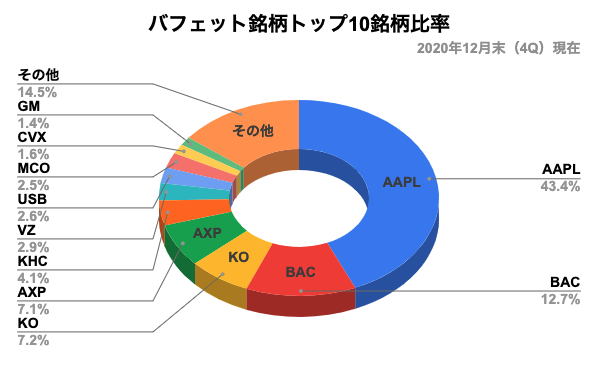

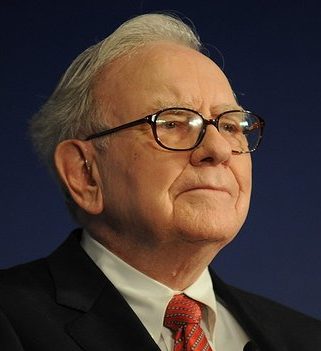

トップ10銘柄の構成比率は以下のグラフの通りです。

グラフのVZがベライゾン、CVXがシェブロンです(その他のティッカーは一覧表をごらんください)。

バフェットさんと言えば、分散より集中を好む投資スタイルで知られており、この集中購入はバフェット銘柄にとってはかなりインパクトのあるニュースでした。

保険ブローカー株を新規で購入

今四半期に新たに投資を始めた銘柄がもう1つ。

マーシュ・アンド・マクレナン(MMC)という大手保険ブローカーです。

マーシュ・アンド・マクレナンは米国の保険関連を扱う持株会社。事業は130カ国以上でリスク・保険サービスとコンサルティングを提供。コンサルティング、リスク移転、管理、損害防止・軽減などリスク管理サービスのほか、損害保険と再保険の仲介を手掛ける。企業や政府・団体機関に人材関連コンサルティング、資産運用管理などのサービスを提供。( Yahoo!ファイナンスより)

英文社名 Marsh & McLennan Companies Inc.

本社所在地 1166 Avenue of the Americas New York, NY 10036-2774 USA

設立年月日 1871年

代表者名 Mr. Daniel S. (Dan) Glaser

業種分類 金融 (Financials)

市場名 NYSE(ニューヨーク証券取引所)

従業員数 76,000人

ウェブサイト www.mmc.com

なんと前身であるダン・H・ボマー・カンパニーが今年で創立150年となる歴史ある会社のようです。

この株を427万株、発表時で約4億8600万ドル(約510億円)ほど購入しています。

バークシャーハサウェイも、中核事業は保険関連なので、MMCはいわば競合企業になるように思うんだけど、どうなんでしょう。

MMCの過去10年のパフォーマンスはこんな感じです(月足)。オレンジ線はバークシャー(BRK・B)。

コロナショックから回復後は株価が横ばい傾向ですが、バークシャーとはだいたい同じような成長度合いという感じです。

まあ同業他社の事業内容については精通しているはずなので、バフェット銘柄に加えたということは、その業績をだれよりも認めているってことになりますね。

もしかしたら大型提携とかバークシャーの保険業務の一部売却なんかも視野に入れているのかもしれません。

製薬大手3社は追加、でもワクチン銘柄は全部売却!

前期で新規購入した製薬大手は、4銘柄のうち3銘柄は

- アッヴィ(ABBV)2160万株 → 2550万株

- ブリストルマイヤーズ(BMY)2997万株 → 3330万株

- メルク(MRK)2240万株 → 2870万株

と買い増ししています。

ところが、ファイザーのみ

- ファイザー(PFE)371万株 → 全部売却

と全部手放してしまったことがわかりました。

世界各国で真っ先に承認され、2021年から本格的に接種が始まったコロナワクチンを製造したのがほかならぬファイザーです。

これから全世界に何億本ものワクチンを供給していくわけだし、もしかしたら毎年冬になるたびにインフルエンザワクチンのように接種が必要になるかもしれません。

つまり、これからドル箱事業にならないとも限らないということです。

バフェットさんが売却した後の話ですが、ファイザー製ワクチンは2本接種が望ましいところ1本だけでも十分効果があり、また英国発の新型コロナにも対応することがわかっています。

後続のワクチンもどんどん開発が進んでいますから、超冷温保存・輸送しなくてはならないファイザー製は今後普及しにくいと判断したのかもしれません。

でも、もしわずか3ヶ月で新たに買って全部売ったとしたら、かなり短兵急な判断のような気がしますね。

金融セクターはさらに売却が加速

セクターで言えば、新規購入下MMCは「金融」ということになりますが、本来の銀行を中心とする金融株は相変わらず保有株の売却が目立ちます。

ウェルスファーゴ(WFC)は、前々回2.46億株、前回1.27億株から今四半期はついに5200万株にまで売却(▲51%)。半年で5分の1近くに減りました。

この調子だと、2021年早々に残りも売っちゃうかもしれません。

そして、前四半期に大量に売却していたJPモルガン(JPM)、PNCファイナンシャルサービス(PNC)、M&Tバンク(MTB)の3銘柄は、ついに残り全株を売却し、保有0となりました。

前回記事で「JPモルガンは今頃(執筆時)全部なくなっているかもしれませんね」と予言しましたが、それどころじゃなかったですね。

まさかここまで金融株を減らしていたとは、、、。

でも手放した金融株はいずれも11月くらいから上がり始めているんですよね。ワクチン普及によるコロナ感染縮小=景気回復期待に乗って(白線は金融ETFのXLF)。

バフェットさんほどこのセクターを愛した投資家はいないでしょうし、きっと売却には深謀遠慮があるものと思いますけど、バリュー的にはこれからがおいしいセクターって感じがしないでもないんですけどね。

「金」は結局全部手放した

バフェットさんは第2四半期にバリックゴールド(GOLD)というカナダの金鉱会社の株式を購入して注目を集めました。

バフェットさんはかねて、

と、その資産価値に懐疑的でしたから、金鉱株を購入したときバフェットファンやウオッチャーは大騒ぎしたわけです。

しかし、購入したGOLD2090万株は、半分近い890万株を前四半期に売り、結局、本四半期に残り1200万株も全部売却していたことが判明しました。

やはり金は投資先として不向きだと思い返したんでしょうか。

もっとも、2020年後半からのバリックゴールド(GOLD=ローソク足)と金ETF(GLD=黄色線)の値動きはこんな感じですから、やっぱりいやになったのかもしれません。

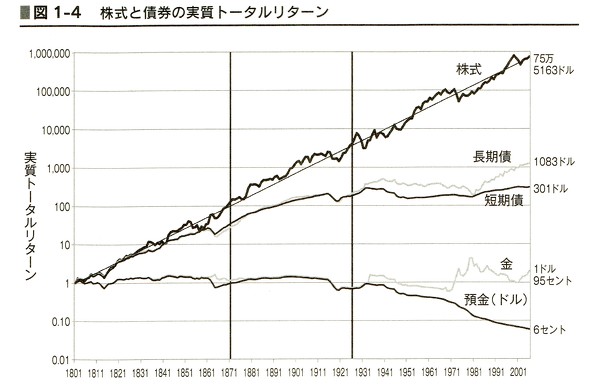

ジェレミー・シーゲル教授が名著『株式投資』で示した通り、金の実質リターン(インフレによって目減りした価値を差し引いた資産価値の伸び率)は100年で2倍にも満たないことがわかっています(株式は75万倍)。

株式のように「紙くず」にはならないけれど、資産を大きく増やしてくれるものでもないんですよね。この先、希少生が高まると急騰する未来があるのかもしれませんけど。

トップのアップル株は2期続けて一部売却

前回第3四半期で10億株から9億6000万株に減らしたと報告したアップル(AAPL)も本第4四半期にさらに売却を進めていました。

今回は約5200万株超売っているので、現在の持株数は約9億700万株です。

バークシャーのアップル株保有数推移は、

2016年3月末 アップル株初購入。981万株保有(1株約27ドル)

2017年〜 買い増しを続ける。

2020年3月末 2億5000万株保有

2020年6月末 10億株保有(8月末の1対4の株式分割後の株式数)

2020年9月末 9億6000万株保有

2020年12月末 9億700万株保有(1株132.7ドル)

となっております。

株式分割した2020年8月末ころがいったん株価のピークとなり、僕もそのころにアップル株は全部売ってしまったので、なんとなく売却して利益を確定したかった気持ちはわかります。

もっとも、長期投資を是とするバフェットさんがそんな短期的な株価の上げ下げで売るわけはありません。

アップルがさほど評価もされず、これから価値は下がると疑問視された時期にも買い増しを続けてきただけに、この時期に少しでも手放してしまった本当の理由はなんなのか、気になりますね。

バフェット銘柄の中でアップル1社が異様にふくらんでしまったこともあるのかもしれません。

まあ結局、分割時のピークより株価はさらに上回っているので、構成比は43%とまだまだ抜けて大きいですけどね。

トップ10銘柄を再掲しておきます。

2020年トップ銘柄はこれだけ動いた

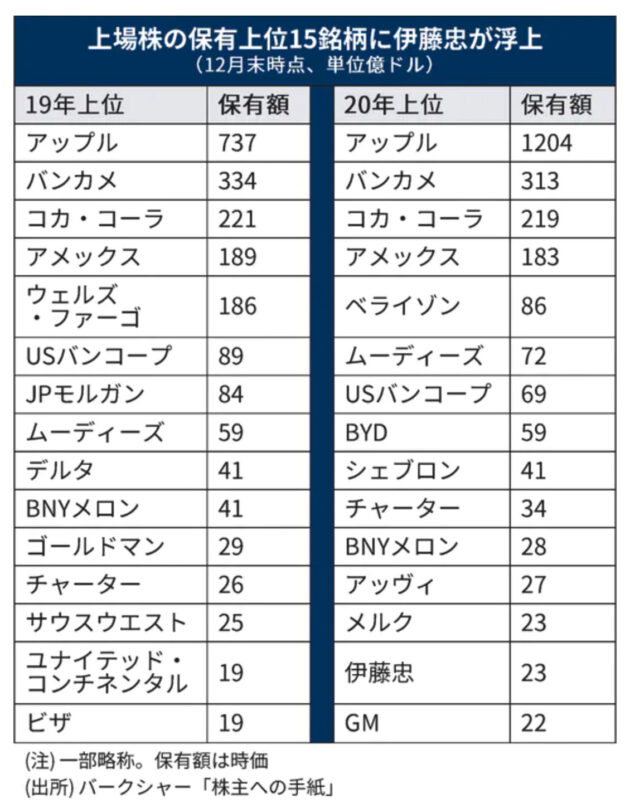

2020年末のトップ銘柄を2019年末と比較してみましょう。

以下は「バフェットの手紙」に記載のあった2019年末の保有株上位15銘柄を表にまとめたものです(購入価格や評価額は当時の数字です)。

AAPL、BAC、KO、AXPの4位までは本四半期と変わりませんが、5位以下がけっこう入れ替わっていますね。

航空会社は全部売られ、金融株もかなり減らされたり全部売却されたりしてトップ圏外に落ちた銘柄が多数。

1年前と比較すると、バークシャー=バフェットさんの投資の方向性はめまぐるしく変化してかなりせわしなくなっているように見えます。

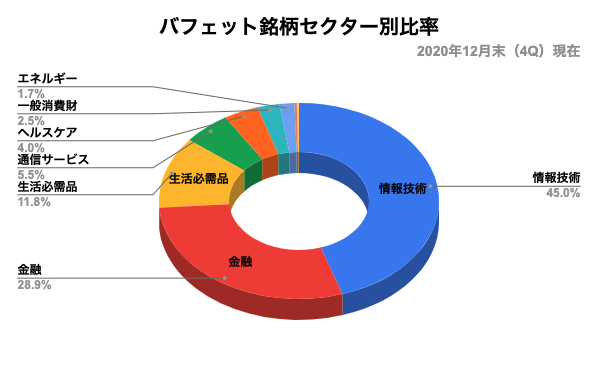

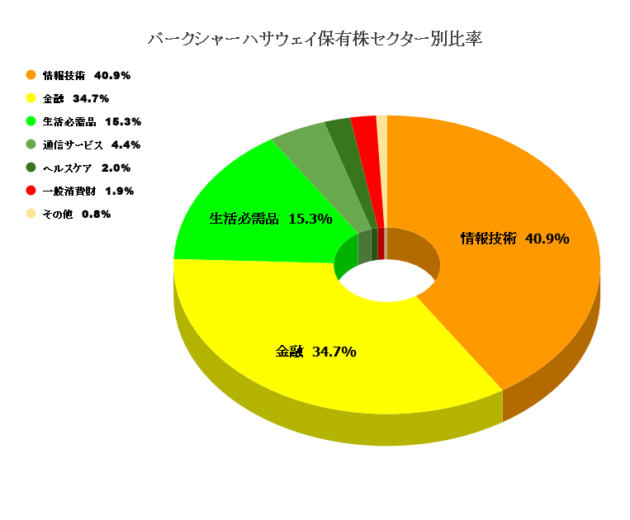

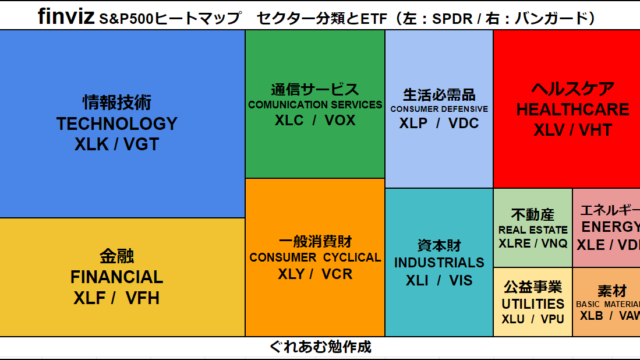

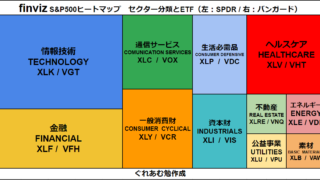

バフェット銘柄2020のセクター比率

バフェット銘柄のセクター比率が2020年の1年間でどれほど動いたのか、グラフで確認してみましょう。

本第4四半期(2020年12月末)はこのようになりました。

そして、第1四半期(2020年3月末)はどうだったかというと、、、

情報技術は一時50%近くまで比率を高めたものの、アップルを段階的に売ることで45%に落ち着きました。それでも年初より5ポイント高めです。

一方、2019年末に比率40%で1位だった金融セクターは、2020年第1四半期より徐々に売却が進み、情報技術(全部アップル)に追い抜かれた後、さらに29%にまで低下が進みました。

代わりに製薬大手買い付けでヘルスケアの比率が2%から4%に倍増しています。

地味に通信サービスも増やしていますね。

2020年に買った株・売った株総まとめ

さて、そろそろまとめということで、改めて2020年に新規購入した株、全部売った株を列挙しておきましょう。

新しく買ったけど年内にすぐに売った株は「全部売却した株一覧」に入れています。

バークシャーが2020年に新規購入した銘柄一覧

【日本株(総合商社)】

- 伊藤忠

- 三菱商事

- 三井物産

- 住友商事

- 丸紅

【ヘルスケア(製薬大手)】

- アッヴィ(ABBV)

- ブリストルマイヤーズ(BMY)

- メルク(MRK)

【通信サービス】

- ベライゾンコミュニケーションズ(VZ)

- TモバイルUS(TMUS)

【情報技術】

- スノーフレーク(SNOW)

【エネルギー】

- シェブロン(CVX)

【金融(保険)】

- マーシュ・アンド・マクレナン(MMC)

日本の商社株については次の章で続報を。

続いて全部売却した株です。2020年に新たに購入して年内すぐ売った株には★をつけておきました。

バークシャーが2020年に全株売却した銘柄一覧

【エネルギー】

- オキシデンタル・ペトロリアム(OXY)

- フィリップス66(PSX)

【航空】

- アメリカン航空グループ(AAL)

- サウスウエスト航空(LUV)

- デルタ航空(DAL)

- ユナイテッド航空(UAL)

【外食・量販店】

- レストラン・ブランズ・インターナショナル(QSR)

- コストコ・ホールセール(COST)

【金融・保険】

- ゴールドマン・サックス(GS)

- トラベラーズ(TRV)

- M&Tバンク(MTB)

- PNCファイナンシャル・サービシズ・グループ(PNC)

- JPモルガン(JPM)

【素材】

- バリックゴールド(GOLD)★

【ヘルスケア】

- ファイザー(PFE)★

航空株と金融株だけで15銘柄中9銘柄もありましたね。

僕は2021年に入って、米国の航空株と金融株を新たに買いましたが(ツイッターで毎日保有銘柄の動向を報告しています)、正直いうとバフェットさんに逆らうようでちょっと怖いです。

伊藤忠15位圏内に浮上!中国EVメーカーも

2021年2月28日にバークシャーハサウェイから恒例の株主への報告書、通称「バフェットからの手紙」が出ました。レター全文のPDFはこちら(英文です)。

日経新聞の概要記事はこちら→バフェット氏手紙、保有上位に伊藤忠

これによると、14位にいきなり伊藤忠が入っていますね。トップ15入りです。

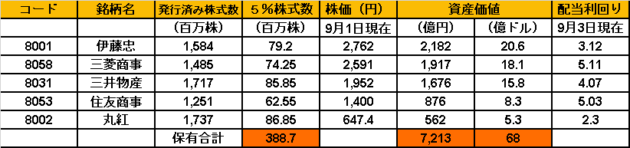

日本の商社株は第2四半期にあわせて7200億円ほど購入して話題を集めました。そのとき5社合計の全体に占める保有率はこんな感じでした。

-1-630x403.png)

そして各銘柄の購入株数と当時の資産額は以下↓↓↓ 記事はこちら。

記事を掲載した2020年9月の伊藤忠の株価は2,762円。

そしてこの記事を書いている2021年2月末現在の株価は3168円。

ちょうど半年で14.7%上昇した計算です。購入した15.8億株だとちょうど手紙で報告されている23億ドルになります。

株式数を増やしたのかどうかずっと気になっていましたが、特に買い増しはしていなかったようですね。

アップルなんかに比べるとたいした上昇ではないですが、それでも伊藤忠だけで3億ドル(315億円)の含み益ですから、やはり桁が違いです。

このほか中国EV(電気自動車)メーカーのBYD(比亜迪股份有限公司)の比率も8位になりトップ10入り。

ちょうど今回トップ10入りしたCVX(シェブロン)よりも資産額が大きくなっています。

米国株の報告しか見てきませんでしたが、こう並べると、バフェットさんは米国株以外の比率を少しずつ高めているのがわかります。

まとめのまとめバフェットさんの頭の中を2021年ものぞいていきたい

新たな試みとして、2020年の第1四半期からバフェット銘柄の動向を追いかけてきました。

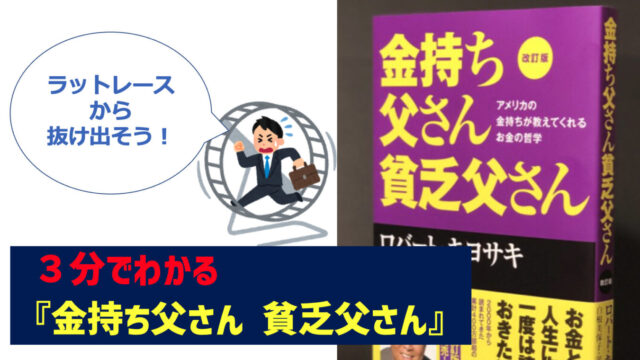

もともとは僕が勉強している投資スクールで「バフェットの手紙」(毎年バークシャーハサウェイの株主に送付されるレター)最新版の日本語訳を全員にプレゼントされたことがきっかけでした。↓↓↓

この世界一の投資家が何をどう考えて動いているのか、その頭の中をのぞいてみたくなったのです。

で、バフェット銘柄一覧を調べようと思ったらそのような日本語サイトが見当たらない。だったら自分で作ってしまえ、って感じで最初の記事を書きました。

そうしたら思った以上にたくさんの方が訪問してきてくれるようになったのです。でも、報告は四半期ごとにされるから、どんどん記事が古くなってしまいます。

そうなると、元記者の職業病なのか、「いつまでも古い記事を読ませておくわけにはいかん」みたいな気持ちになり、勢いで四半期ごとに新しい記事を書くことになってしまった感じです。

表やグラフ作りはけっこうしんどいんですが、おおむね作業は楽しかったですね。新たな銘柄を知るきっかけにもなりましたし。

これまでの「手紙」をまとめた「バフェットからの手紙」の最新版(第5版)も出版されましたね。

2021年版の「手紙」共々、これから時間をかけて読み込んで、なんとかこのバフェット銘柄一覧の記事は2021年も続けていこうと思います。

- シェブロンとベライゾン大量購入トップ10入り

- あの金鉱株と旬のワクチン株、そっこー売りました

- ライバルの保険会社を買った?

- 金融株売却すすむ。JPモルガンなど3銘柄が保有ゼロに

- トップ銘柄のアップルも少し売却

- 13銘柄新規で買って、15銘柄を全売却した2020年

- 伊藤忠15位、中国EVが8位に登場

2020年1Q以降のバフェット銘柄一覧の記事一覧はこちら↓↓↓

2021年版「バフェットからの手紙」の全文翻訳と解説はこちら↓↓↓

おすすめ投資本を知りたい方はこちら↓↓↓

投資の達人になる投資講座

投資の達人になる投資講座 「お金の教養講座 plus」

「お金の教養講座 plus」 候補さがし中

候補さがし中