追記:

「バフェット銘柄一覧」の2021年6月末(2Q)の記事があります。最新の銘柄一覧を知りたい方はこちらをどうぞ。

https://toushiman.com/buffett-portfolio20212q/

バークシャー・ハサウェイ(BRK)会長にして世界一の投資家、ウォーレン・バフェット氏がいろいろ話題をさらっていますね。

今年の1~3月期、保有する全航空株や大好きな金融株の売却を明らかにしたときには、世界の投資家や関係者を驚かせました(以下の記事参照)。

その後、これまで嫌っていた「金」がらみの投資、エネルギー関連事業の買収と話題が続き、8月末にはとうとう日本の商社株を買ったというニュースが世界をかけめぐりました。

そこで今回、バークシャーハサウェイの持株はどうなったのか、この春と比べてどう変化したのかを一覧にして分析し、バフェット氏の狙いは何かを考えてみました。

バフェット氏の投資戦略を読むことは、世界のお金の流れを読む上でも大変重要ですので、じっくり分析して考えてみたいと思います。

目次

2020年第2四半期のバフェット銘柄一覧はこれだ!

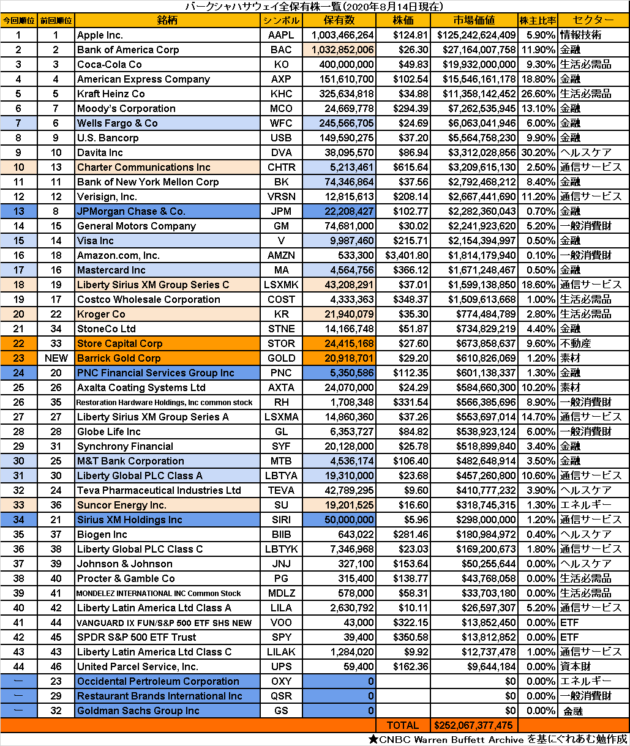

では2020年6月末現在のバフェット銘柄一覧表をご覧いただきましょう。

バークシャーハサウェイの2020年8月14日報告の全保有株一覧です(資産価値順、株価・市場価値は8月末現在。米国株のみ。日本株を入れて銘柄名を日本語に直した一覧表はこちら)。

前回同様、CNBC Warren Buffett Archive 「BERKSHIRE HATHAWAY PORTFOLIO TRACKER」のデータを基に、市場価値の大きい順に並べ替えるなどして独自に作成したものです。最新の株価・バリューは元ページを見てご確認ください。

(注意*CNBCページにいっても一覧表データがすぐに出てこない場合がありますので、当該ページを開いたら表題「BUFFETT WATCH」のすぐ下の「BERKSHIRE HATHAWAY PORTFOLIO TRACKER」をクリックしてみてください)

今回は3か月前に公表された前回の一覧表と比較して、順位や保有数の変動もわかるようにしてみました。基本的に順位を上げるか保有数を増やした銘柄はオレンジ、その逆はブルー、大きく変わったものは濃いオレンジ、ブルーに塗りつぶしています。

ただし、順位に異動はあったものの、保有数に変化がないものは色をつけていません。

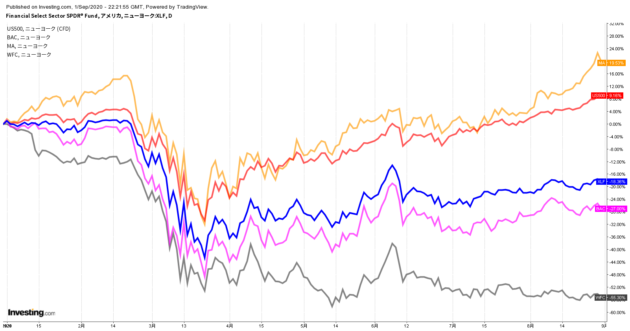

参考までに、前回5月15日公表の一覧表を下記に掲載(保有数のみ3月末の数字)。

保有株の資産合計は9月1日現在だともう少し増えていて、2,596億ドル(約27兆4500億円)で、前の期に比べて約37.5%増加しています。

金融株の売却がある一方で、大きなウェイトを占めるApple株(AAPL)の超絶値上がりが効いています。

バフェット氏が嫌いな金を買った?

さて、一覧表でまず目につくのは、やはりバリックゴールド(GOLD)の新規購入です。

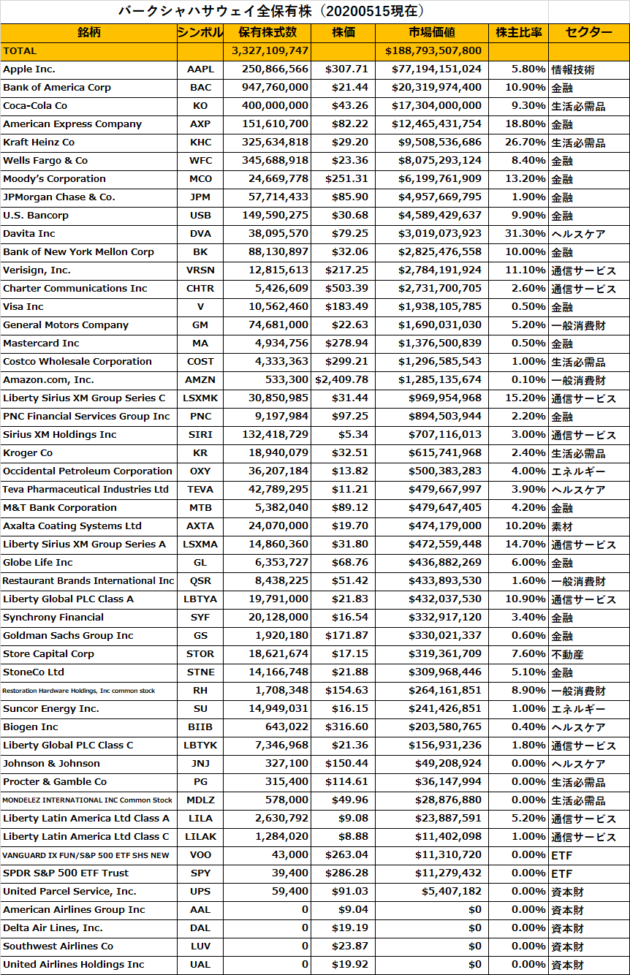

バリックは本社をトロントに置くカナダの金採掘会社です。年初来のパフォーマンス(増減率)はこんな感じ。

オレンジの線がバリックゴールド。比較のために金のETFであるGLD(SPDR ゴールド シェア、黄色)、米国大型株S&P500指数(赤)を並べてみました。

有事の金と言われる通り、金ETFはコロナショックでも下げが小さかったわけですが、金採掘会社の方は関係なく暴落していました。

でもその後の回復は金の価格上昇以上に力強いです。これは、金価格が上昇することによって、採掘会社の利益が伸びるからなんですね。人件費や採掘にかかる費用が同じなら、採掘した金価格は上がれば上がるほど会社は儲かる道理です。

バフェット氏は常々、

と公言して、金を投資対象にすることがなかったため、今回の金鉱株の購入は相当に衝撃的な出来事として市場に受け止められました。

4~6月期に金先物価格は1トロイオンス1600ドル台から1800ドル台まで上がり、まもなく2000ドル突破という高値をつけるまで相場は盛り上がっていました。バフェット氏はおそらくその高値の時期に買い向かったのですから、余計に驚きます。

コロナ感染拡大への経済対策として、米国はじめ各国政府と中央銀行は財政支援や金融緩和で市中に何兆ドルものお金をジャブジャブばらまいています。これはドルの価値が相対的に低下することを意味するため、バフェット氏もこの期に及んで「金投資やむなし」という考えに方針転換したのか、と思いますよね。

真相はよくわかりません(笑)。でも、バークシャーハサウェイの巨大な資産の中では、バリックゴールドはわずか0.2%ほどの微々たる比率に過ぎず、長期で米国の成長に賭けるという投資戦略が崩れたわけでもありません。

投資金額から見て、バフェット氏の後継者と目されるトッド・コームズ、テッド・ウェスラー両副会長が自身の運用資金の範囲内で買ったという意見もあります。

とはいえ、航空株を全株売り、大好きな金融株も手放してためこんでいたお金の使い道が注目されていただけに、やはりこの金鉱株投資は気になるところ。金の価格同様、行方に注目していきたいところです。

REITも買い増していた!

次に注目は、600万株近く買い増ししたストアキャピタル(STOR)。米国のREIT(不動産投資信託)ですね。あんまり話題になってませんでしたが、、、。

年初来のパフォーマンスはこんな感じです。ピンクがストアキャピタル、比較としてブラックロックの不動産セクターETFのIYR(青)、そしてS&P500(赤)を並べました。

ストアキャピタルは米国46州にある850物件の不動産に投資。レストラン、ヘルスクラブ、幼児教育センター、映画館などのサービス・小売り産業の店舗がメインのようです。

これらの業態はコロナでの落ち込みがまだまだ気になるところですが、割安な出遅れ株(ETF)と判断しての購入かもしれません。実際、年初来チャートを見ると米国不動産全体のETFよりもさらに割安です。

長期での回復を見込むと考えれば、バフェット氏は底値のいい時期に買っているようにも思えます。この投資に関してはこれまで通りのバフェット流という感じがあります。

金融株の売却続くが、、、

続いて金融株について。

バフェット氏は前期もゴールドマンサックス(GS)を売却していましたが、今期は残りすべてを売り払いました。この銘柄に投資した経緯については前回の記事に書きましたが、要するにリーマンショック時に(かなり高い金利を約束させて)救済した企業だったので、そろそろ利食いしちゃおうと思ったんでしょうね。

ほかにJPモルガン(JPM)、金融持株会社のPNCファイナンシャル(PNC)、ウェルスファーゴ(WFC)、さらにVISA(V)、マスター(MA)などのクレジット会社も売り、金融株全体の比率を引き続き下げています。

その一方で、順位こそ2位で変わりませんが、集中投資先の1つであるバンカメ(バンクオブアメリカ、BAC)を8500万株も買い増していました。

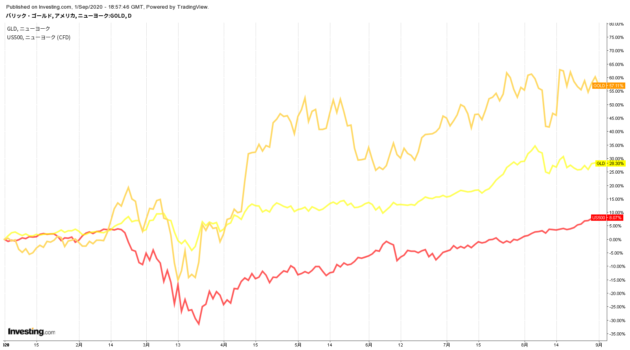

金融関係の年初来のパフォーマンス(増減率)は以下の通り。

ピンクがバンカメ、オレンジがマスターカード、灰色がウェルスファーゴ。比較として金融セクターETFのXLF(青)、S&P500(赤)も並べてみました。

ビザもほぼマスターと同じで、この2つはS&P500をオーバーパフォームしています。

逆にウェルスファーゴは株価が低迷し続けています。全米3位の金融機関ですが、行員による不祥事が発覚し、近年は業績も低迷。FRBの指示により連続増配もストップし、ここにきて「バフェット銘柄」の称号にも黄信号が灯ったのですから、人気がガタ落ちするわけです。これ以上バフェットさんが売り込むとちょっとやばそうですね。

一方、買い増したバンカメは金融の平均(XLF)より少しだけ回復が遅れていますが、経営は安定しているので、いずれコロナ収束とともに戻りが期待できると見ているのでしょう。少なくともウェルスファーゴより回復は早そうです。

不思議なのは、全売りしたゴールドマンサックスや、JPモルガン、PNCはバンカメとほぼ同じ値動きだったこと。売買の匙加減がどんな理由によるものかはわかりませんが、一番好きな金融株により集中させたいということかもしれません。

バフェット氏は5月の総会のとき、

と先行き懸念を示していました。僕はおそらく世界恐慌時の銀行連鎖倒産を指しているのでないかと想像しましたが、バンカメを買い増しているところを見ると、金融株すべてを見限っているわけではないんですね。

バフェット氏の年次総会がらみでは、僕ぐれあむも勉強しているオンライン投資スクールの校長先生の分析記事がとても秀逸でしたので、おひまのある方は読んでみてください。バフェット氏の隠れたメッセージが見えてきます。

市川雄一郎(GFS校長)「バフェット氏は今なぜ株を買わないのか?株主総会で見えた真のメッセージ」(週刊ダイヤモンド)

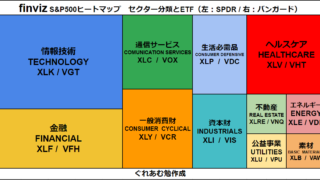

IT(アップル)の構成比率がほぼ半分!

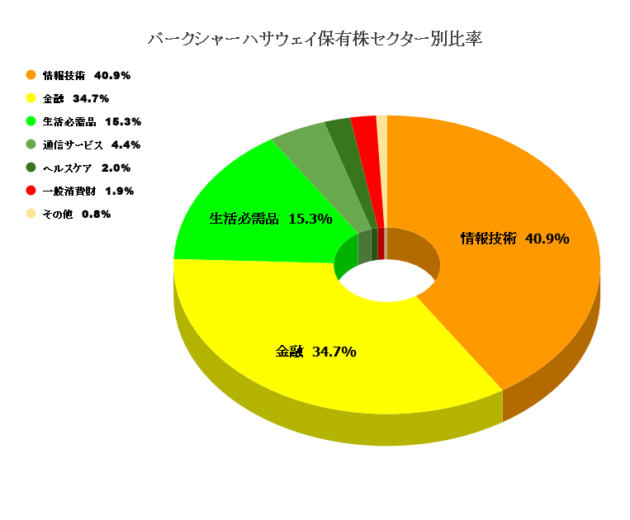

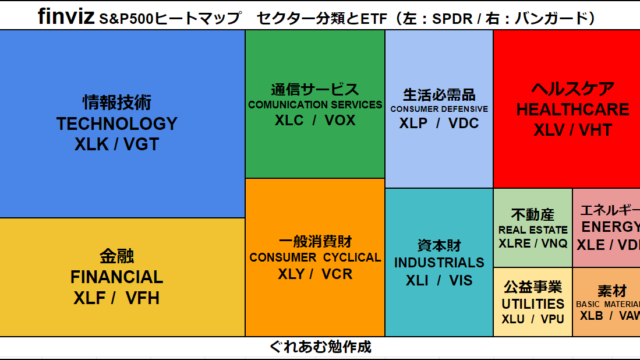

こうした異動の結果、バークシャーハサウェイの保有株式(米国)の構成比率は以下のようになりました。

-630x403.png)

なんと、前期で金融セクターを抜いたばかりの情報技術(IT)セクターが全体のほぼ半数を占めています!一時50%を超えた日もあったようです。

IT=Apple株のことです。保有株数は変わっていませんので、株価が大きく値上がりした上に、売却等で金融株が萎んだことで、相対的に比率が大きくなったということです。

そしてバフェット銘柄の代名詞でもあった金融株はとうとう全体の30%以下に。

もうバフェット銘柄の半分はハイテク株ってことですね。まあApple1銘柄だけですが(笑)。

ちなみに前期の比率はこうでした。この40%強ももちろんApple株です。

もちろんバフェット氏が人気のハイテクだから飛びついたわけではありません。そこは今後の成長性+配当をしっかり計算した上で、将来価値に対して割安と判断したということでしょう。実際のその通りの高いパフォーマンスをAppleは達成しています。

今や時価総額2兆ドル超えで世界一の企業となりました。

下はAppleの日足1年間のチャートです。

8月末に株式を4分割していったん高値を更新後、9月2、3日に大きく下げましたが、長期で見るとどうってことない調整です。

まさかとは思うけど、バフェット銘柄の1つ、コカ・コーラみたいに、もうだれが経営者でもやっていける会社になったということでしょうか。

そういえば、AppleはスマホやPCのデバイス産業から、アプリやクラウド事業などにいつの間にかシフトしていましたね。これはデバイスが売れなくても、すでに消費者の手元にあるデバイスで売り上げが見込めるというおそろしく強いビジネスモデルです。

そういう意味では、ワイドモート(広く深い堀=他社が入り込めない高い産業障壁)があり、消費者独占的ということなのでしょう。このあたりは名著『バフェットの銘柄選択術』が参考になります。

とはいえ、あまりに富を独占しすぎているため、Appleはいろんなところからたたかれています。EUやロシア、そして自国の公取委からも独占禁止法違反と認定されたり責められたり。

そして超人気のオンラインゲーム、フォートナイトの運営会社から課金をめぐって提訴され、現在もめています。

まあそれだけ儲けているというわけですが、比率がほぼ5割になってしまった今、Appleの業績と株価はかなりバークシャー=バフェットのポートフォリオに影響を与えることになってしまいましたね。

日本の5大商社を購入、資産価値7,200億円以上!

そして8月末に衝撃的なニュースが飛び込んできました。

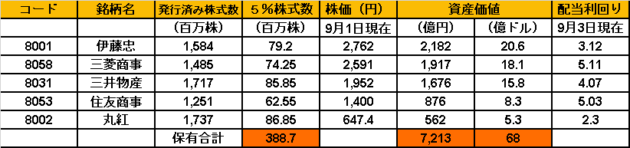

ちょうど90歳の誕生日を迎えたバフェット氏が、日本の5大総合商社の株を買っていると発表したのです。しかもいきなり各5%の大量保有というから驚きでした。

このニュースによって翌日の5銘柄は4~9%上昇しました。きっと全世界の“バフェット信者”が買ったんでしょうね。

各銘柄の保有数の詳細はわかりませんが、ここに総合商社5銘柄の発行済み株式の5%の株式数と株価、その資産価値(株価は9月1日現在、円ベースとドルベース概算値、1ドル106円で計算)を計算して一覧にしてみました。概算値ですのであくまで参考程度にお考え下さい。

計算してみて驚いたんですが、おのおの5%といえども5銘柄合計すると3億8870万株、資産価値で7,213億円(約68億ドル)あります。発表では「およそ62.5億ドル」ということでしたが、その後すさまじく上昇してるんですね。

バフェット氏は今後10%を超えない程度まで増やす可能性があると言っていましたので、単純に倍にすると7.6億株、1.4兆円(136億ドル)ということになります。

-4-630x1293.png)

この総合商社5社の各5%の保有株を計算に入れて、セクター別の銘柄一覧とセクター比率の円グラフを作り直すとこうなります。

-1-630x403.png)

いやあ、いきなり大き意ですよね。セクター別にすると5番目、9社保有する通信サービスセクターの次に大きい比率となります。もし商社株を各10%近くまで買い進めた場合、通信サービスを抜いてセクター別で第4位に躍り出ます。

商社株購入の狙いは何か

バフェット氏が日本の商社を買ったと聞いて僕の頭にまず浮かんだのは、今年7月の買収話でした。

バークシャーはこの7月、米ドミニオン・エナジーから天然ガス輸送の長距離輸送パイプラインと巨大貯蔵事業を買収すると発表しました。総額97億ドル(約1兆380億円)の大型買収です。

内部留保がたまりにたまっていた同社が余ったお金を次に何に投資するのか、とても注目が集まっていました。

そんな中での買収劇。コロナ禍で原油をはじめとするエネルギー資源が需要減から全世界的にだぶつき、エクソン(XOM)など関連株も大きく下げていました。

バークシャーにはバークシャーハザウェイエナジーというエネルギー子会社があり、そことの事業の相乗効果を期待してのドミニオン買収でもあったわけですが、この株価が下落している今がチャンスと見て動いたことは間違いないでしょう。

日本の商社も、同じ流れで投資先として浮上したのではないか。

商社は多種雑多な事業を手掛けていますが、もとは資源のない日本のために海外から資源を買付けてきて、国内企業に販売することで、日本の産業発展に貢献してきた歴史があります。

現在も原油やメタルなどの資源取引は商社にとって主力であり、それゆえに業績低迷から株価は低迷していました。バフェット氏は商社株を1年かけて少しずつ買っていったと言っていますが、おそらくコロナショックと原油ショックのダブルパンチで暴落した後に商社株を買い進めていったはずです。

CNBCの8月30日の記事「Warren Buffett’s Berkshire Hathaway buys stakes in Japan’s five leading trading companies(バフェット氏のバークシャー、日本の5大貿易会社の株に投資)」を読むと、こんなことが書かれています。

まずバフェット氏は、商社への投資の意図を説明するにあたり、コカコーラ、アメリカンエキスプレス、ムーディーズなどの企業を数十年にわたって「受動的に」保有してきた歴史を説明した、と。

これはバフェット氏に「事業に積極的に介入して業務を邪魔する意図はない」ことを示しています。

その上でバフェット氏は、「私は、バークシャー・ハサウェイが日本と5つの企業の未来に参加できることを嬉しく思います」と述べた後、「商社には世界中に多くの合弁事業がある。将来的に相互利益の機会があることを願っています」と付け加えた、とあります。

この最後にちらっと言ったことがバフェット氏の本当の本音ではないでしょうか。買収して拡大した天然ガス事業の販売先、安定的な供給先として、日本をターゲットにしようとしているのではないかと思えます。

7月の買収劇とあわせて考えると、日本の5大商社への投資は、バフェット氏のしたたかな長期戦略の一環のように思えてなりません。

もちろんバリュー投資家として絶好のチャンスに「割安株を仕込んだ」ことは言うまでもありません。上の表にも書きましたが、いずれの商社も配当利回りがけっこう高いです。

金鉱株も含め、すべてはコモディティー(原油やメタル、食品原材料などの商品)が長期的に見て割安な水準にあるとみての投資行動だという推測できますね。

まあ、狙いはさておき、その一挙手一投足が全世界から注目されるバフェット氏が、新たな投資先に日本企業を選んだことは、長年にわたって米国や他の先進国に後塵を拝している日本株式市場にとって福音であることは間違いありません。

これによって、知られざる日本企業の実力が世界に知れわたるといいですね。

さて、最新バフェット銘柄の一覧と分析記事、いかがだったでしょうか。

弱小投資家の僕ではありますが、やはり世界一の投資家の動向は常に気になっています。またバフェット氏がらみの面白いニュースがあれば、積極的に取り上げていきたいと思っております。

- 金融株は引き続き減らして3割以下に

- でもバンカメは増やした

- ITセクター=Apple株が全ポートフォリオの半分に

- REITをしれっと買い増した

- 日本の5大商社投資を電撃発表

- 日本投資はバリュー+エネルギー事業の相乗効果狙い

2020年1Q以降のバフェット銘柄一覧の記事一覧はこちら↓↓↓

2021年版「バフェットからの手紙」の全文翻訳と解説はこちら↓↓↓

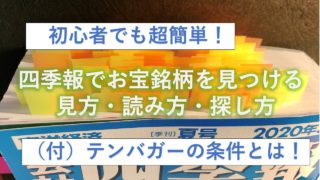

おすすめ投資本を知りたい方はこちら↓↓↓

投資の達人になる投資講座

投資の達人になる投資講座 「お金の教養講座 plus」

「お金の教養講座 plus」 候補さがし中

候補さがし中