今回は「バークシャハサウェイってどんな会社?」の後編です。

★本記事は(前編)からの続きです。まだ前編をお読みいただいていない方はこちらからどうぞ↓↓↓

前編では、「手紙(年次報告書)」の中でバフェットさんがバークシャーハサウェイの主な事業と傘下の企業のサクセストーリーをこれでもかと書きつらね、「決して米国が衰退することに賭けてはならない」と熱く語っていることを紹介しました。

続く後編では、上場企業・投資事業会社としてのバークシャーとしての取り組み、主に株主に対してどのような方針で臨んでいるかについて詳しく解説していきます。

バフェットさんの経営哲学や投資哲学が見えてきてとても面白い部分です。

バフェットさんは韜晦(とうかい)趣味というか、ちょっともってまわったいい回しや比喩が多いので、そのあたりもすっきりわかるような解説を心がけました。

★「バフェットの手紙」の全文和訳はグローバルファイナンシャルスクール(GFS)から生徒全員にプレゼントされたもので、許可を得て引用しています(引用部分の無断転載はご遠慮ください)。スクールの紹介はこちら↓↓↓

バークシャーの経営に息づく株主パートナーシップ

バークシャーはデラウェア州で登記した会社で、同州には「企業と株主利益の最大化のために行動しなければならない」と記された州法があります。

バフェットさんは「それに積極的に取り組んでいる」として、バークシャーの株主、顧客、従業員、取引銀行という「4つのステークホルダー」を大切にしていると語っています。

バフェットさんはこのステークホルダーの中でも、特に個人株主を重視しているそうです。

法的要件を超えて、チャーリーと私はバークシャーの多くの個⼈株主に特別な義務を感じています。我々の歩んできた道のりが、私達のこの珍しい忠誠⼼とそれが私達の⾏動をどのように形作るかを理解するのに役⽴つかもしれません。

そう語って、バフェットさんは「パートナーシップ」の歴史について語り始めます。パートナーシップとは個人投資家から出資を募る資産運用法人のことです。

バフェットさんのパートナーシップ設立は1950年代にオマハの若い医師らの出資を募って始めたものが最初期でした。

バフェットさんはこうしたパートナーシップで募った資産に自分と妻の資産も加え、すべて一緒に運用したそうです。

パートナーシップでバフェットさんは、あらかじめ決めた以上のリターンが出たときのみ報酬をもらい、それ以外は給料も手数料もとらなかったんだとか。

しかも、成績がそれ以下の場合は、将来の自分の報酬から持ち出す形で出資者へのリターンを保証していたようです。よく考えたらこれってすごいことですよね。

バフェットさんは投資家としての才能をフルに発揮してこれらを成功させ、さらに増やしていきました。多い時で最大12もの異なるパートナーシップを運営していたそうです。

バフェットさんは1962年、これらを「Buffett Partnership Ltd(BPL)」1つに統合しました。複数運営が煩雑になったのが理由だそうです。

BPLでは出資者に6%のリターンを保証していたようですが、これ以下で「持ち出し」となる成績はなかったそうです。さすがですね。

未来のバフェットさんを知る我々なら、ここに全財産預けてもいいと考えてしまいますが、この時点ではそこまで名の知れた投資家ではなかったでしょうから、やはりこの自分の資産も一緒に運営するという考え方に個人の株主が信頼を寄せたのだと思います。

BPLはこのあと、傾きかけた前身のバークシャー(繊維会社)を買収し、バフェットさんが「経営」に乗り出すことを契機として1969年に解散しました。

ただ、このときまでに培った個人株主との信頼関係が今もバフェットさんとバークシャーの株主重視の経営哲学として生きています。手紙にはこうあります。

1983年の年次報告書ではバークシャーの「主要なビジネス原則」を前もって⽰し ています。最初の原則は「私達の形態は”株式会社”ですが、”パートナーシップ”として運営していきます(バフェットとチャーリーも、他株主と利害を共にする⼀出資者としてバークシャーを運営していくという意味)」で始まりました。それが1983年の私達の関係を定義付け、それは今⽇でも変わっていません。チャーリーと私、そして他の取締役も、この考え⽅が今後何⼗年にもわたってバークシャーの繁栄に役⽴つと信じています。

株主は「5つの大きなバケツ」

現在のバークシャーの株主は大きく分けて5つに分類されます。

バフェットさんは手紙の中で、それを「5つの大きなバケツ」に例えています。その5つとは、

- 創設者である自分

- 機関投資家(インデックスファンド)

- 機関投資家(投資専門家集団)

- アクティブな個人投資家

- 普通の個人投資家

❶は筆頭株主であるバフェットさん本人で、いま慈善事業に寄付をしているので、このバケツはいずれ空になるそうです。

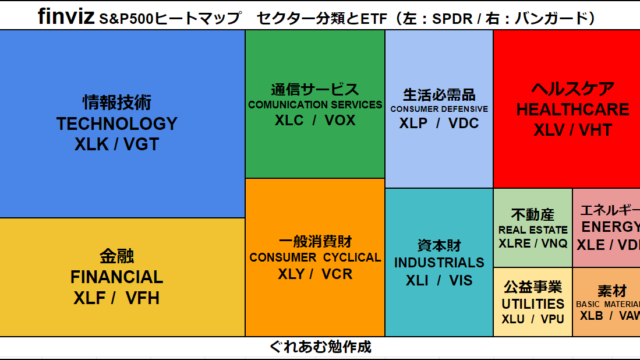

❷はS&P500のような株式指数に連動するファンドを運営する資産運用会社です。

❸と❹は法人か個人かの違いはありますが、さまざまな手法でトレードをして運用をはかる株主ですね。ときにバークシャー株を担保に別の取引もします。

このように❷〜❹は、バークシャーのファンというわけではなく、バークシャー株をトレード材料に使っているだけの投資家です。

これに対して❺は、バークシャーを信頼して投資をしてくれている株主です。この5番目に対して、バフェットさんは特別の思いをこめてこう語っています。

そんなわけで、もしチャーリーと私が5番⽬のバケツに対して特別な親しみを感じていないとすれば⼈情味に⽋けるでしょう。5番⽬のバケツは、将来がどうであれ⾃らの利益を代表してくれると考えて私達を信頼してくれている100万⼈以上の個⼈投資家達です。彼らは、私達の元々のパートナーと同様の考え⽅を持ち、売却を前提とせずにバークシャーに出資をしてくれています。実際に、私達がパートナーシップを運営していたころからの投資家またはその⼦孫達は、未だにバークシャーの実質的な所有者のままです。

この中には、1969年に解散した最初期のパートナーシップのメンバーもいるそうです。その1つ、1959年に出資してくれたオマハの11人の若い医師たちのうち1人は2020年に100歳、あと90歳と97歳のメンバーがいるそうです。

バフェットさんは「手紙」の中で、このメンバーについて冗談混じりで語っています。

このグループの⼈々が驚くべき⻑寿であることは、チャーリーと私がそれぞれ97歳と90歳であるという事実とともに、興味深い疑問を呼び起こします。 バークシャーの株を持つと寿命がのびるのでしょうか?

株式投資は「ポジティブサム・ゲーム」

バフェットさんはここから、バークシャーが投資家から支持を得るために心がけてきたことや自らの経営哲学を披露していきます。

そこで挙げているのが、フィリップ・フィッシャーの投資本『株式投資で普通でない利益を得る』です。グロース投資の父と言われる人物で、バフェットさんの師匠です(もう一人はベンジャミン・グレアム)。

彼(フィッシャー)は上場企業の経営をレストランの経営に例えました。もしあなたが⾷事客を探しているなら、コーラを添えたハンバーガーか、またはエキゾチックなワインを添えたフランス料理のどちらかを呼び⽔に顧客を引き付け、繁盛させることができる、と彼は⾔いました。しかし、フィッシャーは、提供する料理を気まぐれに⼀⽅から他⽅に切り替えてはいけないと警告しました。潜在的顧客へのメッセージは、彼らがあなたの店に足を踏み⼊れたときに感じるものと⼀貫性が取れている必要がある、と。バークシャーでは、56年間ハンバーガーとコーラを提供してきました。我々はこの料理が引き付けた顧客を⼤切にしています。

上場企業は経営の一貫性が大事であり、コロコロと提供する商品やサービス、経営理念を変えてはいけない。バークシャーは、高級路線ではなくふつうの個人投資家に魅力を持ってもらう経営哲学を貫いている。

あえて意訳するとこんな感じでしょうか。

裏を返せばそれは、投資家を引き寄せる魅力ある上場企業の要件であり、そのままバフェットさんの投資哲学として読むこともできますね。

フィッシャーのこの投資本については以下の記事に概要を紹介しています。名著の中の名著です↓↓↓

さらにバフェットさんは、世の中には投資家の好みに合うようにいろいろな投資手法が選択肢としてあり、そこに誘いこむ呼びかけは決してなくならない、と語った上で、こんなことを語っています。

補⾜ですが、これらの投資家の運⽤の多くは⾮常にうまくいくことでしょう。結局のところ、株式投資というのは「ポジティブサム」ゲームです。実際、忍耐強く頭の悪いサルがS&P500の全ての企業をリストしたボードにダーツを50回投げて作ったポートフォリオだとしても、そのポートフォリオに変更を加えたいという誘惑にかられない限り、時間の経過とともに配当とキャピタルゲインを享受することでしょう。農場、不動産、そしてもちろん、ビジネスの所有権(株式)などの⽣産的な資産はたくさんの富を⽣み出します。そのような資産のほとんどの所有者は報われるでしょう。必要なのは、時間の経過、内⾯の落ち着き、⼗分な多様化、そして取引数と⼿数料の最⼩化です。それでも、投資家は⾃分たちの費⽤がウォール街の収⼊であることを決して忘れてはなりません。そして、上述のサルとは異なり、ウォール街の⼈はわずかな利益のためだけには働きま せん。

一見すると個人投資家に対してまじめな投資の心得を語っているような文章ですが、ここに込められたバフェットさんの強烈な皮肉がお分かりいただけるでしょうか。

わかりやすく言うと、「十分な分散をして長期で保有すれば、頭の悪いサルがダーツを投げて選んだ銘柄でもリターンは得られるんだから、別にウォール街のエリートがつくった高い投資商品なんかに手を出さんくてもオケ!」ってことですね。

この文の背景には、手数料の高いアクティブファンドの大半が長期だとS&P500のようなインデックス(=パッシブ)ファンドにことごとく負けている事実や、株式の「ランダムウォーク理論」の知見が隠れています。詳解は以下の記事で↓↓↓

ちなみに「ポジティブサム・ゲーム」とは、投資をしている人がみんなそろってプラスになるゲームという意味です。

その反対が「ゼロサムゲーム」。FXやデイトレのように、だれかが勝てばその裏で必ず負ける人がいる、いわゆる「投機=ギャンブル」の世界ですね。

「投資」の本質がきちんとわかっている人なら、バフェットさんのこの言葉の真の意味も理解できることでしょう。

投資と投機の違いについてはこのセミナー解説記事をどうぞ↓↓↓

バフェットさんは、これまで挙げてきたような経営理念や投資哲学を理解してくれる投資家に株主になってほしいと訴え、将来にわたってそうした株主を「パートナーとして扱うことを誓う」と記しています。

いい「資産」に投資する会社が至高

前項で「生産的な資産」(Productive assets)にきちんと投資していくことが大事と述べたバフェットさんですが、それが伏線であったことが次の文章でわかります。

最近、私が想像もしなかったバークシャーにまつわる事実を知りました。バークシャーは⽶国を拠点とする資産、プラント、設備(⽶国の「ビジネスインフラストラクチャ」を構成するもの)を所有していますが、⽶国会計基準ベースの評価額では⽶国で最⼤の資産額を保有していたのです。これらの「固定資産」に対するバークシャーの減価償却後資産額は1,540億ドルで、⼆番⼿はAT&Tです(彼らの資産は1,270億ドルです)。

AT&Tは米国さ大の電話・通信会社です。バークシャーがそれ以上の資産(日本円で約16.8兆円)を保有しているというのは驚きですね。

バークシャーをバフェットさんの投資会社くらいにしか思っていない人は、このあたりの認識をあらためた方がいいかもしれません。

まあ前編で紹介した事業会社の鉄道網やトラックステーション、発電施設だけでも相当な固定資産であることは想像がつきますが、、、。

ただし、固定資産は大きければいいってもんではないと、バフェットさんも「手紙」に書いています。

保有固定資産額が最⼤であること⾃体は、投資における成功を⽰すものではありません。最良の結果は、利益率の⾼いビジネスを⾏うために最⼩限の資産しか必要とせ ず、売上拡⼤のためにわずかな追加資本しか必要としない商品やサービスを提供している企業で得られます。

重要なのは資産への投資を最小限にして売上高や利益率を最大化できるビジネスだとバフェットさんも認めています。

しかし、ここでバフェットさんが言いたいのは、企業がいい資産に投資しているかどうか。いい資産とは売上や利益を上げてくれる設備などです。

バークシャーは前編で紹介した鉄道子会社BNSFに、2010年の買収以降、410億ドル以上の設備投資をしてきたそうですが、その間にそれを上回る418億ドルの配当を出してきました。

しかも2020年のコロナ禍で7%も運搬貨物量が減ったにもかかわらず、BNSF経営陣は利益率を2.9%も増加させたとのこと。

一方、電力事業会社のBHEは2006年来、米国西部の送電網拡張の巨大プロジェクトを実施しています。投資額は180億ドル。完了するのは2030年です。

これは風力や太陽光にも対応した送電網です。石油石炭火力に頼らないクリーンエネルギーの実現は世界各国の最重要課題ですが、この設備投資をいちはやく大掛かりに手がけているのがバークシャーなのです。いわば攻めの設備投資ですね。

送電線整備には資金だけでなく、土地所有者との根気強い交渉が不可欠であり、米国西部という広範な地域に送電施設網を整備できる企業はほかに見当たらないとのこと。

「障害があろうと、BHEはこれまで以上にクリーンなエネルギーを提供するリーダー企業となるでしょう」とバフェットさんは語っています。

BHEは公益事業にもかかわらず配当を出してきませんでしたが、それによって設備投資の余力を生み、こうした攻めの投資を行なうことができています。

これにより売上・利益は確実に上がることも予想され、投資家にとっては長い目で見てキャピタルゲイン(保有株が上昇して得られる売却益)の上昇につながるわけです。

この2つの投資事例を見るだけでも、バフェットさんが投資家としてのみならず、経営者としても超一流であることがわかりますね。

まとめ バフェットさんはやっぱりすごかった

「手紙」はこのあと、5月1日開かれる年次総会について触れています。

すでに終了していますので、その模様はYouTubeでご覧ください。今年は副会長のチャーリー・マンガーさんも登壇していますね。

https://youtu.be/gx-OzwHpM9k

総会を英語で書き出したものはこちら(英語苦手な方はグーグル翻訳等でお読みください)↓↓↓

Warren Buffett Berkshire Hathaway Annual Meeting Transcript 2021

この総会、なんと5時間半超の長丁場です。バフェットさんは90歳、チャーリー(写真右)は97歳です。

2人の座る机の前にはあの箱がおいてありますね(ヒントは「前編」に)。

手紙の内容を読んできて改めて思うのは、バフェットさんの偉大さです。

全従業員36,000人の巨大事業と投資活動の指揮をとっているという事実もそうですが、このご高齢でこれだけ緻密な内容の事業報告書を書いていることにも驚嘆します。

たしかに、傘下におさめた事業の多くは経営者にゆだね、自分は経営に口出ししない主義と公言していますが、それでもステークホルダーに対して責任を負い、方向性を考えていく立場であることには変わりありません。

ハイテクやプラットフォームビジネスが全盛の今日にあって、どちらかといえば「オールドエコノミー」の分野で結果(事業の成長と株主への配当)を残し、将来を見据えた投資をしていることも、年齢抜きに考えてもすごいことではないでしょうか。

バフェットさんについては折に触れ勉強してきて、最近は投資成績も落ち目かなと思っていましたが、今回「手紙」を読み、その知見と深謀遠慮、株主に対する誠実さにあらためて感服してしまいました。

『バフェットからの手紙』は最新の第5版が2021年に発売されました(この記事の内容は含まれていません)。今回興味を持たれた方は読んでみてください。バフェットさんやチャールズの深い知見、バークシャーハサウェイの歴史と経営のすべてがバフェットさん本人の言葉で触れることができます。

同じ著者による『バフェット帝国の掟』は「手紙」などをもとに解説された本です。バフェットさんにまつわるさまざまなエッセンスをまとめており、こちらもおすすめです。

- 株主との「パートナーシップ」が経営の基本

- 株主は5つのバケツ

- 中でも個人投資家に特別な思いがある

- 株式投資は「ポジティブサムゲーム」

- 偉大なる90歳に学べ

「バフェットの手紙」全文和訳を生徒全員にプレゼントしてくれるオンライン投資スクールはこちら↓↓↓

バリュー投資家必読の『バフェットからの手紙』の書籍はこちらから(第5版が出ました!)↓↓↓

投資の達人になる投資講座

投資の達人になる投資講座 「お金の教養講座 plus」

「お金の教養講座 plus」 候補さがし中

候補さがし中